10 Tipps zum Zinsen sparen bei der Baufinanzierung

- Bauzinsen vergleichen zahlt sich aus: Bereits ein um 0,1 Prozentpunkte niedriger Bauzins entlastet Sie.

- Kennen Sie Ihr Budget: Eine budgetgerechte Immobilie belohnen Banken in der Regel mit einem besseren Zinssatz. Sie zahlen also weniger Zinsen an die Bank.

- Bringen Sie Eigenkapital ein: Als Mindesthöhe empfehlen wir, die Kaufnebenkosten aus der eigenen Geldbörse zu finanzieren. Diese betragen in etwa 10 bis 15 % der Kauf- oder Baukosten.

- Sprechen Sie uns an, um Ihre Finanzierung günstig und nachhaltig zu gestalten.

- Wo stehen die aktuellen Zinsen?

- Tipp 1: Kennen Sie Ihr Budget

- Tipp 2: Bringen Sie Eigenkapital ein

- Tipp 3: Bringen Sie Eigenleistung ein

- Tipp 4: Wählen Sie die passende Sollzinsbindung

- Tipp 5: Wählen Sie die richtige Tilgung

- Tipp 6: Beachten Sie Sonderleistungen und Extras

- Tipp 7: Sparen Sie Zinsen durch staatliche Förderungen

- Tipp 8: Behalten Sie den Finanzmarkt im Blick

- Tipp 9: Lassen Sie sich beraten

- Tipp 10: Vergleichen Sie Angebote

- Weitere Möglichkeiten zum Zinsen sparen

- Checkliste: So sparen Sie Zinsen

Wo stehen die aktuellen Zinsen?

Aktuell können wir Ihnen beispielsweise einen Top-Zinssatz ab 3,35 % anbieten. Dieser Zinssatz gilt für ein Darlehen in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer Tilgung von 2 % (Repräsentatives Beispiel, Stand: 05.11.2025). In diesem Fall liegt Die Monatsrate liegt bei 1.540 €.

Im historischen Vergleich sind die aktuellen Bauzinsen immer noch günstig: Ein Beispiel: In den Nullerjahren waren Bauzinsen von über 4 % die Regel. Somit sind die Bauzinsen aktuell immer noch verhältnismäßig günstig. Eine gute Nachricht für alle Bauherren oder Immobilienkäufer, denn die Höhe der Bauzinsen beeinflusst maßgeblich die Kosten Ihrer Baufinanzierung.

Allerdings haben sich die Bauzinsen seit 2022 mehr als vervierfacht. Für Bau- und Kaufwillige bedeutet das, dass sich die Immobilienfinanzierung deutlich verteuert. Denn je stärker die Bauzinsen steigen, desto größer wird in der Regel auch die Monatsrate und die Zinslast.

Die gute Nachricht lautet: Wenn Sie mehrere Zins-Angebote einholen und sorgfältig vergleichen, können Sie oft die Gesamtkosten reduzieren. Denn bereits ein um 0,1 Prozentpunkte niedriger Bauzins entlastet Sie.

Unsere Tipps für einen niedrigen Zinssatz

Damit in Sachen Zinssatz und beim Zinsen sparen alles glatt geht, möchten wir vorab klären, dass ein niedriger Zinssatz und eingesparte Zinsen nicht unbedingt immer dasselbe sind. Mitunter können Sie nämlich durch einen geringen Zinsaufschlag bei Ihrem Baudarlehen am Ende der Finanzierung Zinsen sparen. Denn durch beispielsweise eine lange Zinsfestschreibung können Sie das Zinsänderungsrisiko abfedern. Auf diese Wechselwirkungen gehen wir in den folgenden Tipps genauer ein.

1. Kennen Sie Ihr Budget

Eine gute Vorbereitung zahlt sich aus. Denn wenn Sie bei der Baufinanzierung Zinsen sparen wollen, ist das Wichtigste, dass Sie Ihr Budget kennen. Sie sollten wissen, wie viel Haus Sie sich leisten können, um nicht verhältnismäßig zu viel Darlehen aufzunehmen und dadurch auch zu viele Zinsen zu zahlen. Wenn Sie wissen möchten, wie viel Darlehen Sie bei Ihrem Gehalt bekommen, lesen Sie dazu unseren Ratgeberartikel zum Thema Hauskredit.

Zudem sparen Sie durch eine budgetgerechte Immobilie auch dahingehend Zinsen, als dass Banken es gut finden, wenn Ihr Vorhaben zu Ihrer Kreditwürdigkeit passt. Das belohnen Sie in der Regel mit einem besseren Zinssatz.

2. Bringen Sie Eigenkapital ein

Für einen niedrigen Zinssatz ist das Verhältnis zwischen aufgenommenem Hauskredit und eigenen finanziellen Mitteln essenziell. Je mehr Eigenkapital Sie beim Hauskauf einbringen wollen und können, desto niedriger ist das aufzunehmende Darlehen und desto niedriger sind der Zinssatz sowie die gesamten Zinskosten, die Sie zahlen müssen.

Als Mindesthöhe für Eigenkapital empfehlen wir, die Kaufnebenkosten aus eigenen Mitteln zu finanzieren. Diese betragen in etwa 10 bis 15 % der Kauf- oder Baukosten. Zwar gibt es auch die Möglichkeit, eine Baufinanzierung ohne Eigenkapital zu bekommen, aber das geht immer mit einem erhöhten Zinssatz einher.

Gut zu wissen: Eigenkapital ist nicht nur das Geld, dass Sie auf der Bank haben, sondern auch bereits vorhandene Immobilien und Grundstücke, Wertpapiere und Aktien oder auch Eigenleistung zählen dazu.

3. Bringen Sie Eigenleistung ein

Um beim Darlehen und damit auch bei den Zinsen sparen zu können, könnten Sie einige Arbeiten am oder im Haus auch im Rahmen von Eigenleistung selbst erledigen. Da Eigenleistung bis zu einer gewissen Höhe als Eigenkapital angerechnet wird, senkt das die benötigte Darlehenssumme und so auch den Zinssatz.

Doch überschätzen Sie sich nicht bei der Eigenleistung und führen Sie nur die Arbeiten selbst aus, bei denen nicht viel schief gehen kann oder für die Sie qualifiziert sind. Tapezieren, Streichen oder Laminatverlegen sind beispielsweise Arbeiten, die Sie gut in Eigenregie erbringen können.

4. Wählen Sie die passende Sollzinsbindung

Die Sollzinsbindung gibt an, wie lange Sie sich den aktuellen Zinssatz in Ihrer Finanzierung sichern. Konkret heißt das: Je länger die Sollzinsbindung, desto länger finanzieren Sie Ihren Kredit zu demselben Zinssatz.

Wenn Sie bei der Sollzinsbindung unbedingt Zinsen sparen wollen, sollte sie so kurz wie möglich sein – in der Regel sind 5 Jahre die kürzeste Sollzinsbindung. Kurze Zinsbindungen sind deshalb so günstig, weil Banken in dieser Zeitspanne das Zinsänderungsrisiko noch relativ gut kalkulieren können. Da Banken dies hingegen bei langen Zinsbindungen nicht können, verlangen sie Zinsaufschläge, um das Risiko zu kompensieren.

Beachten Sie aber, dass Sie mit einer langen Zinsbindung auch die Planungssicherheit Ihrer Finanzen erhöhen. Sie wissen also genau, welchen Zinssatz Sie in beispielsweise 15 oder 20 Jahren zahlen. Sie hebeln damit das Zinsänderungsrisiko für sich selbst aus. Damit können Sie dann wiederum in 15 oder 20 Jahren Zinsen sparen, wenn der Zinssatz am Markt deutlich höher ist als beim Abschluss Ihrer Baufinanzierung.

5. Wählen Sie die richtige Tilgung

Banken mögen solide Finanzierungen und solvente Kunden, denn dadurch sinkt das Risiko von Zahlungsausfällen auf Seiten der Bank. Neben den bereits genannten Variablen gehört auch die Höhe der Tilgung zu den Anzeichen für solide Finanzen. Die Tilgung ist neben dem Sollzinssatz verantwortlich für die Höhe Ihrer Monatsrate. Sie sollte nicht zu niedrig und nicht zu hoch sein.

So sorgt eine kleine Tilgung zwar für eine niedrige Rate, aber gleichzeitig auch für eine sehr lange Gesamtlaufzeit. Und je länger Sie Ihren Kredit abzahlen, desto mehr kann passieren – das Risiko eines Zahlungsausfalls steigt; und damit auch der Zinssatz. Eine höhere Tilgung bedeutet dagegen in der Regel eine größere Monatsrate. Doch dafür fallen weniger Zinsen an und Sie zahlen den Immobilienkredit schneller zurück. Anhand einer kleinen Beispielrechnung verdeutlichen wir die Auswirkungen der Tilgung.

| 1 % Tilgung | 2,5 % Tilgung | |

|---|---|---|

| Monatsrate | 950 € | 1.262,50 € |

| Zinszahlung nach Sollzinsbindung | 121.534, 19 € | 103.585,41 € |

| Gesamtlaufzeit des Darlehens | 42 Jahre und 9 Monat | 24 Jahre und 11 Monate |

Wie Sie sehen, zahlen Sie bei einer niedrigen Tilgung zwar eine kleinere Monatsrate, gleichzeitig aber auch deutlich mehr Zinsen: knapp 18.000 €. Zudem verlängert sich die Gesamtlaufzeit um rund 18 Jahre. Wollen Sie also Zinsen sparen, sollte die Tilgung auch in Zeiten von höheren Zinsen mindestens 2 % betragen – sofern Sie die finanzielle Mehrbelastung auch langfristig stemmen können.

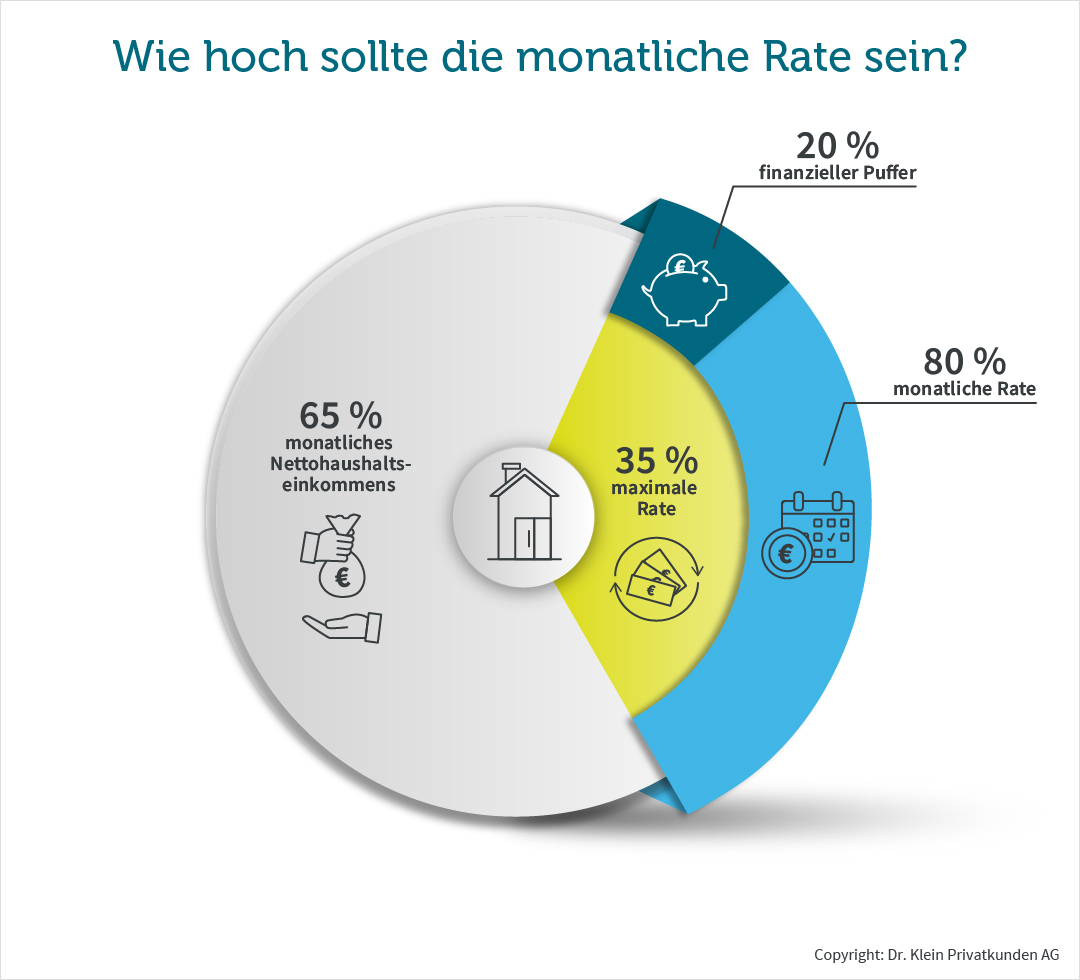

Als Faustregel bei der Höhe der Monatsrate gilt im Übrigen, dass sie 35 % des Haushaltsnettoeinkommens nicht übersteigen sollte. Darunter versteht man alle Einkünfte eines Haushaltes nach Abzug von Steuern und Sozialversicherungsbeiträgen. So tilgen Sie ausreichend hoch und können sich dennoch ohne weiteres Ihren restlichen Lebensunterhalt leisten.

Noch flexibler sind Sie, wenn Sie von den empfohlenen 35 % des Haushaltsnettoeinkommens nur rund 80 % für die monatliche Rate verwenden und 20 % als finanziellen Puffer behalten. So haben Sie noch etwas Spielraum, falls es zu finanziellen Engpässen kommen sollte.

6. Beachten Sie Sonderleistungen und Extras

Sonderleistungen und Extras bei der Baufinanzierung können den Zinssatz in die Höhe treiben. Dennoch machen diese Extras unter Umständen Sinn, denn sie gestalten die Finanzierung sehr flexibel und haben einen überraschenden Effekt. Sondertilgung, Tilgungssatzwechsel oder eine möglichst lange bereitstellungszinsfreie Zeit sind solche Extras. Wollen Sie den Zinssatz klein halten, sollten Sie darauf achten, dass diese Leistungen keine Zusatzkosten verursachen oder die Extras komplett streichen.

- Sondertilgung & Tilgungssatzwechsel

Sondertilgungen sorgen dafür, dass Sie Ihr Darlehen durch Extrazahlungen schneller verringern und somit effektiv weniger Zinsen an die Bank zahlen. Mit einem Tilgungssatzwechsel können Sie die Tilgung an Ihre veränderte finanzielle Lebenssituation anpassen. Auch hier sind Sie unter Umständen schneller schuldenfrei und zahlen insgesamt weniger Zinsen an die Bank. - Bereitstellungszinsen

Die bereitstellungszinsfreie Zeit kann bei einem Neubau sehr wichtig werden. Kommt es zu Bauverzögerungen, kann die Bank von Ihnen Entschädigungszahlungen verlangen, da Sie Teile des Darlehens erst verspätet in Anspruch nehmen – bis dahin muss die Bank das Geld „parken“. Haben Sie eine lange bereitstellungszinsfreie Zeit im Darlehensvertrag vereinbart, müssen Sie unter Umständen keine Bereitstellungszinsen bei Bauverzögerungen zahlen und das kann effektiv Zinsen sparen.

7. Sparen Sie Zinsen durch staatliche Förderungen

Förderungen in Formen von beispielsweise einem KfW-Darlehen können den gesamten Zinssatz Ihrer Baufinanzierung reduzieren. Solche Förderungen werden staatlich unterstützt, wodurch der Zinssatz verhältnismäßig niedrig ist.

Auch das Baukindergeld ist ein KfW-Programm. Wenn Sie wollen und förderberechtigt sind, könnten Sie dieses Geld als Tilgungszuschuss nutzen, also durch Sondertilgungen ihr Darlehen schneller abzahlen. Oder Sie sparen es an, um es dann als Eigenkapital bei der Anschlussfinanzierung einzubringen und sparen so wiederum Zinsen.

8. Behalten Sie den Finanzmarkt im Blick

Den niedrigsten Zinssatz erhalten Sie aber nicht nur durch eigenes Zutun oder Verhandlungsgeschick, sondern auch, wenn Sie den richtigen Zeitpunkt auf dem Finanzmarkt abpassen. In unserem monatlichen Zinskommentar erfahren Sie wie es um die aktuelle Zinslage steht und wie sich die Bauzinsen in den nächsten Wochen und Monaten entwickeln könnten. Dadurch werden Sie in die Lage versetzt, die Zinsentwicklung besser einzuschätzen und den richtigen Zeitpunkt für eine Immobilienfinanzierung abzupassen.

9. Lassen Sie sich beraten

Wie Sie bis hierhin schon merken, ist Zinssatz nicht gleich Zinssatz und auch ein Zinsaufschlag kann am Ende dafür sorgen, dass Sie Zinsen sparen. Eine umfangreiche Beratung ist daher unerlässlich, damit Sie die für Sie passgenaue Baufinanzierung erhalten. Denn die billigste Finanzierung ist nicht auch automatisch die beste Baufinanzierung für Sie. Unsere Berater vor Ort helfen Ihnen kostenlos und unverbindlich bei der Suche nach einem geeigneten Finanzierungspartner.

10. Vergleichen Sie Angebote

Je mehr Anbieter Sie vergleichen, desto höher die Wahrscheinlichkeit für den besten Zinssatz. Nutzen Sie zum Start einfach unseren Bauzinsrechner. Er vermittelt Ihnen einen ersten ungefähren Überblick, zu welchen aktuellen Konditionen Sie bei Dr. Klein eine Finanzierung erhalten würden. Denn die tagesaktuellen Konditionen spiegeln realistische Kredit-Bedingungen wider.

Sprechen Sie anschließend einen Vermittler wie Dr. Klein an. Vermittler können durch den Zugriff auf viele hundert Anbieter umfassend vergleichen und können so für Sie das beste Angebot aus einer Vielzahl Banken, Sparkassen und Versicherungen finden.

Bauzinsen vergleichen zahlt sich aus. Denn bereits ein um 0,1 Prozentpunkte niedriger Bauzins entlastet Sie. In unserem Rechenbeispiel sehen Sie das Sparpotential auf einen Blick: Die Monatsrate sinkt um rund 30 €, sie zahlen also etwa 4.000 € weniger an die Bank. Die Restschuld, also der Kreditbetrag, der nach der vereinbarten Sollzinsbindung noch offen ist, reduziert sich um circa 600 €. Insgesamt haben Sie durch den günstigeren Sollzins nach 15 Jahren rund 3.900 € weniger Zinsen gezahlt.

| Zeitpunkt A | Zeitpunkt b | |

|---|---|---|

| Sollzins p.a. | 3,17 % | 3,01 % |

| Monatliche Rate | 1.423,33 € | 1.393 € |

| Restschuld nach 15 Jahren | 122.061,43 € | 121.499,74 € |

| Gezahlte Zinsen nach 15 Jahren | 96.137,50 € | 92.239,74 € |

Welche weiteren Möglichkeiten gibt es, um Zinsen zu sparen?

Ein Bausparvertrag eignet sich, um Eigenkapital für den Kauf einer Immobilie anzusparen oder zum Beispiel eine spätere Modernisierung Ihrer Immobilie zu finanzieren. Auch ein Vorausdarlehen kann sich jetzt lohnen. Aktuell sind die Darlehenszinsen vieler Bausparverträge noch deutlich niedriger als die Bauzinsen. So gibt es derzeit noch Bauspartarife mit einem Sollzins zwischen 1 und 3 %. Schließen Sie also jetzt ein Darlehen ab, sichern Sie sich die heutigen Zinsen und sind nicht dem Zinsänderungsrisiko ausgesetzt.

Steht in den nächsten 5 ½ Jahren Ihre Anschlussfinanzierung an, können Sie ein Forward-Darlehen abschließen, um sich die Zinsen von heute zu sichern. Steigende Sollzinsen können Ihnen so nichts mehr anhaben und Sie wissen schon heute, welche Rate Sie in Zukunft zahlen. Wichtig: Für diese Sicherheit fällt ein Zinsaufschlag an, der je nach Abschlusszeitpunkt des Forward-Darlehens variiert. Sprechen Sie dazu am besten mit Ihrem Berater.

Checkliste: So sparen Sie Zinsen

Den besten Zinssatz für Ihre Baufinanzierung haben Sie zum Teil selbst in der Hand. Dabei kommt es vielleicht nicht immer auf den niedrigsten Zinssatz an. Denn mit einem kleinen Zinsaufschlag können Sie unter Umständen am Ende der Finanzierung kräftig Zinsen sparen. Die 10 wichtigsten Tipps haben wir für Sie in einer kurzen Checkliste zusammengefasst:

- Kennen Sie Ihr Budget.

- Bringen Sie Eigenkapital ein.

- Bringen Sie Eigenleistung ein.

- Wählen Sie die passende Sollzinsbindung.

- Wählen Sie die richtige Tilgung.

- Beachten Sie Sonderleistungen und Extras.

- Sparen Sie Zinsen durch staatliche Förderungen.

- Behalten Sie den Finanzmarkt im Blick.

- Lassen Sie sich beraten.

- Vergleichen Sie Angebote.

Erfahren Sie jetzt, wie einfach ihr Weg zum Immobiliendarlehen ist oder nutzen Sie unsere Baufinanzierungsrechner.