Zinsentwicklung zur Baufinanzierung 2026: Prognose und Zinschart

Wir zeigen Ihnen:

- Zinschart

- Prognose zur Zinsentwicklung 2026

- Monatlicher Zinskommentar

Zinschart Baufinanzierungszinsen: Zinsentwicklung im Überblick

Unser Zinschart zeigt Ihnen die Entwicklung der Sollzinsen für Immobilienkredite auf Basis der besten Angebote unserer Finanzierungspartner. So sehen Sie auf einen Blick, welche Bauzinsen in der Vergangenheit möglich waren, und können diese direkt mit der aktuellen Zinsentwicklung vergleichen.

- Das Ausgangsniveau: Die Zinsen für 10-jährige Darlehen sanken von ca. 1,1 % (2016) immer weiter ab.

- Der Tiefpunkt: Ende 2020 erreichten wir ein historisches Allzeittief. Teilweise erhielten Kreditnehmer Zinsen von rund 0,4 %.

- Der Auslöser: Durch die stark steigende Inflation reagierten die Märkte und die Zentralbanken.

- Der Sprung: Innerhalb weniger Monate vervierfachten sich die Zinsen nahezu. Wer Anfang 2022 noch für ca. 1 % finanzieren konnte, sah sich Ende des Jahres mit Sätzen von über 3,5 % bis 4 % konfrontiert.

- Stabilisierung: Seit 2023 schwanken die Zinsen meist in einem Korridor zwischen 3,5 % und 4,2 %.

- Anfang 2026: Aktuell sehen wir eine „Seitwärtsbewegung“. Die Zinsen liegen im Februar 2026 meist stabil um die 3,4 % (für 10 Jahre Sollzinsbindung).

- Standard-Ansicht: Die schwarze Linie zeigt Ihnen immer die Sollzinsen für eine 10-jährige Sollzinsbindung an.

- Vergleichen: Wählen Sie bei Bedarf einfach eine weitere Sollzinsbindung aus. Es erscheint zusätzlich eine blaue Linie.

- Zeitraum anpassen: Die Vergleichszeit können Sie unter dem Zinschart einstellen. So erkennen Sie auf einen Blick, wie sich die Bauzinsen historisch entwickelt haben und in welche Richtung sie aktuell tendieren.

Unser Zinschart zeigt die Entwicklung der Bauzinsen in den letzten zehn Jahren als eine Reise von Extremen: von einem historischen Tiefpunkt bis hin zu einer spürbaren Zinswende. Wir fassen diese Entwicklung kurz für Sie zusammen:

2016 – 2021: Die Ära der „Nullzinsen“

In diesem Zeitraum kannten die Zinsen fast nur eine Richtung: es ging nach unten.

2022: Die große Zinswende

Das Jahr 2022 markiert den steilsten Anstieg in der Geschichte des Zinscharts.

2023 – 2026: Einpendeln auf neuem Niveau

Nach dem rasanten Anstieg hat sich der Markt in den letzten Jahren beruhigt und sein neues Gleichgewicht gefunden.

Was bedeutet das für Sie?

Auch wenn die Zinsen heute deutlich höher sind als im Ausnahmejahr 2020, liegen sie im langfristigen Vergleich (über 20 Jahre betrachtet) immer noch in einem moderaten Bereich.

Unser Zinschart zeigt Ihnen die aktuelle Entwicklung der Baufinanzierungszinsen – übersichtlich unterteilt nach der Sollzinsbindung. Das ist der Zeitraum, für den Ihr Zinssatz festgeschrieben bleibt und sich nicht ändert.

Die Daten des Zinscharts basieren auf unserer internen Datenbank, die wir jeden Werktag aktualisieren. Es ist das jeweils beste Ergebnis eines Partners. Dafür werten wir die Angebote unserer rund 600 Bankpartner aus. Was Sie im Zinschart sehen, ist der Verlauf des Sollzinses für ein klassisches Darlehen (Annuitätendarlehen), bei dem Sie konstante monatliche Raten aus Zins und Tilgung zahlen. Da die Zinsen von vielen Faktoren abhängen, nutzen wir für die Darstellung einen einheitlichen Musterfall.

Wichtig zu wissen: Ihr individueller Zins kann davon abweichen – je nachdem, wie viel Eigenkapital Sie einbringen, wie Ihre Bonität aussieht und wie die Bank die Immobilie bewertet. Sie einbringen oder wie hoch die Kreditsumme ist. Einen ersten Eindruck von Ihrem persönlichen Zinssatz können Sie in wenigen Schritten mit unserem Baufinanzierungsrechner ermitteln.

Musterfall: die Berechnungsgrundlage für das Zinschart?

Die Berechnungsgrundlage für die angezeigten Zinssätze ist ein Musterfall: eine Immobilie mit einem Kaufpreis von 480.000 € und einer Kreditsumme von 350.000 €. Der Beleihungswert der Immobilie beträgt in diesem Beispiel 432.000 €. Die Immobilie wird gekauft, selbst genutzt und dient mit einer erstrangigen Grundschuld als Sicherheit für die Finanzierung. Die Darlehensnehmer sind unbefristet Angestellte mit einwandfreien Einkommens- und Vermögensverhältnissen.

- Zinsentwicklung: Im Januar 2026 zeigt sich ein leichter Rückgang bei den aktuellen Bauzinsen. Sie befinden sich also weiterhin auf einem moderaten Niveau.

- Topzins: Die aktuellen Topkonditionen für Baufinanzierungen liegen zwischen 3,38 % und 4,14 % (Stand: 06.02.2026 // Effektiver Jahreszins p.a. // Sollzinsbindung: 5 bis 30 Jahre).

- Kurzfristige Bauzins-Prognose: Dr. Klein erwartet in den nächsten vier Wochen stabile Bauzinsen mit maximal leichten Schwankungen.

- Mittelfristige Bauzins-Prognose für das erste Halbjahr 2026: Dr. Klein erwartet, dass sich der Topzins für 10-jährige Darlehen in einer Spanne von 3,1 % bis 3,7 % bewegt. Kurzfristige Schwankungen innerhalb dieses Zinskorridors sind jederzeit möglich. Insgesamt bleiben die Zinsen stabil mit einem leichten Aufwärtstrend.

- Stellen Sie einfach eine unverbindliche und kostenlose Finanzierungsanfrage. Unsere Berater vor Ort nehmen sich Zeit für eine kompetente und umfassende Beratung, geben Tipps für die Immobiliensuche und erstellen ein solides Finanzierungskonzept für Sie.

- Bauzins-Prognose: Wie entwickeln sich die Bauzinsen im 1. Halbjahr 2026?

- Video: Zinsprognose für das 1. Halbjahr 2026

- Video: Zinsprognose für Februar 2026

- Kurzfristige Bauzins-Prognose im Überblick (Februar 2026)

- Kurzfristige Bauzins-Prognose: Ausführlich erklärt

- Baufinanzierungszinsen: Ist-Zustand

- Bundesanleihen und Pfandbriefe: Wie beeinflussen sie die Zinsentwicklung?

- EZB-Leitzins: Wie stark beeinflusst er die Baufinanzierungszinsen?

- 10 Tipps zur aktuellen Zinsentwicklung: So kann ich agieren

Bauzins-Prognose: Wie entwickeln sich die Bauzinsen im ersten Halbjahr 2026?

Der Dr. Klein Expertenrat prognostiziert für das 1. Halbjahr 2026 stabile Bauzinsen mit leichter Aufwärtstendenz. Zinsexperte Florian Pfaffinger, Mitglied im Expertenrat, fasst zusammen:

Wir erwarten eine Seitwärtsbewegung mit einer leichten Aufwärtstendenz bei den Bauzinsen.

Konkret wird für 10-jährige Darlehen eine Topzins-Spanne zwischen 3,1 % und 3,7 % erwartet. Zwar könnten einige Banken die Zinsen zu Jahresbeginn aggressiver senken, doch im weiteren Verlauf des ersten Halbjahres 2026 rechnet der Dr. Klein Expertenrat mit einem leichten Anstieg.

Dieser Anstieg resultiert hauptsächlich aus den zunehmenden Staatsverschuldungen und den Renditeerwartungen von Investoren. Die Prognose basiert auf robusten Wirtschaftsdaten wie einem leichten Aufschwung in Deutschland und der Eurozone sowie der Annahme, dass die Inflation durch sinkende Energiepreise weiter zurückgeht.

Was ist der Dr. Klein Expertenrat?

Es handelt sich um ein internes Gremium, in dem sich Spezialist:innen regelmäßig über aktuelle Entwicklungen am Baufinanzierungsmarkt austauschen. Die Erstellung des mittelfristigen Zinsausblicks ist dabei ein zentraler Bestandteil.

Video: Prognose zur Zinsentwicklung 2026

Video: Zinsprognose für Februar 2026

Zinskommentar vom Experten: Unsere Zinsprognose vom Februar 2026

Florian Pfaffinger, Mitglied des Expertenrats von Dr. Klein, ordnet jeden Monat neu die aktuelle Lage ein und blickt auf die weitere Entwicklung der Bauzinsen in den nächsten Wochen.

Kurzfristige Bauzins-Prognose im Überblick: Wie entwickeln sich die Bauzinsen in den nächsten vier Wochen?

Stabile Aussichten für Immobilienkäufer: Die Bauzinsen zeigen sich im Februar 2026 unbeeindruckt von weltwirtschaftlichen Schwankungen und verfestigen ihr Niveau in einer Seitwärtsbewegung. Mit Top-Konditionen zwischen 3,1 % und 3,5 % für zehnjährige Zinsbindungen bleibt die Kalkulationsgrundlage für Finanzierungsvorhaben vorerst verlässlich.

Die Bauzinsen befinden sich aktuell in einer Art Parkmodus. Während die Weltwirtschaft in Bewegung ist, bleibt das Zinsumfeld ein ruhiges Fahrwasser. Für Kaufinteressierte ist das ein wichtiges Signal: Das Fundament für die Planung steht fest und bietet die nötige Sicherheit für eine fundierte Entscheidung.

- Kurzfristige Zinsentwicklung (1 Monat): Die Bauzinsen bewegen sich seitwärts. Zinsaktionen für bestimmte Finanzierungskonstellationen sind möglich.

- Mittelfristige Zinsentwicklung (6 Monate): Das Zinsniveau bleibt weitgehend stabil, mit einem leichten Trend nach oben.

Zinsprognose (Februar 2026): die aktuellen Tendenzen der Baufinanzierungszinsen

Zinskommentar (Februar 2026): Ausführliche Prognose zur Zinsentwicklung

Die Dynamik am Zinsmarkt bleibt moderat: Nachdem die Bauzinsen im Dezember 2025 um etwa 0,15 bis 0,2 Prozentpunkte gestiegen waren, erlebten wir im Januar 2026 einen leichten Rückgang von rund 0,1 Prozentpunkten. Historisch gesehen bewegen wir uns weiterhin auf einem attraktiven Niveau – Zum Vergleich: In den Nullerjahren lagen die Zinsen teilweise bei über 5 % oder 6 %.

Auch für den Februar 2026 erwartet der Dr. Klein Expertenrat ein stabiles Zinsumfeld. Aktuell sind weiterhin Topzinsen für zehnjährige Zinsbindungen von 3,1 % bis 3,5 % möglich.

Experteneinschätzung: Warum die Zinsen stabil bleiben

Der Zinsmarkt liebt Berechenbarkeit. Da die Inflation im Euroraum weiter sinkt und die Wirtschaft sich langsam, aber stetig erholt, fehlen die Impulse für radikale Sprünge. Diese stabile Lage führt zu einem verstärkten Wettbewerb unter den Banken, von dem Sie profitieren:

- Zins-Rabatte: Viele Banken locken mit Sonderaktionen.

- Ihr Bonus: Abschläge bei den Bauzinsen von bis zu 0,2 Prozentpunkten sind möglich – das spart Ihnen über die Jahre oft einen fünfstelligen Betrag.

- Kein Stress: Sie müssen nichts überstürzen. Nutzen Sie die Zeit für einen gründlichen Vergleich.

Sichern Sie sich jetzt Ihren aktuellen Zins-Check für ein persönliches Update. Mit einem kurzen Vergleich nutzen Sie die Chance auf attraktive Rabatte, die viele Banken momentan für Ihr Vorhaben bereithalten.

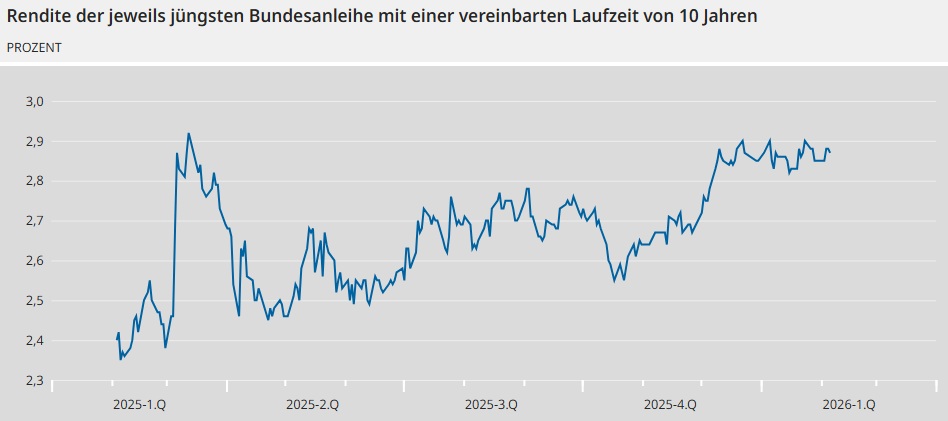

Wegweiser: Was Bundesanleihen verraten

Bauzinsen richten sich unter anderem danach, wie sich die Zinsen für sichere Geldanlagen entwickeln wie die Rendite 10-jährigen Bundesanleihe und den Pfandbrief-Renditen. Suchen Investoren Sicherheit, fließen Gelder in diese Anleihen. Seit Oktober 2025 sehen wir einen Aufwärtstrend bei den Bundesanleihen. Das bedeutet für Sie: Mittelfristig könnten die Bauzinsen dem Ruf der Anleihen nach oben folgen – noch ist die Lage am Markt jedoch ruhig.

Das Chart der 10-jährigen Bundesanleihen verdeutlicht dies: In den ersten Jahreshälfte 2025 schwankte die Rendite deutlich zwischen 2,3 und 2,9 %. Diese Unruhe übertrug sich direkt auf die Bauzinsen. Seit Oktober 2025 zeigt sich jedoch ein klarer Aufwärtstrend, und die Rendite nähert sich wieder den Höchstwerten vom März 2025 an.

Der Hintergrund: Bei geopolitischen oder wirtschaftlichen Krisen schichten Investoren in der Regel ihr Geld oft von den Aktienmärkten in festverzinsliche Wertpapiere um. Steigt die Nachfrage nach Bundesanleihen, sinken deren Renditen – und umgekehrt. Diese Bewegungen lassen sich oft zeitversetzt an den Bauzinsen ablesen.

EZB-Zinsentscheid: Die Zinspause geht weiter. Welchen Einfluss hat das auf die Bauzinsen?

Die Europäische Zentralbank (EZB) hat auf ihrer Sitzung am 5. Februar 2026 entschieden, die Füße stillzuhalten: Die Leitzinsen bleiben unverändert. Damit setzt die EZB ihren Kurs fort, wie von Experten erwartet. Florian Pfaffinger, Zinsexperte und Mitglied im Dr. Klein Expertenrat, kommentiert die geldpolitischen Beschlüsse der EZB:

„Es besteht aktuell kein Grund für einen Zinsschritt seitens der EZB. Weder die stabilen Konjunkturdaten noch die gesunkene Inflation geben den Währungshütenden Anlass, hektisch zu werden. Dennoch könnten geopolitische Faktoren, wie die Politik von Donald Trump, künftig einen Kurswechsel erfordern.“

Welchen Einfluss hat das auf Ihre Baufinanzierung?

Der EZB-Zinsentscheid wirkt nicht direkt auf die Bauzinsen. Man kann es sich so vorstellen: Die EZB regelt das Wetter für kurzes Ausleihen (Tagesgeld), aber die Bauzinsen richten sich nach dem langfristigen Klima am Kapitalmarkt (Bundesanleihen). Dennoch ist die EZB ein wichtiger Signalgeber: Bleibt die „Zins-Ampel“ auf Grün oder Gelb, können Banken ihre Rabatte entspannter kalkulieren und an Sie weitergeben.

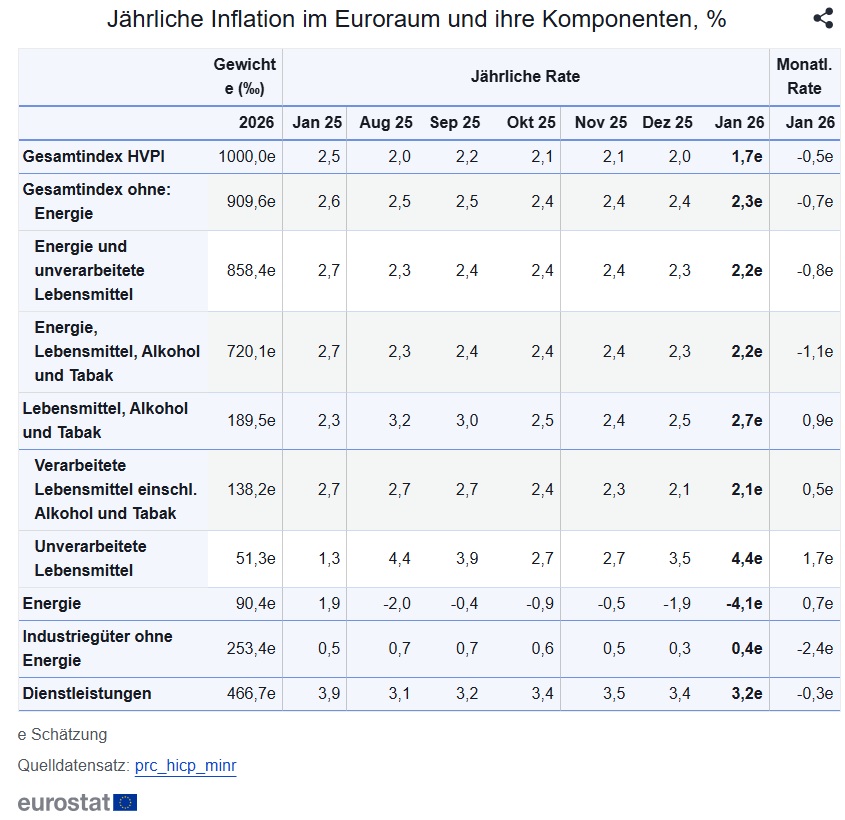

Inflation im Euroraum: Tiefster Stand seit knapp 5 Jahren. Was bedeutet das für die Bauzinsen?

Laut einer Schnellschätzung von Eurostat ist die jährliche Inflationsrate im Januar 2026 auf 1,7 % gefallen – der niedrigste Wert seit April 2021. Vor allem sinkende Energiepreise (-4,1 %) trieben diesen Rückgang. Auch die von der EZB stark beachtete Kernrate, bei der schwankungsanfällige Preise für Lebensmittel und Energie ausgeklammert werden, sank auf 2,3 %. Florian Pfaffinger sieht darin eine positive Nachricht für Immobilieninteressierte:

„Die Inflation in Europa ist mittlerweile unter die wichtige Zwei-Prozent-Marke gefallen. Das bremst den Anstieg der Bauzinsen und gibt allen, die ein Haus bauen, eine Wohnung kaufen oder eine Anschlussfinanzierung planen, mehr Sicherheit für ihre Planung.“

Blick nach vorn: Bleibt die Lage entspannt?

Trotz der aktuellen Stabilität mahnt der Experte zur Wachsamkeit:

Die hohen Staatsausgaben in Europa könnten die Inflation mittelfristig erneut entfachen. Steigende Kapitalmarktzinsen wären die Folge – und das würde letztlich auch die Bauzinsen wieder nach oben treiben.

Tiefer einsteigen und informiert bleiben

📊 Ratgeber: In unserem Artikel „Wie wirkt sich die Inflation auf die Baufinanzierung aus?“ erklären wir Ihnen den Zusammenhang in aller Ausführlichkeit.

📧 Newsletter: Melden Sie sich hier für unseren monatlichen Newsletter an, um keine Zinsentwicklung zu verpassen.

📅 Vorschau: Die nächste Ausgabe des Zinskommentars erscheint am 02. März 2026.

Zinsarchiv Baufinanzierungszinsen: Zinskommentare kurz zusammengefasst

Wie haben sich die Baufinanzierungszinsen historisch bewegt und warum? Wir lassen die nackten Zahlen sprechen und ordnen die Hintergründe für Sie ein. Lesen Sie hier unsere kurzen Zusammenfassungen der monatlichen Zinskommentare von unserem Expertenrat und erkennen Sie langfristige sowie kurzfristige Trends.

Ausgabe Januar 2026

Zinsprognose: Bauzinsen bewegen sich seitwärts

Der Dr. Klein Expertenrat erwartet in den nächsten vier Wochen eine Seitwärtsbewegung bei den Bauzinsen. So sind Topzinsen für 10-jährige Darlehen von 3,25 bis 3,5 Prozent weiterhin realistisch.

Geldpolitik: Wie entscheidet die EZB im Februar 2026?

Die Mehrheit der EZB-Beobachter sind sich einig, die Europäische Zentralbank wird am 05. Februar 2026 die Leitzinsen erneut nicht verändern. Es wäre die fünfte Zinspause in Folge. Begründung: Es besteht für die EZB aktuell kein Handlungsbedarf, die geldpolitischen Kurs zu ändern. Denn die Inflation im Euroraum bewegt sich rund um das Zwei-Prozent-Ziel der EZB und Wirtschaft zeigt sich robuster als erwartet. Auch im ersten Halbjahr 2026 sollte die EZB die Leitzinsen stabil halten.

Warum ist eine Zinsprognose so schwierig?

Eine langfristige Zinsprognose kann von seriösen Experten nicht abgegeben werden. Denn die Zinsentwicklung ist wie ein Puzzle, das sich aus mehreren Teilen zusammensetzt, die sich gegenseitig beeinflussen. Es gibt nicht „den einen Auslöser“ für die Zinsentwicklung, sondern es ist ein Zusammenspiel aus Notenbank-Entscheidungen, Wirtschaftsdaten und Erwartungen.

Hier sind wichtige Orientierungspunkte, die den Markt bewegen:

- Rendite der 10-jährigen Bundesanleihe: Sie ist ein wichtiger Frühindikator für die Entwicklung der Bauzinsen. Ein Beispiel: Steigt die Rendite der 10-jährigen Bundesanleihe, weil Investoren höhere Zinsen fordern, steigen auch die Refinanzierungskosten der Banken – und die Bauzinsen ziehen meist nach.

- Die Notenbanken (EZB & FED): Während die EZB den Kurs für den Euroraum bestimmt, gibt die US-Notenbank FED oft den globalen Takt vor. Wenn die FED 2026 die Zinsen schneller senkt als gedacht, könnte die EZB unter Zugzwang geraten. Gut zu wissen: Der EZB-Leitzins hat keinen unmittelbaren Einfluss auf die Entwicklung der Bauzinsen. Sein Einfluss ist eher indirekt: Banken passen ihre Konditionen an, wenn sie erwarten, dass die EZB ihre Geldpolitik neu ausrichtet.

- Konjunktur & Inflation: Laut einer aktuellen EZB-Prognose soll das Bruttoinlandsprodukt (BIP) im Euroraum 2026 um 1,2 % wachsen. Sollte sich die Wirtschaft jedoch schlechter entwickeln, könnte dies die EZB dazu veranlassen, die Leitzinsen weiter zu senken, um Investitionen anzukurbeln und damit die Wirtschaft zu stützen. Ebenso müsste die EZB reagieren, wenn die Inflation im Euroraum stark vom Zwei-Prozent-Ziel abweicht. Für dieses Jahr (2026) erwartet die EZB eine durchschnittliche Teuerungsrate von 1,8 %. Es besteht also aktuell kein Handlungsdruck für die EZB, ihre Geldpolitik anzupassen.

- Der Wettbewerb der Banken: Wenn beispielsweise weniger Menschen Immobilien kaufen, kämpfen die Banken um die verbleibenden Kunden. Um ihr Geschäft zu stützen, senken sie manchmal ihre eigenen Gewinnmargen und bieten günstigere Konditionen an.

Da sich diese und weitere Faktoren ständig ändern, bleibt jede Zinsprognose eine Momentaufnahme. Wir beobachten diese Dynamik täglich für Sie – lassen Sie uns gemeinsam in einem persönlichen Gespräch prüfen, was die aktuelle Marktlage für Ihr individuelles Vorhaben bedeutet. Stellen Sie einfach eine unverbindliche und kostenlose Finanzierungsanfrage.

Ist-Zustand: Wo liegen die Baufinanzierungszinsen?

Die Bauzinsen sind im Januar 2026 um etwa 0,1 bis 0,15 Prozentpunkte gesunken. So liegt beispielsweise der effektive Topzins für ein 10-jähriges Baudarlehen aktuell bei 3,38 % (Stand: 06.02.2026). Zum Vergleich: Im Februar 2025 lag der effektive Topzins für die identische Zinsbindung bei 3,35 %. Den tagesaktuellen Stand der Zinsen finden Sie auf unserer Ratgeberseite: Aktuelle Bauzinsen.

| Sollzinsbindung | Topzins: 02/2026 | Topzins: 02/2025 |

|---|---|---|

| 5 Jahre | 3,39 % | 2,99 % |

| 10 Jahre | 3,38 % | 3,35 % |

| 15 Jahre | 3,71 % | 3,40 % |

| 20 Jahre | 4,05 % | 3,59 % |

| 30 Jahre | 4,14 % | 3,85 % |

Der Topzins-Vergleich zeigt: Die aktuellen Zinsen für Baufinanzierungen liegen in etwa 0,1 bis 0,4 Prozentpunkte über dem Niveau des Vorjahresmonats. Die Zinssätze basieren auf den tatsächlichen Konditionen unserer rund 600 Bankpartner. Um Ihren persönlichen Zins zu berechnen, nutzen Sie einfach unseren Finanzierungsrechner!

Zinsanstieg: Wie viel teurer könnte eine Baufinanzierung werden?

Anhand eines kleinen Rechenbeispiels wollen wir Ihnen die finanziellen Auswirkungen eines vermeidlich moderaten Zinsanstiegs zeigen.

| Zeitpunkt A | Zeitpunkt B | |

|---|---|---|

| Effektivzins | 2,85 % p.a. | 3,16 % p.a. |

| Monatliche Rate | 1.122,33 € | 1.192,33 € |

| Restschuld nach 15 Jahren | 175.674,20 € | 173.142,96ß € |

| Gezahlte Zinsen nach 15 Jahren | 97.693,60 € | 107.762,36 € |

| Laufzeit bis zur vollständigen Tilgung des Darlehens | 31 Jahre und 4 Monate | 30 Jahre und 3 Monate |

In unserem Fallbeispiel wächst die Monatsrate um rund 70 €. Zudem erhöhen sich Ihre Zinskosten hier um etwa 10.000 €. Behalten Sie die Zinsentwicklung der Baufinanzierungszinsen also immer im Blick, bleiben Sie aber ruhig. Wie Sie den Zinssatz niedrig halten und was Sie noch tun können, um Immobilienzinsen zu sparen, haben wir für Sie im Ratgeberartikel „Zinsen sparen: 10 Tipps für Ihre Baufinanzierung“ zusammengefasst.

Bundesanleihen und Pfandbriefe: Wie beeinflussen sie die Zinsentwicklung?

Manch einer meint, dass die Zinsen für Baufinanzierungen unmittelbar vom EZB-Leitzins beeinflusst wird. Das ist ein Irrtum. Vielmehr wirken sich im Wesentlichen 2 andere Faktoren direkt auf die Zinsentwicklung aus:

- die Preise für Bundesanleihen

- die Preise für Pfandbriefe

Nachfolgend erläutern wir Ihnen die beiden zentralen Einflussfaktoren für die Zinsentwicklung etwas genauer.

Bundesanleihen: Die Rendite der deutschen Bundesanleihen hat maßgeblich Einfluss auf die Höhe der Baufinanzierungszinsen und ist somit ein verlässlicher Indikator für die Zinsentwicklung im Bereich der Baufinanzierung. Sinkt die Rendite der Bundesanleihen, ziehen die Immobilienzinsen fast zeitgleich nach.

Bundesanleihen sind festverzinsliche Wertpapiere, die von der Bundesrepublik Deutschland herausgegeben werden. Sie werden vorrangig für die Haushaltsfinanzierung genutzt. Für Anleger stellen Bundesanleihen eine Möglichkeit dar, Geld sicher und mit einer festen Verzinsung anzulegen. Es gibt verschiedene Arten von Bundesanleihen, die sich hinsichtlich ihrer Laufzeit und Verzinsung unterscheiden können.

Pfandbriefe: Die Refinanzierung von Baufinanzierungen wird in erster Linie über den Handel mit Pfandbriefen gesteuert. Hierbei handelt es sich um festverzinsliche Wertpapiere, die von zertifizierten Banken und Sparkassen an Anleger vergeben werden, um Geldmittel für die Immobilienkredite zu beschaffen. Dazu beleihen die Kreditgeber ihre eigenen Immobilien und die ihrer Kunden, indem sie Pfandbriefe an Anleger herausgibt.

Die Anleger leihen ihnen also Geld und bekommen dafür Zinsen sowie die Rechte an den Immobilien als Sicherheit. Der Zinssatz der Pfandbriefe orientiert sich dabei an der Rendite für deutsche Staatsanleihen. Sie wollen es genauer wissen? Dann empfehlen wir Ihnen unseren Ratgeberartikel „Pfandbriefe: Wie Banken ihre Baufinanzierungen refinanzieren“.

Wir halten fest: Da eine Baufinanzierung zu den langfristigen Anlagen zählt, hängt die Zinsentwicklung für Baudarlehen maßgeblich von den beiden Faktoren Bundesanleihe und Pfandbrief ab. Steigen die Zinsen für Bundesanleihen, steigen die Zinsen für Pfandbriefe und somit steigen auch die Zinsen für Baufinanzierungen.

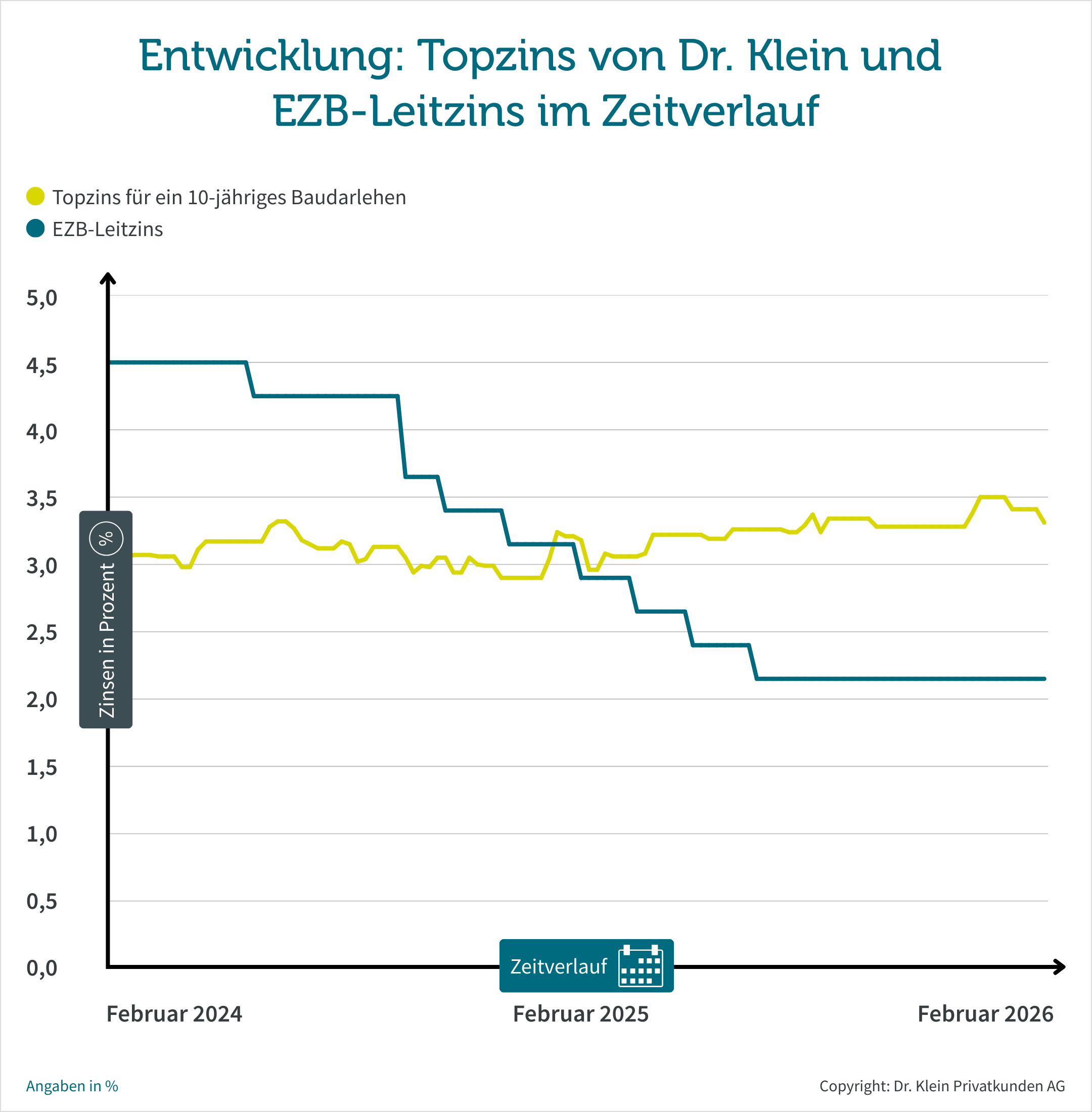

EZB-Leitzins: Wie stark beeinflusst er die Baufinanzierungszinsen?

Der EZB-Leitzins der Europäischen Zentralbank wirkt nur indirekt auf die Zinsentwicklung der Baufinanzierung. Entscheidend ist, wie der Kapitalmarkt zukünftige Zinsschritte der EZB einschätzt – darauf reagieren Banken oft im Voraus, indem sie ihre Konditionen anpassen.

Unser Chart zeigt das deutlich: Seit Mitte 2024 ist der EZB-Leitzins um mehr 2 Prozentpunkte gesunken, während die Bauzinsen im gleichen Zeitraum eher stabil blieben. Das liegt daran, dass sie sich stärker an den langfristigen Kapitalmarktzinsen orientieren – etwa den Renditen 10-jähriger Bundesanleihen.

Mit dem EZB-Leitzins wird im Allgemeinen der Hauptrefinanzierungssatz der EZB bezeichnet. Er gibt an, zu welchem Zinssatz sich die angeschlossenen europäischen Banken Geld bei der EZB leihen können. Seit dem 11. Juni 2025 beträgt der EZB-Leitzins 2,15 %. Banken müssen also etwas weniger bezahlen, wenn sie sich frisches Geld bei der EZB leihen.

10 Tipps zur aktuellen Zinsentwicklung

Nachfolgend haben wir Ihnen 10 Tipps zusammengestellt, wie Sie in Hinblick auf die Zinsentwicklung agieren sollten:

- Behalten Sie die Zinsentwicklung im Blick

Informieren Sie sich regelmäßig über die aktuelle Entwicklung der Baufinanzierungszinsen, indem sie beispielsweise unseren YouTube-Kanal abonnieren. Dort finden Sie u. a. eine Zinskommentar-Playlist. - Kennen Sie Ihr Budget

Bescheid wissen, zahlt sich aus. Denn eine budgetgerechte Immobilie belohnen Banken in der Regel mit einem besseren Zinssatz. Sie zahlen also weniger Immobilienzinsen an die Bank. Ermitteln Sie mit unserem Budgetrechner, was Ihre Immobilie kosten darf und wie viel Kredit Sie bekommen! - Vergleichen Sie mehrere Angebote miteinander

Holen Sie mehrere Angebote ein und vergleichen Sie miteinander, um den besten Zinssatz zu bekommen. Übrigens: Vermittler vergleichen für Sie die Angebote vieler Banken und können Ihnen somit in der Regel günstige Zinsen bieten. Erfahren Sie mehr zum Immobilienkredit beim Vermittler! - Wählen Sie bei niedrigen Baufinanzierungszinsen eine lange Sollzinsbindung

In einem stabilen und historisch betrachtet attraktiven Zinsumfeld sollten Sie sich durchrechnen lassen, ob eine längere Sollzinsbindung von beispielsweise 15 Jahren zu Ihrem Finanzierungswunsch und Ihrer Lebensplanung passt. Denn so senken Sie das Zinsänderungsrisiko. Gut zu wissen: Das Sonderkündigungsrecht erlaubt Ihnen, Ihre Baufinanzierung nach 10 Jahren mit einer Frist von 6 Monaten zu kündigen. - Wählen Sie bei niedrigen Baufinanzierungszinsen eine höhere Tilgung

Im aktuellen Zinsumfeld empfehlen wir Ihnen, eine anfängliche Tilgung von 2 % zu wählen − sofern Sie die Rate gut schultern können. Denn dadurch verkürzen Sie die Laufzeit der Finanzierung und senken zugleich die gesamte Zinslast. - Achten Sie auf die Flexibilität

Ihre Bank bietet Ihnen eine kostenlose Option zur Sondertilgung oder zum Tilgungssatzwechsel an, dann nehmen Sie diese Optionen in Ihren Vertrag mit auf. So haben Sie die Möglichkeit, Ihr Darlehen durch außerplanmäßige Zahlungen schneller zurückzuzahlen beziehungsweise ihre monatliche Rate flexibel an Ihre finanzielle Situation anzupassen. - Denken Sie über ein Volltilgerdarlehen nach

Ein Volltilgerdarlehen ist ein Darlehen, bei dem am Ende der vereinbarten Laufzeit keine Restschuld mehr bleibt. Wenn Sie über ein gesichertes und hohes Einkommen verfügen und sich die höheren Raten leisten können, sind Sie bereits nach der ersten Finanzierungsrunde schuldenfrei. - Ein Forward-Darlehen hilft bei Ihrer Anschlussfinanzierung

Ihre Sollzinsbindung läuft noch 12 bis 66 Monate, dann können Sie sich durch ein Forward-Darlehen das aktuelle Zinsniveau bereits jetzt für Ihre Anschlussfinanzierung sichern. So mindern Sie beispielsweise das Zinsänderungsrisiko. - Sichern Sie sich die niedrigen Zinsen mit einem Bausparvertrag

Ein Bausparvertrag kann sinnvoll sein, da die Darlehenszinsen, die Sie bei Vertragsabschluss festlegen, aktuell teilweise deutlich günstiger sind als die Bauzinsen für ein Immobiliendarlehen. Das Bauspardarlehen lohnt sich vor allem, wenn Sie wissen, dass Sie in ein paar Jahren bauen wollen. - Ersparen Sie sich die Bereitstellungszinsen

Beim Bau einer Immobilie wird der Darlehensbetrag in Teilbeträgen ausgezahlt – je nach abgeschlossenem Bauabschnitt. Während dieser Zeit muss die Bank das geliehene Geld für Sie bereithalten. Dafür verlangen Banken oft Zinsen, die sogenannten Bereitstellungszinsen. Allerdings bieten einige eine bereitstellungszinsfreie Zeit an, 6 Monate oder mehr sind ideal.

Weitere Details zur Zinsentwicklung erläutern Ihnen gerne unsere Spezialisten für Baufinanzierung. In unserem Ratgeber Beratung bei Dr. Klein erfahren Sie, wie die Beratung funktioniert und wie Sie ein Immobiliendarlehen bei Dr. Klein erhalten.

Baufinanzierung zu günstigen Konditionen

Nutzen Sie unser Angebot aus über 600 Spezialisten für Baufinanzierung und lassen Sie sich beraten.

- Immobilienkredit – Finanzierung über Banken oder Vermittler?

- Hauskredit – Wie viel Kredit bekomme ich bei meinem Gehalt?

- Zinsvergleich – Worauf achten?

- Hypothekendarlehen – Auswirkungen von Zinsbindung, Tilgungshöhe & Co.

Weitere Themen finden Sie in unserem Ratgeber Immobilienfinanzierung