Hauskredit: Vergleich, Zinsen, Rechner und Tipps

- Ein Hauskredit ist ein Darlehen, mit dem Sie eine Immobilie finanzieren.

- Den Hauskredit zahlen Sie in monatlichen Raten inklusive Zinsen wieder zurück. Wie hoch die Zinsen und Raten aktuell ausfallen, berechnen Sie mit unserem Bauzinsrechner.

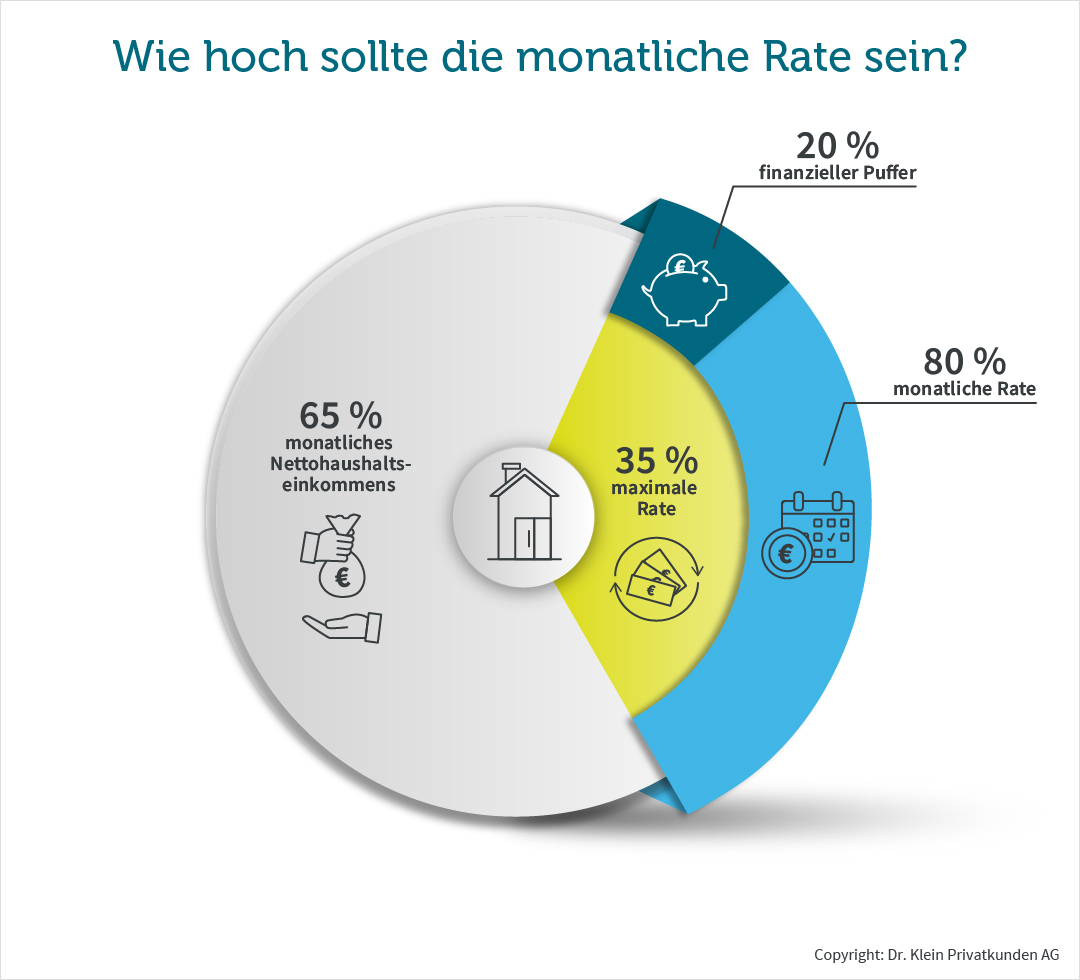

- Verwenden Sie maximal rund 35 % Ihres Nettoeinkommens für die Monatsraten. Mehr zum Thema erfahren Sie in unserem Video “Wie viel Hauskredit bekomme ich mit meinem Gehalt?”.

- Wenn die Bauzinsen niedrig sind, empfiehlt es sich, eine möglichst lange Laufzeit für den Hauskredit zu wählen.

- Wie funktioniert ein Hauskredit?

- Hauskredit berechnen

- Aktuelle Hauskreditzinsen

- Wie lange sollte ich den Hauskredit festschreiben?

- Wie hoch sollte die Tilgung für meinen Hauskredit sein?

- Ab welchem Gehalt kann ich ein Haus kaufen?

- Wie viel Hauskredit bekomme ich mit meinem Gehalt?

- Welche Voraussetzungen muss ich für einen Hauskredit erfüllen?

- Gibt es Förderungen zum Hauskredit?

- Wo kann ich einen Hauskredit bekommen?

- 10 Tipps: So verbessern Sie Ihre Chancen auf einen Hauskredit

Was ist ein Hauskredit und wie funktioniert er?

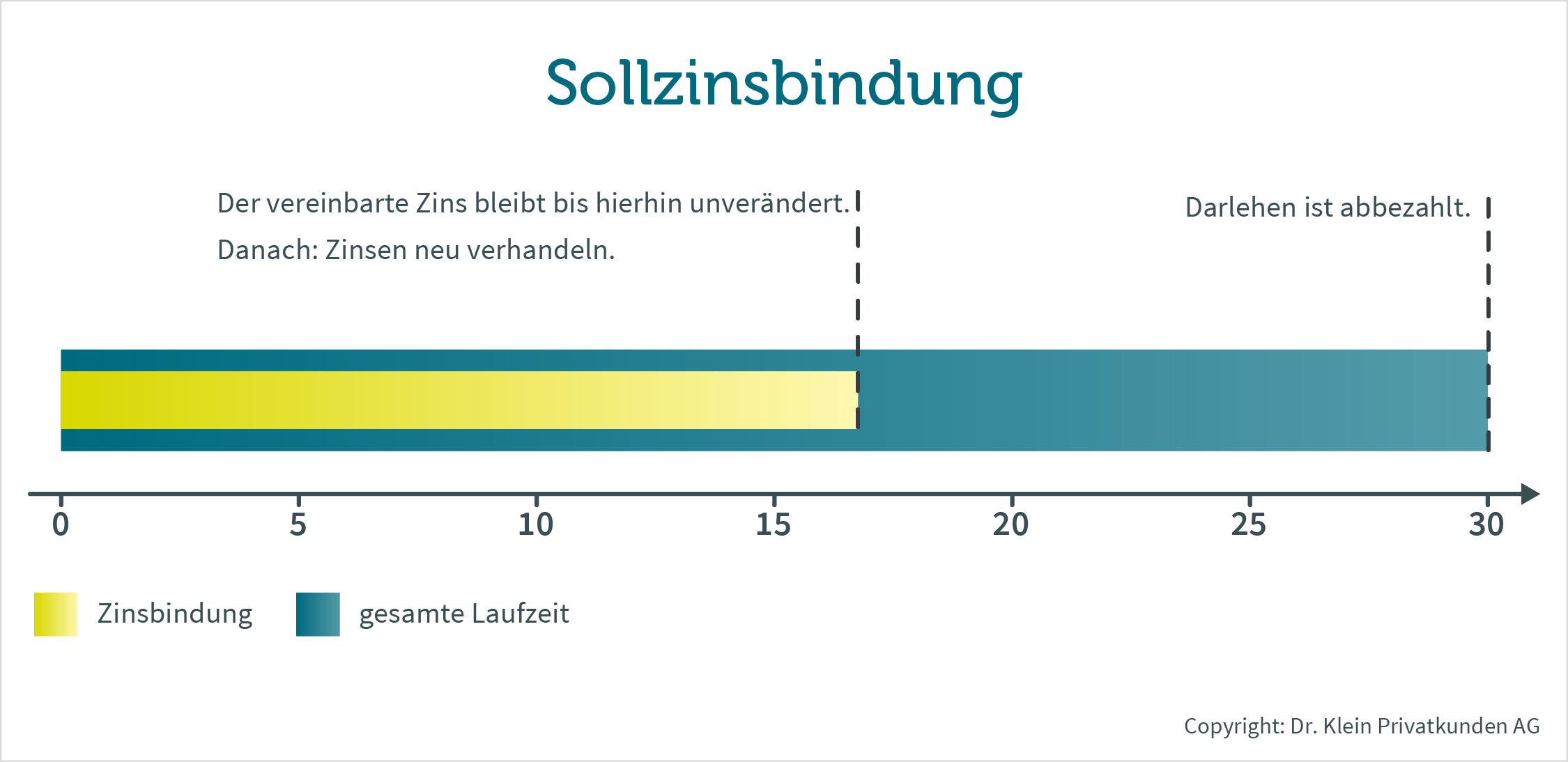

Ein Hauskredit ist ein zweckgebundener Kredit, den Sie speziell dafür aufnehmen, sich eine eigene Immobilie zu kaufen. Das gekaufte Objekt dient als Sicherheit für das Darlehen. Bei der häufigsten Form des Hauskredites, dem Annuitätendarlehen, legen Sie einen Zinssatz für einen Zeitraum von 5 bis 30 Jahren (oder mehr) fest. Dieser Zeitraum wird als Sollzinsbindung bezeichnet. Sobald Sie den Hauskredit von der Bank erhalten haben, zahlen Sie das Geld plus Zinsen in monatlichen gleich hohen Raten an die Bank zurück. Am Ende der Sollzinsbindung bleibt beim Hauskredit meistens eine Restschuld übrig, die Sie dann mit einer Anschlussfinanzierung in Raten abzahlen können.

Wie berechne ich den Hauskredit?

Um Ihren Hauskredit zu berechnen, nutzen Sie unseren Darlehensrechner. Die Daten basieren auf den tagesaktuellen Konditionen unserer Bankpartner – aktuell sind rund 600 Banken in unserem Vergleich. Konkrete Finanzierungsvorschläge für Ihren individuellen Hauskredit erstellen Ihnen unsere Spezialisten für Baufinanzierung gerne kostenlos.

Aktuelle Hauskreditzinsen im Vergleich

Die aktuellen Bauzinsen sind seit Jahresanfang leicht gesunken. Zurzeit können wir Ihnen beispielsweise einen Topzins ab 3,35 % anbieten: für eine Immobilie mit einem Beleihungswert von 432.000 €, einen Hauskredit in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer anfänglichen Tilgung von 2 % (Repräsentatives Beispiel / Stand: 02.03.2026). In diesem Fall liegt die beispielhafte Musterrate bei 1.540 €.

Zum Vergleich: Am Jahresanfang 2025 bewegte sich der Topzins für 10-jährige Darlehen um die Drei-Prozent-Marke und die beispielhafte Monatsrate lag bei rund 1.450 €. Wie geht es mit den Bauzinsen in den nächsten vier Wochen weiter? Die Antworten bekommen Sie im Dr. Klein Zinskommentar.

Beispielrechnung: Bauzinsen beim Hauskredit

Welchen Einfluss die Höhe der Bauzinsen auf Ihre Finanzierung hat, zeigen wir Ihnen anhand eines Beispiels. Wir vergleichen darin jeweils einen Hauskredit in Höhe von 350.000 €. Für die beiden Beispiele nutzen wir folgende Parameter.

| Beispiel A | Beispiel B | |

|---|---|---|

| Hauskredithöhe | 350.000 € | 350.000 € |

| Sollzinsen | 3,50 % | 4,00 % |

| Effektiver Jahreszins | 3,56 % | 4,07 % |

| Anfängliche Tilgung | 1,5 % | 1,5 % |

| Zinsbindung | 10 Jahre | 10 Jahre |

| Rate | 1.458,33 € | 1.604,17 € |

| Getilgter Betrag nach 10 Jahren | 62.751,33 € | 64.422,32 € |

| Gezahlte Zinsen nach 10 Jahren | 112.248,27 € | 128.078,08 € |

| Restschuld nach 10 Jahren | 287.248,67 € | 285.577,68 € |

In unserem Beispiel gilt folgendes, wenn Sie die niedrigeren Bauzinsen aus Beispiel A wählen:

- Sie sparen bei Ihrer Rate im Monat 145,84 € im Vergleich zu Beispiel B

- Nach 10 Jahren haben Sie 15.829,81 € an Zinskosten gespart

- Wegen des Tilgungsparadoxes haben Sie am Ende der Sollzinsbindung 1.670,99 € weniger getilgt als in Beispiel B. Entsprechend höher ist Ihre Restschuld.

Bauzinsen schlau wählen

In unserer Beispielrechnung sehen wir, dass auch eine vermeintlich geringe Abweichung bei den Bauzinsen einen signifikanten Unterschied bei den Kosten bewirken kann. Je niedriger also die Bauzinsen, desto höher Ihre Ersparnis bei den Kosten für eine Baufinanzierung.

Obwohl die Zinsen für Hauskredite in den letzten Jahren gestiegen sind, sind sie im historischen Vergleich immer noch günstig. So lagen beispielsweise die Hauskredit-Zinsen in den Nullerjahren in der Regel über der 4-%-Marke. Auch wenn die Niedrigzinsen der letzten Jahre vorbei sind, können Sie den Traum vom Eigenheim verwirklichen.

Unsere Spezialisten vergleichen für Sie die verschiedenen Baufinanzierungsangebote, verhandeln mit unseren mehr als 600 Bankpartnern, prüfen Angebote für Zinsrabatte und Fördermöglichkeiten. Lassen Sie sich beraten!

Wie lange sollte ich den Hauskredit festschreiben?

Die Sollzinsbindung beschreibt beim Hauskredit die Zeitspanne, für die Sie sich die aktuellen Bauzinsen sichern. Also die Zeit, über die Sie Ihren Kredit zu einem festgelegten Zinssatz abzahlen. Orientieren Sie sich bei der Zinsbindung für Ihren Hauskredit an der aktuellen Zinsentwicklung.

Wenn die Zinsen niedrig sind, sollten sie eine möglichst lange Laufzeit wählen. So sichern Sie sich die niedrigen Zinsen auch für die kommenden Jahre. Sollten die Bauzinsen steigen, zahlen Sie dann weiterhin nur die niedrigen Zinsen. Je länger die Zinsbindung, desto besser planbar ist also Ihr Hauskredit. Allerdings steigt auch der Zinssatz, wenn die Zinsbindung sehr lang ist.

Ist das Zinsniveau hoch, sollten Sie sich für eine kürzere Laufzeit entscheiden. So können Sie nach wenigen Jahren wieder über einen neuen Hauskredit verhandeln und sich dann eventuell gefallene Zinsen sichern.

Wie hoch sollte die Tilgung für meinen Hauskredit sein?

Die Rate Ihres Hauskredits besteht immer aus einem Teil Zinsen und einem Teil Tilgung. In der Regel liegt der Tilgungssatz, der die Höhe der monatlichen Rate bestimmt, zwischen 1 % und 3 %. Je höher Sie die anfängliche Tilgung ansetzen, desto mehr zahlen Sie also vom eigentlichen Kredit zurück. Das sorgt zum einen dafür, dass Sie den Hauskredit schnell abzahlen und schneller wieder schuldenfrei sind. Ein hoher Tilgungssatz sorgt aber auch dafür, dass Sie eine höhere Monatsrate zahlen müssen. Eine niedrige Tilgung sorgt im Umkehrschluss also dafür, dass Sie zwar eine kleine Monatsrate haben, aber Ihren Hauskredit sehr lange zurückzahlen.

Anhand einer Beispielrechnung wollen wir Ihnen zeigen, welchen Effekt die Höhe Ihrer Tilgung auf Ihre Baufinanzierung haben kann. Wir gehen wieder von einer Darlehenssumme von 350.000 € aus. In Beispiel A wählen wir eine anfängliche Tilgung von 1 % und in Beispiel B eine Tilgung von 2 %. Die restlichen Parameter sind in beiden Beispielen identisch.

| Beispiel A | Beispiel B | |

|---|---|---|

| Hauskredithöhe | 350.000 € | 350.000 € |

| Sollzinsen | 3,50 % | 3,50 % |

| Effektiver Jahreszins | 3,56 % | 3,56 % |

| Anfängliche Tilgung | 1 % | 2 % |

| Rate | 1.312,50 € | 1.604,17 € |

| Getilgter Betrag nach 10 Jahren | 41.834,51 € | 83.669,51 € |

| Gezahlte Zinskosten | 327.821,93 € | 207.190,93 € |

| Abbezahlt nach… | 43 Jahren 1 Monaten | 29 Jahren |

Vergleichen wir die beiden Tilgungssätze miteinander, stellen wir für Option B folgendes fest:

- Die monatliche Rate ist fast 300 € höher als in Beispiel A

- Nach 10 Jahren haben wir fast doppelt so viel getilgt wie bei Option A

- Wir haben 120.000 € weniger Zinskosten gezahlt

- Unseren Kredit ist 14 Jahre früher abbezahlt

Im Beispiel sehen wir, dass Sie mit einer höheren Tilgung zwar auch eine höhere monatliche Rate stemmen müssen. Dafür haben Sie Ihr Darlehen aber schneller zurückgezahlt und sparen sich so erhebliche Kosten bei den Bauzinsen. Wählen Sie also eine höhere anfängliche Tilgung, wenn Ihr Budget es zulässt. Denn je schneller Sie Ihr Darlehen zurückgezahlt haben, desto geringer fallen Ihre Zinskosten an.

Wichtig: Sollten Sie Ihre Rate nicht mehr stemmen können, weil sich Ihre Lebenssituation verändert hat, besteht die Möglichkeit eines Tilgungssatzwechsels. Sie können dann die Höhe der Tilgung nach oben oder unten ändern. Informieren Sie sich vor Abschluss eines Darlehens über diese Option.

Ab welchem Gehalt kann ich ein Haus kaufen?

Es gibt kein bestimmtes oder sogar festgelegtes Mindestgehalt für einen Hauskredit. Die Bank prüft bei der Vergabe eines Hauskredits, ob Sie die Raten für den Hauskredit dauerhaft bedienen können. Daher sollte das Verhältnis zwischen der Höhe Ihres Gehalts und Ihrer Ersparnisse sowie der Höhe des aufgenommenen Hauskredits und der damit verbundenen Ratenhöhe realistisch sein. Wir empfehlen: Verwenden Sie maximal rund 35 % Ihres Haushaltsnettoeinkommens für die Monatsraten Ihres Hauskredits. Sinnvoll ist es, von den 35 % nur rund 80 % für die monatliche Rate zu verwenden und 20 % als finanziellen Puffer zu belassen. Damit haben sie genug Flexibilität, um im Notfall unerwartete Ausgaben zu stemmen.

Wie viel Haus Sie sich leisten können, hängt auch davon ab, was das Haus kostet. Bedenken Sie, dass zusätzlich zum Kaufpreis weitere Kosten anfallen. Die Erwerbsnebenkosten des Immobilienkaufs betragen zwischen 10 und 15 % des Kaufpreises. Diese Nebenkosten sollten Sie möglichst durch Ihr Eigenkapital finanzieren, denn sonst müssen Sie noch mehr Kredit aufnehmen. Dadurch würde der Zinssatz steigen und Ihre monatliche Rate noch teurer werden.

Wie viel Hauskredit bekomme ich mit meinem Gehalt?

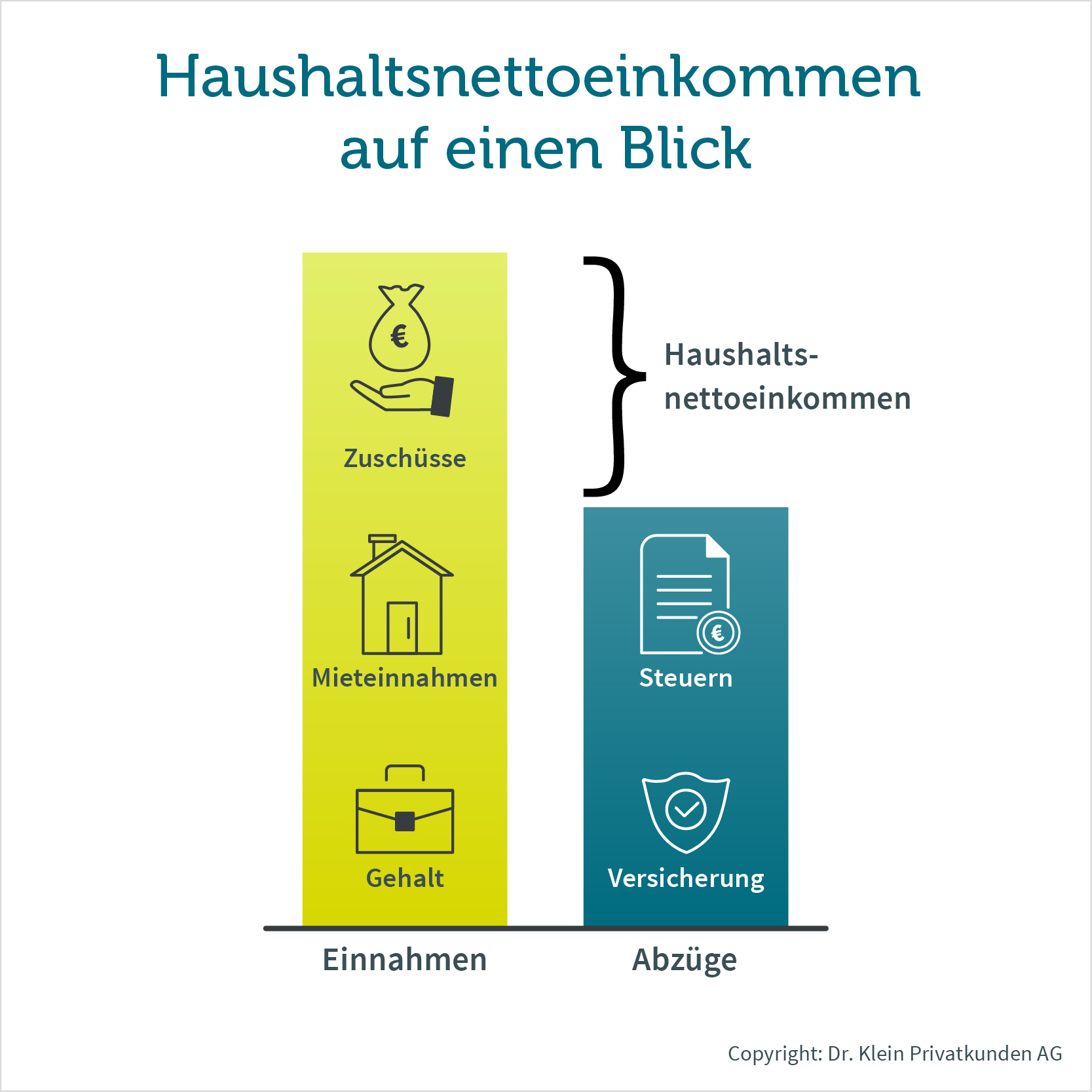

Um herauszufinden, ob Sie einen Hauskredit aufnehmen können, zählen Sie zunächst alle Ihre monatlichen Einnahmen zusammen. Dazu gehört unter anderem das Gehalt, Einnahmen aus Vermögen oder Untervermietung. Davon ziehen Sie Ausgaben wie die Einkommens- oder Lohnsteuer, die Kirchensteuer, Solidaritätszuschläge sowie Pflichtbeiträge für die Sozialversicherung ab. Das Ergebnis ist dann Ihr Haushaltsnettoeinkommen.

Je größer Ihr Haushaltsnettoeinkommen und eigenes Kapital ist, desto mehr Hauskredit bekommen Sie in der Regel. In der nachstehenden Tabelle zeigen wir Ihnen einmal auf, wie viel Hauskredit Sie bei welchem Gehalt bekommen könnten. Dabei lassen wir das Thema Eigenkapital erst einmal aus.

| Gehalt (netto) | Maximaler Hauskredit | Potenzielle Monatsrate |

|---|---|---|

| 2.000 € | 135.412 € | 700 € |

| 2.500 € | 169.265 € | 875 € |

| 3.000 € | 203.118 € | 1.050 € |

| 3.500 € | 236.971 € | 1.225 € |

| 4.000 € | 270.824 € | 1.400 € |

| 4.500 € | 304.677 € | 1.575 € |

| 5.000 € | 338.530 € | 1.750 € |

| 5.500 € | 372.383 € | 1.925 € |

| 6.000 € | 406.236 € | 2.100 € |

Ein hohes Haushaltsnettoeinkommen ist aber nicht automatisch ein Garant dafür, dass Sie einen hohen Hauskredit bekommen. Für Banken ist entscheidend, wie viel Geld Sie nach Abzug aller Fixkosten zur freien Verfügung haben.

Wie viel Hauskredit bekomme ich mit meinem Gehalt?

Welche Voraussetzungen muss ich für einen Hauskredit erfüllen?

Banken prüfen verschiedene Voraussetzungen, um sicherzugehen, dass Sie sich Ihren Hauskredit und damit auch die Höhe der Monatsraten wirklich leisten können. Je mehr Voraussetzungen Sie erfüllen, desto größer sind die Chancen für eine Kreditwürdigkeit bei der Baufinanzierung. Folgende Voraussetzungen spielen dabei eine wichtige Rolle:

Gibt es Förderungen zum Hauskredit?

Es gibt die Möglichkeit, Förderungen durch die KfW für den Hauskauf zu bekommen. Die staatliche Förderbank hat unterschiedliche Programme mit zinsgünstigen Krediten, um Interessenten dabei zu unterstützen, ein Haus zu kaufen, energetisch zu sanieren oder barrierefrei auszubauen. Zudem gibt es auch KfW-Programme für einmalige Zuschüsse, die nicht zurückgezahlt werden müssen.

Eine Übersicht über alle Programme gibt es in unserem Ratgebertext zum KfW-Darlehen.

Wo kann ich einen Hauskredit bekommen?

Hauskredite können Sie bei verschiedenen Instituten bekommen:

- Banken

- Sparkassen

- Bausparkassen

- Versicherungen

Zusätzlich gibt es die Möglichkeit, einen Teil des Darlehens über die KfW zu finanzieren. Eine andere Möglichkeit sind Vermittler wie Dr. Klein, die mit zahlreichen Banken zusammenarbeiten und für Sie das beste Angebot suchen. Dadurch ersparen Sie sich unzählige Termine bei verschiedenen Anbietern und können direkt mehrere Angebote vergleichen. Unsere Berater vor Ort stehen Ihnen gerne zur Seite und finden für Sie das passende Darlehen aus einer Vielzahl an Anbietern.

Wie hoch sollte die Tilgung für meinen Hauskredit sein?

Die Rate Ihres Hauskredits besteht immer aus einem Teil Zinsen und einem Teil Tilgung. In der Regel liegt der Tilgungssatz zwischen 1und 3 %. Je höher Sie die anfängliche Tilgung ansetzen, desto mehr zahlen Sie also vom eigentlichen Kredit zurück. Das sorgt zum einen dafür, dass Sie den Hauskredit schnell abzahlen und schnell wieder schuldenfrei sind. Ein hoher Tilgungssatz sorgt aber auch dafür, dass Sie eine höhere Monatsrate zahlen müssen. Eine niedrige Tilgung sorgt im Umkehrschluss also dafür, dass Sie zwar eine kleine Monatsrate haben, aber Ihren Hauskredit sehr lange zurückzahlen.

Wo kann ich einen Hauskredit bekommen?

Hauskredite können Sie bei Banken, Sparkassen, Bausparkassen oder Versicherungen bekommen. Zusätzlich gibt es die Möglichkeit, einen Teil des Darlehens über die KfW zu finanzieren. Eine andere Möglichkeit sind Vermittler wie Dr. Klein, die mit zahlreichen Banken zusammenarbeiten und für Sie das beste Angebot suchen. Dadurch ersparen Sie sich unzählige Termine bei verschiedenen Anbietern und können direkt mehrere Angebote vergleichen. Unsere Berater vor Ort stehen Ihnen gerne zur Seite und finden für Sie das passende Darlehen aus einer Vielzahl an Anbietern.

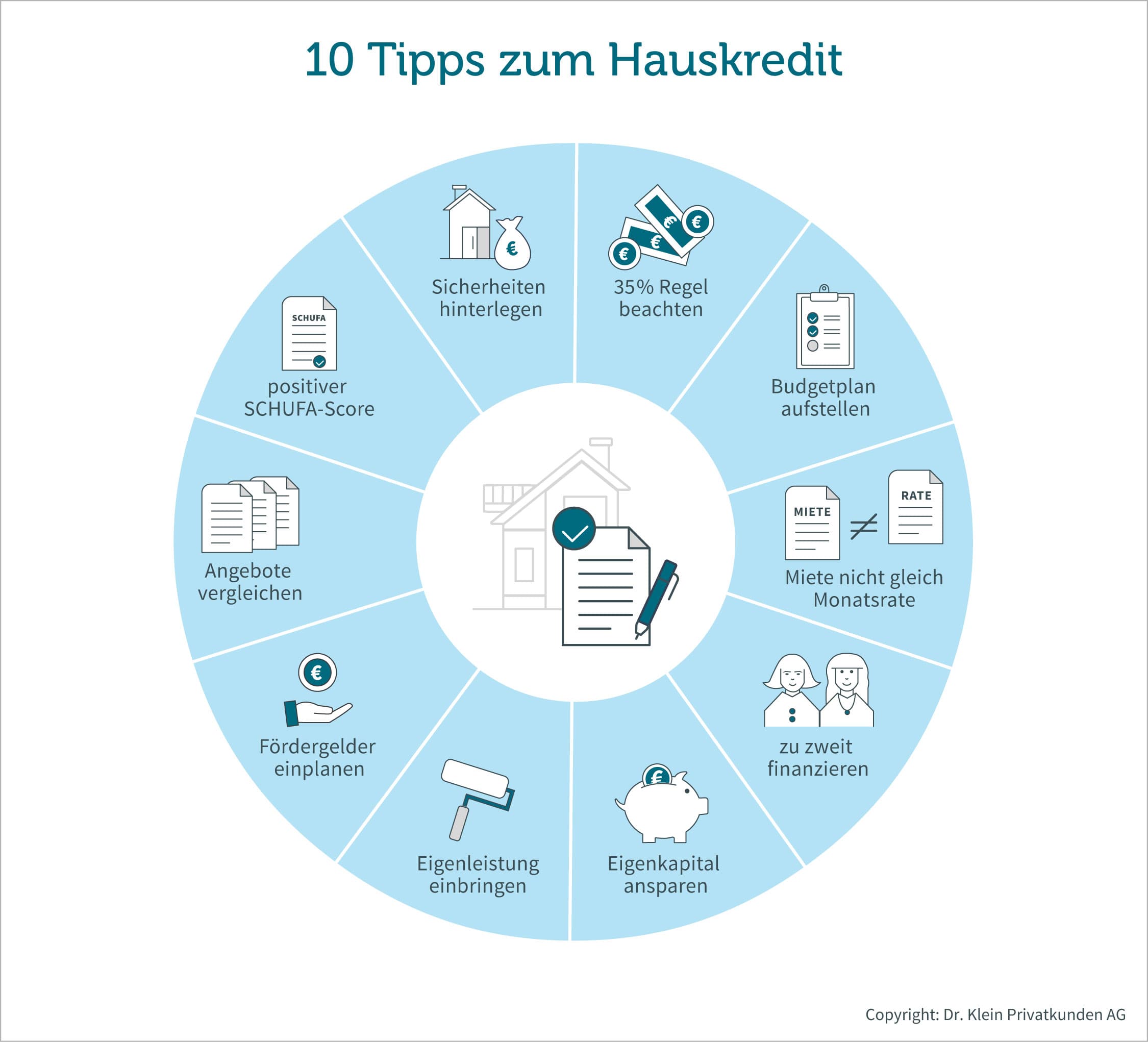

10 Tipps: So verbessern Sie Ihre Chancen auf einen Hauskredit

Um Ihre Chancen auf einen Hauskredit zu steigern, können Sie im Vorfeld diese Maßnahmen treffen:

- Beachten Sie die 35 %-Regel

Übernehmen Sie sich nicht bei der Planung. Verwenden Sie maximal 35 % Ihres Haushaltsnettoeinkommens für den Hauskredit. Damit haben Sie genug Flexibilität, um in Notfällen handlungsfähig zu bleiben. - Budgetplan aufstellen

Verschaffen Sie sich eine Übersicht über Ihre Finanzen. Das hilft Ihnen besser einzuschätzen, was für Sie in Sachen Hauskredit machbar ist. - Miete nicht mit Monatsrate gleichsetzen

Was Sie zuvor an Miete gezahlt haben, können Sie jetzt zur Tilgung des eigenen Hauskredites verwenden. Achten Sie darauf, dass die Nebenkosten in der eigenen Immobilie höher ausfallen können als in der Mietwohnung. Unter Umständen müssen Sie für den Punkt Wohnen in ihrem Haushaltsbudget etwas mehr Geld einplanen. - Die Immobilie zu zweit finanzieren

Wenn Sie den Hauskredit allein aufnehmen, ist das Risiko eines Zahlungsausfalls für die Bank erhöht. Mit einem zweiten Darlehensnehmenden haben Sie bessere Chancen auf einen günstigen Kredit. Das Risiko verteilt sich so auf zwei Schultern. Das wird von der Bank mit niedrigeren Zinsen belohnt. - Eigenkapital ansparen

Es gibt mehrere Möglichkeiten, Geld anzusparen. Hier finden Sie 5 Tipps für Eigenkapital. - Eigenleistung einbringen

Sie können einen Teil der Modernisierungsmaßnahmen selbst durchführen. Banken erkennen Eigenleistungen im Wert von bis zu 15 % des Kaufpreises beziehungsweise maximal 30.000 € an. So können Sie einen kleineren Hauskredit aufnehmen. - Fördergelder einplanen

Nutzen Sie staatliche Förderungen wie ein KfW-Darlehen für den Hauskauf. Dadurch müssen Sie bei der Bank einen geringeren Hauskredit aufnehmen. - Kreditangebote vergleichen

Holen Sie mehrere Angebote für einen Hauskredit ein. Ein Zinsvergleich kann sich lohnen, um das Angebot mit den besten Konditionen zu finden. - Auf positiven SCHUFA-Score achten

Ein hoher SCHUFA-Score zeigt der Bank, dass der Hauskredit bei Ihnen in verlässlichen Händen ist. Achten Sie deshalb darauf, kleine Einkäufe nicht auf Raten zu zahlen oder bei ihrem Bankkonto zu oft im Minus zu landen. Das verschlechtert den SCHUFA-Score. - Sicherheiten hinterlegen

Wenn Sie bereits eine Immobilie oder andere Sachwerte haben, können Sie diese als Sicherheiten für Ihren Hauskredit hinterlegen. Beachten Sie aber, dass diese Sicherheiten an die Bank gehen, wenn Sie das Darlehen nicht mehr bezahlen können.

Wenn Sie Ihre Finanzierung auf ausreichend Eigenkapital und einen guten Budgetplan aufbauen, sollte einem Hauskredit nichts im Wege stehen. Lesen Sie dazu auch unseren Ratgeberartikeln mit Hauskauf Tipps.

Was gibt es beim Hauskredit noch zu beachten?

- Sie haben eine hohe Rente und können auch im fortgeschrittenen Alter den Hauskredit problemlos abzahlen.

- Sie haben mit der Bank flexible Raten vereinbart und zahlen im Rentenalter eine niedrigere Monatsrate.

- Restschuldversicherung: Sollten Sie von Arbeitsunfähigkeit und Arbeitslosigkeit betroffen sein oder sogar sterben, übernimmt die Restschuldversicherung die restlichen Raten des Hauskredits.

- Risikolebensversicherung: Diese Versicherung greift im Falle des Todes des Hauskäufers und deckt die noch ausstehenden Hauskreditraten.

- Berufsunfähigkeitsversicherung: Im Falle einer Berufsunfähigkeit erhalten Sie eine BU-Rente. Diese können Sie unter Umständen für die Hausfinanzierung einsetzen.

- Privates Vermögen: Das angesparte Kapital können Sie im Notfall zur Tilgung des Hauskredites einsetzen.

Handeln Sie mit Ihrer Bank Konditionen wie Sondertilgungen oder Tilgungssatzwechsel aus. Dadurch können Sie das Darlehen flexibel gestalten und auf ihre individuelle finanzielle Situation anpassen. Im Folgenden beleuchten wir die beiden Sonderkonditionen im Detail.

Sondertilgungen

Mit einer Sondertilgung haben Sie die Möglichkeit, Extrazahlungen zu leisten und so den Hauskredit schneller abzuzahlen. Das kann zum Beispiel der Fall sein, wenn Sie geerbt, eine Bonuszahlung bekommen oder im Lotto gewonnen haben.

Wenn Sie bereits wissen, dass Sie in ein paar Jahren Zugriff auf eine größere Geldmenge aus einem Bausparvertrag oder einer Lebensversicherung haben, können Sie einen Teil des Hauskredits als endfälliges Darlehen abschließen. Sie zahlen dann zunächst für das endfällige Darlehen monatlich nur die Zinsen. Sobald die Versicherung oder der Bausparvertrag zuteilungsreif ist, können Sie damit das geliehene Geld aus dem endfälligen Darlehen auf einmal tilgen.

Tilgungssatzwechsel

Viele Banken bieten 2 bis 3 kostenlose Tilgungssatzwechsel während der Sollzinsbindung an. Bei manchen Banken müssen Sie hingegen einen Zinsaufschlag zahlen. Klären Sie vorab mit der Bank in welchen Zeitraum und Höhe Sie den Tilgungssatzwechsel durchführen können.

Beachten Sie: Durch einen Tilgungssatzwechsel verändert sich Ihre monatliche Rate und somit auch die Höhe der Restschuld am Ende der Zinsbindung.

Idealerweise haben Sie den Hauskredit vor dem Eintritt ins Rentenalter abbezahlt. So verschaffen Sie sich einen größeren finanziellen Spielraum und es kommen lediglich die Nebenkosten wie Müllabfuhr oder Grundsteuer auf Sie zu. Allerdings ist eine Finanzierung für einen Hauskauf auch noch im Rentenalter möglich. Das kann zum Beispiel in folgenden Situationen der Fall sein:

Je mehr Eigenkapital Ihnen zur Verfügung steht und je besser Sie finanziell auch im Rentenalter abgesichert sind, desto einfacher wird es, den Hauskredit auch im Ruhestand abzuzahlen.

Schwere Schicksalsschläge wie Arbeitslosigkeit, Berufsunfähigkeit oder ein Todesfall können Sie bei einem Hauskredit in finanzielle Bedrängnis bringen. Deshalb gibt es mehrere Möglichkeiten, sich und die eigenen Angehörigen vor einem Zahlungsausfall zu schützen:

Ein Hauskredit ist ein zweckgebundener Kredit, den Sie speziell dafür aufnehmen, um den Kauf, Bau oder die Renovierung einer Immobilie zu finanzieren. Es handelt sich um eine langfristige Finanzierungsmöglichkeit, bei der das gekaufte Objekt oft als Sicherheit für das Darlehen dient. Der Kreditnehmende verpflichtet sich, den Kredit über einen bestimmten Zeitraum zurückzuzahlen, üblicherweise in monatlichen Raten. Die Konditionen eines Hauskredits können je nach Kreditgebenden, Marktbedingungen und Bonität des Kreditnehmenden variieren.