Bereitstellungszinsen: Wie berechnen sie sich und wie kann man sie vermeiden?

- Bereitstellungszinsen fallen an, wenn die Bank das Darlehen für Sie bereithält, aber das Darlehen noch nicht abgerufen wurde.

- Sie können eine bereitstellungszinsfreie Zeit vereinbaren, in der keine Zinsen gezahlt werden müssen. Je nach Bank variiert diese Zeit zwischen 3 und 12 Monaten.

- Möchten Sie die bereitstellungszinsfreie Zeit verlängern, ist dies meist nur gegen einen Aufschlag auf Ihren Bauzins möglich.

- Auch bei einem KfW-Darlehen können Bereitstellungszinsen anfallen. Wie lang die bereitstellungszinsfreie Zeit hier ist, hängt vom gewählten Förderprogramm ab.

- Hält ein Bauträger bei einem Neubau die vertraglich vereinbarten Termine nicht ein, können Sie die gezahlten Bereitstellungszinsen von ihm zurückfordern.

- Was sind Bereitstellungszinsen?

- Bereitstellungszinsen berechnen: Wie hoch sind sie?

- Was ist die bereitstellungszinsfreie Zeit?

- Wie viel Geld spare ich durch die bereitstellungszinsfreie Zeit?

- Wie kann ich Bereitstellungszinsen vermeiden oder reduzieren?

- Gibt es Bereitstellungszinsen bei der KfW?

- Wann kann ich Bereitstellungszinsen zurückfordern?

- Können Bereitstellungszinsen von der Steuer abgesetzt werden?

Was sind Bereitstellungszinsen?

Bereitstellungszinsen sind Zinsen, die von Kreditgebern erhoben werden, wenn der Kreditnehmer einen genehmigten Kredit nicht sofort in Anspruch nimmt, sondern erst zu einem späteren Zeitpunkt. Die Bereitstellungszinsen sollen die Kosten abdecken, die dem Kreditgeber entstehen, weil er die komplette Darlehenssumme bereitstellt, obwohl der Kreditnehmer sie nicht vollständig abruft.

Bei Bauvorhaben enstehen oft Bereitstellungszinsen, da die Bank die Baufinanzierung etappenweise nach dem jeweiligen Baufortschritt auszahlt. Kommt es zu Bauverzögerungen kann die Bereitstellungsgebühr hohe Kosten verursachen. Das Darlehen kann nicht ausgezahlt werden, weil der Kreditnehmer beispielsweise noch auf die Fertigstellung der Bauetappe warten muss. Die finanzielle Zusatzbelastung gilt es mit einzukalkulieren. Da die Zinsen für die Bereitstellung nicht im Effektivzinssatz enthalten sind, lassen sich die Zusatzkosten bei Baukrediten jedoch nur schwer vergleichen.

Bereitstellungszinsen berechnen: Wie hoch sind sie?

Bereitstellungszinsen entfallen auf den noch nicht abgerufenen Darlehensbetrag. Die meisten Kreditgeber berechnen 0,25 % Bereitstellungszinsen pro Monat auf die Restsumme. Wie hoch die Bereitstellungszinsen am Ende sind, hängt von der Preispolitik der jeweiligen Banken ab. Sie sind nicht gesetzlich festgelegt.

Beispielrechnung: Bei einem Darlehen über 200.000 € mit einem gängigen Bereitstellungszins von 0,25 % und einer ersten Auszahlung innerhalb der bereitstellungszinsfreien Zeit fällt die Berechnung der Bereitstellungszinsen folgendermaßen aus:

| Darlehensbetrag | 200.000 € |

|---|---|

| Erste Auszahlung innerhalb der Frist | 50.000 € |

| Berechnungsgrundlage | 150.000 € |

| Bereitstellungszinssatz | 0,25 % pro Monat |

| Bereitstellungszinsen ab dem ersten Monat nach Ablauf der bereitstellungszinsfreien Zeit | 375 € |

Mit 375 € pro Monat stellen die Bereitstellungszinsen in diesem Beispiel einen erheblichen Kostenfaktor dar. Zu diesen Kosten kommt die ersten Zinskosten für das Darlehen hinzu. Denn ab dem Zeitpunkt der ersten Teilauszahlung werden bereits normale Zinszahlungen fällig. Die folgende Tabelle zeigt beispielhaft Bereitstellungszinsen bei verschiedenen Kreditsummen:

| Nicht genutzter Darlehensbetrag | Bereitstellungszinsen pro Monat (0,25 %) |

|---|---|

| 250.000 € | 625 € |

| 200.000 € | 500 € |

| 150.000 € | 375 € |

| 100.000 € | 250 € |

| 50.000 € | 125 € |

Was ist die bereitstellungszinsfreie Zeit?

Viele Banken bieten ihren Kunden eine Frist an, in der keine Bereitstellungszinsen zu zahlen sind. Diese Frist wird fachlich bereitstellungszinsfreie Zeit genannt. Innerhalb der bereitstellungszinsfreien Zeit begleichen Sie nur Zinsen auf abgerufene Beträge.

Die jeweilige Dauer bestimmt die Bank, in den meisten Kreditverträgen ist eine bereitstellungszinsfreie Zeit von 2 Monaten bereits enthalten. Wie lang diese Frist letztendlich ist, hängt auch von Ihrem Bauvorhaben ab. Bei einem Neubau sind bis zu 12 Monate nicht unüblich, bei einem Hauskauf sind es meist 2 bis 3 Monate. Je länger die bereitstellungszinsfreie Zeit ist, desto besser. Innerhalb einer bereitstellungszinsfreien Zeit von beispielsweise 12 Monaten schaffen Sie es in den meisten Fällen, das komplette Baudarlehen abzurufen. Auch kleinere Bauverzögerungen lassen sich so in aller Regel kompensieren.

Prüfen Sie deshalb unbedingt Ihren Kreditvertrag, ob dieser eine Regelung zu den Bereitstellungszinsen enthält und welche Bedingungen dort festgelegt sind.

Wann beginnt die bereitstellungszinsfreie Zeit?

Die bereitstellungszinsfreie Zeit beginnt mit dem Abschluss des Kreditvertrages und ist daher Bestandteil der Laufzeit. Bei einigen Banken startet sie sogar erst im Folgemonat nach Vertragsabschluss.

Wie viel Geld spare ich durch die bereitstellungszinsfreie Zeit?

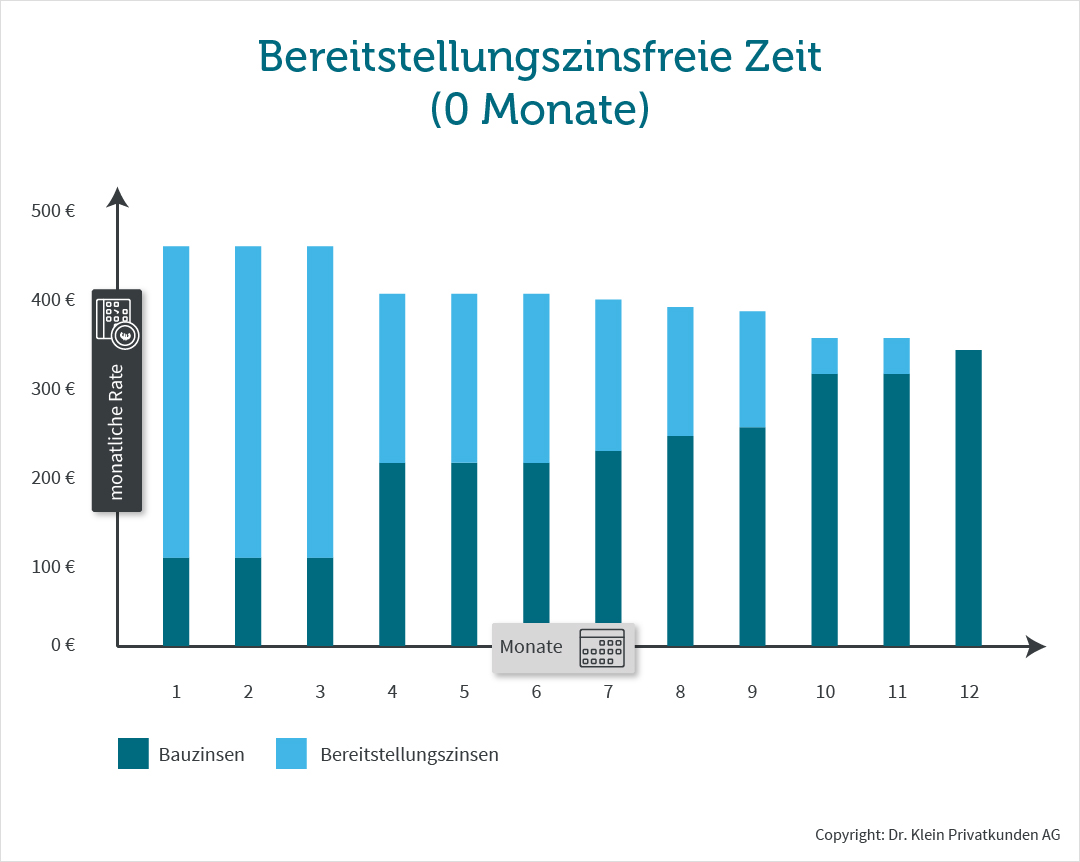

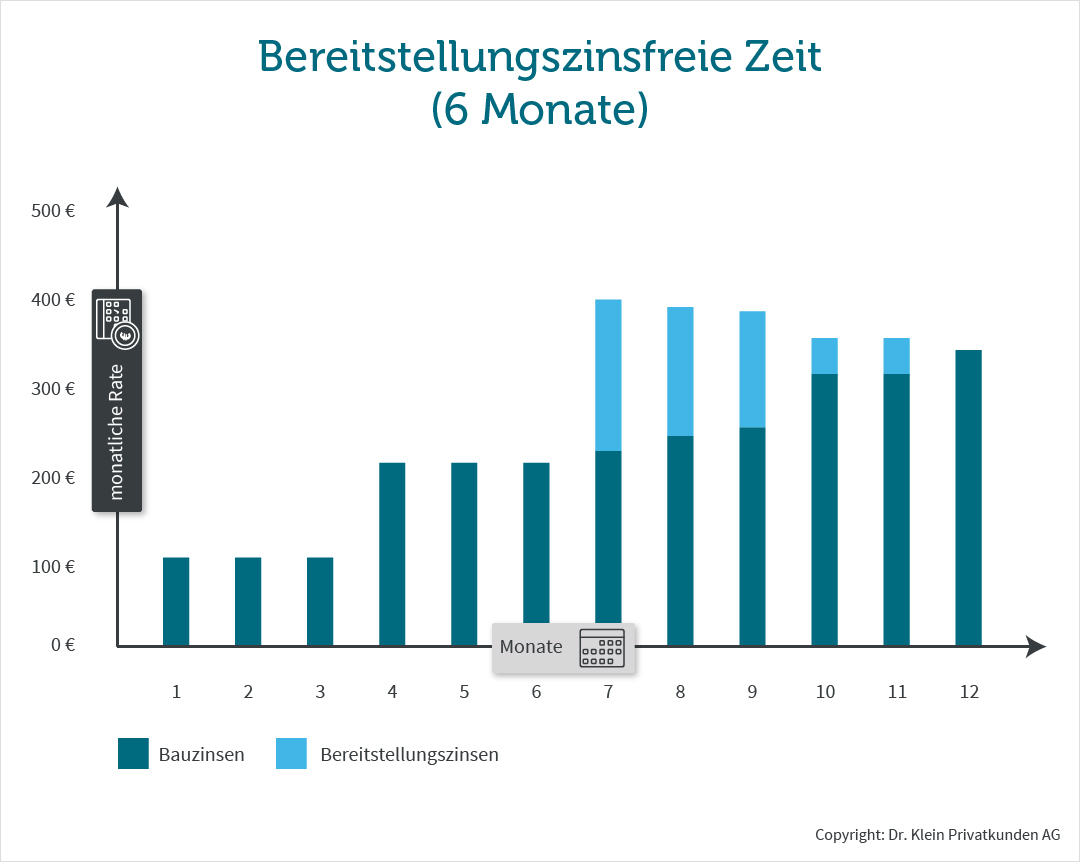

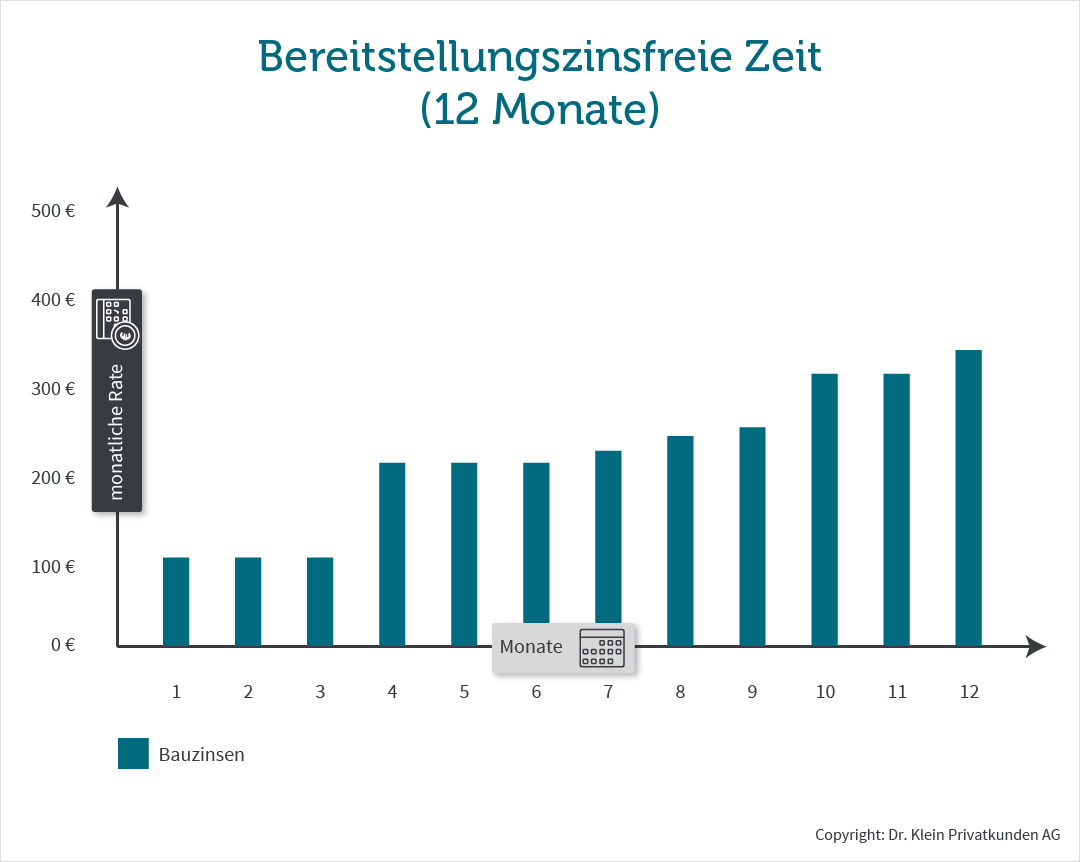

Durch die bereitstellungszinsfreie Zeit können Sie mehrere Tausende Euro und Zinsen sparen. Für das Beispiel nehmen wir an, Sie kaufen ein sanierungsbedürftiges Haus. Es dauert 12 Monate, bis das Darlehen vollständig ausgeschöpft und das Haus bezugsbereit ist. Die folgende Tabelle zeigt den Kostenunterschied zwischen einer Bereitstellungsfrist von 0, 6 und 12 Monaten für ein Baudarlehen von 200.000 €.

| Monat | Nicht abgerufenes Darlehen | Teilauszahlung | Zinszahlung | 0 Monate | 6 Monate | 12 Monate |

|---|---|---|---|---|---|---|

| 1 | 140.000 € | 60.000 € | 100 € | 350 € | 0 € | 0 € |

| 2 | 140.000 € | 0 € | 100 € | 350 € | 0 € | 0 € |

| 3 | 140.000 € | 0 € | 100 € | 350 € | 0 € | 0 € |

| 4 | 76.000 € | 64.000 € | 206,67 € | 190 € | 0 € | 0 € |

| 5 | 76.000 € | 0 € | 206,67 € | 190 € | 0 € | 0 € |

| 6 | 76.000 € | 0 € | 206,67 € | 190 € | 0 € | 0 € |

| 7 | 68.000 € | 8.000 € | 220 € | 170 € | 170 € | 0 € |

| 8 | 58.000 € | 10.000 € | 236,67 € | 145 € | 145 € | 0 € |

| 9 | 52.000 € | 6.000 € | 246,67 € | 130 € | 130 € | 0 € |

| 10 | 16.000 € | 36.000 € | 306,67 € | 40 € | 40 € | 0 € |

| 11 | 16.000 € | 0 € | 306,67 € | 40 € | 40 € | 0 € |

| 12 | 0 € | 16.000 € | 333,33 € | 0 € | 0 € | 0 € |

| Gesamt | 0 € | 200.000 € | 2570,02 € | 2.145 € | € | 0 € |

Das Beispiel zeigt: Haben Sie keine bereitstellungszinsfreie Zeit gewählt, zahlen Sie 2.145 € an Bereitstellungszinsen. Haben Sie hingegen eine bereitstellungszinsfreie Zeit von 6 Monaten belaufen sich die zusätzlichen Kosten auf nur mehr 525 €. Bei 12 Monaten bereitstellungszinsfreier Zeit zahlen Sie in unserem Beispiel gar keine zusätzlichen Zinsen. Bedenken Sie zudem, dass Sie nach dem Kauf unseres Beispielhauses bereits Bauzinsen in Höhe von 2570,02 € auf den ausgezahlten Darlehensbetrag an die Bank überweisen. Sie zahlen bei dem Beispiel ohne bereitstellungszinsfreier Zeit also quasi doppelt Zinsen an die Bank.

Wie kann ich Bereitstellungszinsen vermeiden oder reduzieren?

Bereitstellungszinsen lassen sich vermeiden, indem Sie beispielsweise die bereitstellungszinsfreie Zeit verlängern. Aber auch durch die clevere Planung Ihrer Finanzierung sowie Ihres Bauvorhabens und dem klugen Einsatz von Eigenkapital lassen sich Bereitstellungszinsen reduzieren.

Nachfolgend stellen wir Ihnen die Strategien noch einmal genauer vor:

Welche Vorteile bringt die bereitstellungszinsfreie Zeit mit sich?

Die bereitstellungszinsfreie Zeit hat vor allem dem Vorteil, dass Sie während der Bauphase weniger Kosten haben. Denn bereits mit der ersten Teilauszahlung Ihres Darlehens müssen Sie Zinsen an die Bank zahlen. Kommen dann noch Bereitstellungszinsen zu den normalen Kreditzinsen hinzu, wird es teuer.

Je länger die bereitstellungszinsfreie Zeit ist, desto geringer ist die Wahrscheinlichkeit, dass Sie überhaupt Bereitstellungszinsen zahlen müssen. Innerhalb einer bereitstellungszinsfreien Zeit von beispielsweise 12 Monaten schaffen Sie es in den meisten Fällen, das komplette Baudarlehen abzurufen. Auch kleinere Bauverzögerungen lassen sich so in aller Regel kompensieren.

Bereitstellungszinsen zahlen oder bereitstellungszinsfreie Zeit verlängern?

Für die Verlängerung der bereitstellungszinsfreien Zeit nehmen einige Banken einen Zinsaufschlag von üblicherweise 0,01 bis 0,03 % pro verlängerten Monat. Der Zinsaufschlag fällt auf den gesamten noch nicht abgerufenen Darlehensbetrag an. Umso wichtiger ist es, zu berechnen, ob sich eine Verlängerung der bereitstellungszinsfreien Zeit lohnt oder ob Sie mit der Zahlung von Bereitstellungszinsen besser fahren. Hier helfen Ihnen unsere Berater vor Ort weiter: Sie kennen die Vorgehensweise der Banken und können Ihnen sagen, welche Variante in Ihrem Fall die bessere ist.

Welchen Einfluss haben Bereitstellungszinsen auf die monatliche Gesamtbelastung?

Bereitstellungszinsen werden nach Ablauf der bereitstellungszinsfreien Zeit fällig und zusätzlich zu den Sollzinsen berechnet. Wie sich diese auswirken, zeigen wir Ihnen an einem Beispiel. Die bereitstellungszinsfreie Zeit beträgt 3 Monaten und die Bauzinsen belaufen sich auf 1,6 %. Die Tilgung des Baudarlehens in Höhe von 2 % im Jahr beginnt erst nach der vollständigen Auszahlung des Darlehensbetrages, in diesem Fall also nach dem 6. Monat. Ab dann zahlen Sie eine Rate von 750 €.

| Zeitpunkt | Ausgezahlter Betrag | Bereitstellung | Monatsrate | Gebühr für die Bereitstellung | Monatliche Belastung |

|---|---|---|---|---|---|

| Monat 1 | 0 € | 250.000 € | 0 € | 0 € | 0 € |

| Monat 2 | 20.000 € | 230.000 € | 26,67 € Zinsen | 0 € | 26,67 € |

| Monat 3 | 50.000 € | 200.000 € | 66,67 € Zinsen | 0 € | 66,67 € |

| Monat 4 | 100.000 € | 150.000 € | 133,33 € Zinsen | 375 € | 508,33 € |

| Monat 5 | 200.000 € | 50.000 € | 266,67 € Zinsen | 125 € | 391,67 € |

| Monat 6 | 250.000 € | 0 € | 333,33 € Zinsen | 0 € | 333,33 € |

Wir nehmen einmal an, dass Sie im 1. Monat noch nichts vom bereitgestellten Kreditbetrag benötigen. Der Bau hat zwar begonnen, aber die Kosten dafür werden Ihnen erst im 2. Monat in Rechnung gestellt. Im 1. Monat bezahlen Sie also weder eine monatliche Rate noch Bereitstellungsgebühren, denn diese werden ab dem 4. Monat fällig.

Im 2. Monat geht’s dann los. Die ersten Rechnungen vom Bau wollen bezahlt werden und Sie benötigen 50.000 €. Diesen Betrag rufen Sie ab, und direkt mit Abruf wird die 1. Monatsrate fällig: 26,67 € Zinsen gehen nun an die Bank. Es fällt zunächst keine Bereitstellungsgebühr an, die kommt im 4. Monat dazu und beträgt 0,25 % von den noch nicht abgerufenen 150.000 €, also 375 €. Da Sie den Darlehensbetrag erst im 6. Monat vollständig abgerufen haben, zahlen Sie bis einschließlich zum 5. Monat jeden Monat Bereitstellungsgebühren.

Ab dem 6. Monat fallen die Bereitstellungszinsen weg, und Ihre monatliche Rate beträgt von nun an 750 €, bis zum Ende der von Ihnen gewählten Zinsbindung hin. Diese Rate besteht dann aus dem Sollzinsanteil und der Tilgung.

Gibt es Bereitstellungszinsen bei der KfW?

Auch bei einem Förderdarlehen der KfW fallen nach dem Ablauf der bereitstellungszinsfreien Zeit Zinsen an. Ab welchem Zeitpunkt für die Förderung Ihres Hausbaus Bereitstellungszinsen anfallen, ist von Programm zu Programm unterschiedlich. So beträgt die bereitstellungszinsfreie Zeit beispielsweise beim KfW-Programm „Altersgerecht Umbauen“ 12 Monate, während beim KfW-Programm „Erneuerbare Energien“ bereits nach 6 Monaten und 2 Bankarbeitstagen Bereitstellungszinsen fällig werden. Nach Ablauf der Frist zahlen Sie jeweils 0,15 % pro Monat auf den noch nicht abgerufenen Betrag.

Bereitstellungszinsen zurückfordern: Wann ist das möglich?

Bauen Sie mit einem Bauträger und hält dieser die vertraglich vereinbarten Termine nicht ein, können Sie die Bereitstellungzinsen von ihm zurückfordern. Voraussetzung hierfür ist zum einen, dass im Vertrag eine Klausel über die Kostenübernahme von Bereitstellungszinsen bei Nichteinhaltung der Bautermine mit aufgenommen wird. Zum anderen sollte ein verbindlicher Zeitplan vereinbart werden. Haben Sie mit dem Bauträger im Vertrag feste Termine für die Fertigstellung bestimmter Bauabschnitte festgelegt, liegt die termingerechte Fertigstellung in seiner Verantwortung.

Sie können eventuelle Bereitstellungszinsen nur dann zurückfordern, wenn Sie die Verzögerungen nicht selbst zu vertreten haben. Bauen Sie hingegen in Eigenregie und verzögert sich der Hausbau unverhofft, besteht in der Regel keine Chance, sich die Kosten zurückzuholen.

Bauverzögerungen: Wie können Risiken für eine bereitstellungsfreie Zeit umgangen werden?

Bei einem Bauvorhaben existieren nahezu unendlich viele mögliche Ursachen für Verzögerungen. Die folgenden Aspekte treten jedoch sehr häufig ein, lassen sich aber durchaus vermeiden:

Ein Bauvorhaben muss vor Baubeginn von der entsprechenden Behörde auf seine Zulässigkeit geprüft werden. Fehlen hier Unterlagen, kann es zu Verzögerungen kommen. Die Planung eines Bauvorhabens ist kniffelig. Daher sollten Sie hier penibel sein, Fristen einhalten und Unterlagen vollständig zusammensuchen. Holen Sie sich zur Not Unterstützung von einem Architekten oder einem Bauleiter.

Eigenleistungen sind ein gutes Mittel, um die Kosten für den Hausbau niedrig zu halten. Banken rechnen einen gewissen Teil Eigenleistung als Eigenkapital an. So können Sie bei der Baufinanzierung noch etwas sparen. Wenn Sie sich allerdings überschätzen, sorgt dies ebenfalls für Verzögerungen, die mitunter teuer werden. Hier lautet die Devise: Lieber weniger einplanen und die geplanten Arbeiten zügig durchziehen.

Da an einem Hausbau oft mehrere Firmen beteiligt sind, ist eine gute Koordination zwischen allen Beteiligten nötig. Schafft der Architekt oder der Bauträger dies nicht, verzögert sich die Fertigstellung des Baus. Daher ist es wichtig, sich die termingenaue Baukoordination vertraglich zusichern zu lassen. So haben Sie im Ernstfall Regressansprüche an beauftrage Unternehmen.

Mitunter fällt Ihnen nach Baubeginn noch etwas ein, was abweichend vom Bauplan umgesetzt werden soll. Solche Sonderwünsche sorgen für Zusatzarbeiten und können somit ebenfalls Verzögerungen verursachen. Eine umfassende Beratung ist hier der Schlüssel zum Erfolg. Nehmen Sie sich dafür genug Zeit. So sinkt das Risiko, dass Sie Wünsche vergessen und nachträglich Hand angelegt werden muss.

Insolvenzen im Baubereich sind leider nicht selten. In einem solchen Fall kann es zu erheblichen Verzögerungen kommen, da Sie einen entsprechenden Ersatz für den Dienstleister finden müssen. Ein Generallösung für dieses Problem gibt es leider nicht. Sie können aber vor Baubeginn recherchieren, wie gut es um Ihren Bauträger beispielsweise steht. Dafür gibt es einige Online-Plattformen, die (zumeist kostenpflichtig) Auskunft über die Bonität von Unternehmen geben. Bauträger sollten übrigens gegen Insolvenzen versichert sein. Achten Sie daher auf die Fertigstellungsgarantie im Bauvertrag.

Die Witterungsbedingungen werden von Bauunternehmen häufig als Grund für Verzögerungen angeführt. Dies ist jedoch nur dann zulässig, wenn die Wetterbedingungen die Arbeit tatsächlich unmöglich machen. Gegen schlechtes Wetter ist leider noch kein Kraut gewachsen. Planen Sie aber Ihren Bau bestenfalls in den wärmeren Monaten des Jahres. Hier ist zumindest eine Bauverzögerung durch Schneefall und Frost ausgeschlossen.

Können Bereitstellungszinsen von der Steuer abgesetzt werden?

Bereitstellungszinsen sind steuerlich absetzbar, wenn Sie die gebaute oder erworbene Immobilie als Renditeobjekt nutzen und diese teilweise oder vollständig vermieten. Gezahlte Bereitstellungzinsen für vermietete Immobilien können als Werbungskosten geltend gemacht werden. Dies ist allerdings ausschließlich im Jahr ihrer Zahlung möglich. Bereitstellungszinsen dürfen somit nicht rückwirkend von der Steuer abgezogen werden.

Für unvermietete Teile der Immobilie oder bei eigener Nutzung können Bereitstellungszinsen nicht beim Finanzamt geltend gemacht werden.