Sondertilgung bei der Baufinanzierung: Ist es sinnvoll? Lohnt es sich?

- Eine Sondertilgung ist eine außerplanmäßige Zahlung, die Kreditnehmende zusätzlich zur normalen Ratenzahlung in ihre Finanzierung einbringen können. So kann ein Immobilienkredit schneller abgezahlt werden. Mehr dazu in unserem Video.

- Das Recht auf Sondertilgung muss im Darlehensvertrag schriftlich fixiert sein.

- Es kann ein fester Prozentsatz, eine jährliche Summe oder ein Gesamthöchstbetrag in Höhe eines bestimmtes Prozentsatzes der Kaufsumme vereinbart werden.

- Viele Banken bieten kostenlos eine Option zur Sondertilgung für den Kredit an. Ist das nicht der Fall, fällt ein Zinsaufschlag von bis zu 0,25 % an. Unser Rechner hilft bei der Kostenplanung.

- Eine Sondertilgung ohne Zinsaufschlag ist grundsätzlich sinnvoll, um die Baufinanzierung schneller zu tilgen und Zinskosten zu sparen. Eine Sondertilgung mit Zinsaufschlag lohnt sich nur, wenn Sie Sonderzahlungen regelmäßig leisten.

- Was ist Sondertilgung und wie funktioniert sie?

- Welche Vorteile bieten Sondertilgungen?

- Welche Kosten entstehen durch das Sondertilgungsrecht?

- Ist eine Sondertilgung sinnvoll?

- Rechner

- Was ist besser: Sondertilgung oder Geld anlegen und sparen?

- Wie hoch darf die Sondertilgung ausfallen?

- Welche Bedingungen sollten vertraglich festgehalten werden?

- Sondertilgung überweisen: Wann und wie oft im Jahr?

- Wie überweise ich meine Sondertilgung?

- Weitere FAQs zum Sondertilgungsrecht

- Alternativen zum Sondertilgungsrecht

Was ist Sondertilgung und wie funktioniert sie?

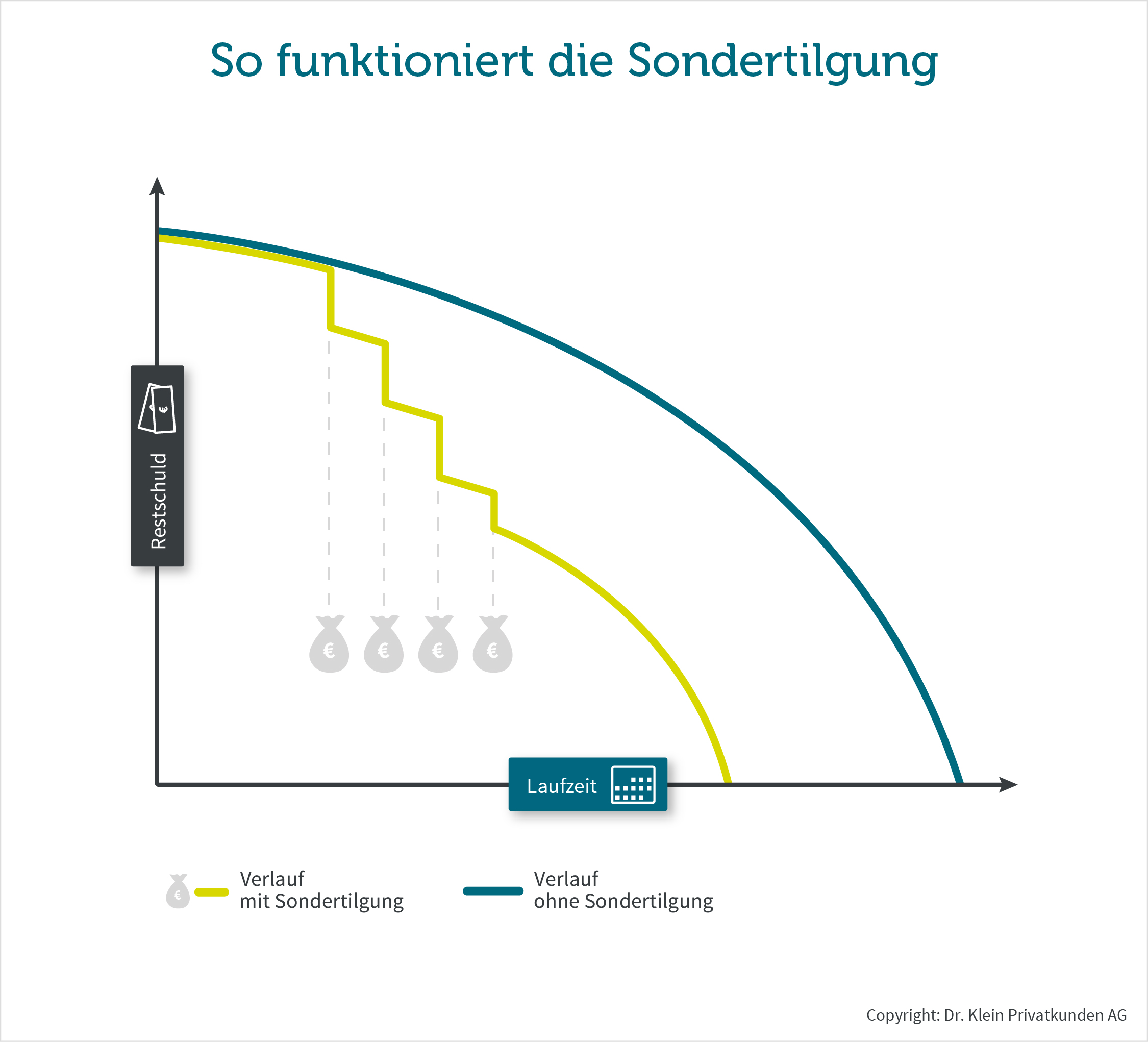

Definition: Eine Sondertilgung ist eine zusätzliche Zahlung, die Sie in Ihre Baufinanzierung einbringen, um Ihren Kredit schneller zu tilgen. Die Sondertilgung funktioniert so: Sie zahlen neben Ihrer vereinbarten monatlichen Rate für Ihren Kredit einen bestimmten Betrag außerplanmäßig an die Bank und verringern so Ihre Restschuld.

Dazu muss in Ihrem Baufinanzierungsvertrag ein so genanntes Sondertilgungsrecht festgeschrieben werden. Denn Sondertilgungen können Sie nicht einfach so leisten, ein gesetzlicher Anspruch hierfür besteht nicht. Viele Banken bieten aber eine kostenlose Sondertilgung von bis zu 5 % der Nettodarlehenssumme im Jahr an. Die genaue Höhe wird im Vertrag festgelegt. Sondertilgungen können einmalig oder regelmäßig gezahlt werden.

Welche Vorteile bieten Sondertilgungen?

Durch eine Sondertilgung können Sie jedes Jahr mehrere tausend Euro extra in die Baufinanzierung einzahlen. Möchten Sie eine Sondertilgungsmöglichkeit nutzen, können Sie von vier wesentlichen Vorteilen für Ihren Hauskredit profitieren:

- Zinsen sparen: In der Regel finanzieren Sie Ihre Immobilie mit einem Annuitätendarlehen, bei dem Ihre Rate über die gesamte Laufzeit hinweg gleich bleibt. Jede Rate setzt sich aus einem Tilgungs- und einem Zinsanteil zusammen. Zu Beginn zahlen Sie zum größten Teil Zinsen, der Tilgungsanteil in den Raten wächst jedoch im Laufe der Zeit. Denn die Zinsen zahlen Sie immer nur auf die Restschuld des Darlehens, also auf das, was Sie noch bei der Bank offen haben. Da sich mit jeder Rate, die Sie zahlen, die Restschuld verringert, wird auch der Anteil der Zinsen immer geringer. Bei einem Annuitätendarlehen word die Sondertilgung wird auf die Rückzahlung des Darlehens angerechnet, womit die Restschuld und damit auch Ihre Zinslast noch weiter sinkt.

- Laufzeit verkürzen: Sie können die Laufzeit Ihrer Baufinanzierung verkürzen und Ihre Zinskosten stark senken. Durch die Sondertilgung reduzieren Sie Ihre Restschuld deutlich schneller und sparen so auch den Zinsanteil der entfallenen Raten. Sie sind somit früher schuldenfrei.

- Flexibilität bekommen: Haben Sie zusätzliche Einkünfte oder entwickelt sich Ihre Finanzsituation besser als geplant, können Sie durch die Möglichkeit zur Sondertilgung Ihren Immobilienkredit wesentlich schneller tilgen.

- Vorfälligkeitsentschädigung verringern: Müssen Sie Ihren Vertrag früher ablösen als geplant, berechnet die Bank dafür eine Vorfälligkeitsentschädigung. Im Vertrag festgehaltene Sondertilgungsrechte reduzieren diese. Dabei ist es egal, ob es sich um bereits gezahlte oder noch mögliche Sondertilgungen handelt: Banken müssen diese bei ihrer Berechnung berücksichtigen. Sie zahlen somit eine geringere Vorfälligkeitsentschädigung als ohne Sondertilgungsrecht.

Sondertilgung: Lohnen sich die Extrazahlungen für mich? Sondertilgung einfach erklärt in 4 Minuten

Welche Kosten entstehen durch das Sondertilgungsrecht?

Sondertilgungen sind in der Regel kostenlos – wenn zwei Bedingungen erfüllt werden:

- Keine Kosten: Das Sondertilgungsrecht wurde im Baufinanzierungsvertrag fixiert.

Wird von Ihrer Bank keine kostenlose Sondertilgung angeboten, können Sie diese mit in den Vertrag aufnehmen. Banken verlangen dann einen Aufschlag auf den Sollzinssatz der vertraglich festgelegten Kreditsumme. Der Zinsaufschlag beläuft sich in der Regel auf bis zu 0,25 %. Haben Sie beispielsweise einen Kredit von 300.000 € aufgenommen entstehen insgesamt weitere Kosten von 7.500 € innerhalb von 10 Jahren.

- Keine Kosten: Die Sondertilgung beträgt nicht mehr als 5 % der Nettodarlehenssumme.

Wenn Sie bei einem Kredit in Höhe von 300.000 € eine jährliche Sondertilgung von 5% der Darlehenssumme vereinbart haben, dürfen Sie maximal 15.000 € pro Jahr zusätzlich tilgen. Für ein erweitertes Sondertilgungsrecht, dass es Ihnen erlaubt, bis zu 10 % der Darlehenssumme jährlich zu tilgen, zahlen Sie ebenfalls einen Zinsaufschlag.

Ist eine Sondertilgung sinnvoll?

Eine Sondertilgung ist grundsätzlich sinnvoll, um die Baufinanzierung schneller zu tilgen und Zinskosten zu sparen. Berechnet Ihnen die Bank aber einen Zinsaufschlag und erhöht sich somit Ihr Zinssatz, lohnt sich dies nur, wenn Sie auch wirklich regelmäßig hohe Summen sondertilgen und so den höheren Zinssatz wieder ausgleichen können.

Bei vielen Banken können inzwischen jedoch für bis zu 5 % der Darlehenssumme jährlich kostenlos Sondertilgungen geleistet werden. Durch die Extrazahlungen sind Sie schneller schuldenfrei, wie Sie im nachfolgenden Beispiel sehen.

| Bedingungen | Darlehen ohne Sondertilgung | Darlehen mit Sondertilgung |

|---|---|---|

| Sondertilgung pro Jahr | 0 % | 5 % |

| Restschuld nach Zinsbindung | 88.616,05 € | 32.729,26 € |

| Gesamtlaufzeit | 50 Jahre und 9 Monate | 13 Jahre und 8 Monate |

| Zinszahlung | 22.804,83 € | 15.703,72 € |

Die Rechnung zeigt: Zahlen Sie jedes Jahr zusätzlich 5.000 Euro extra ein, verkürzen Sie die Darlehensdauer erheblich um 37 Jahre und einen Monat. Da Sie insgesamt 7.101,11 Euro weniger Zinsen zahlen und deshalb schneller tilgen, sinkt die Restschuld schneller. Die Differenz beläuft sich auf stattliche 55.886,79 Euro nach zehn Jahren.

Lohnt sich eine Sondertilgung mit Zinsaufschlag?

Eine Sondertilgung mit Zinsaufschlag lohnt sich nur, wenn Sie auch tatsächlich regelmäßig hohe Sondertilgungen einzahlen können. Denn zunächst einmal wird Ihr Kredit durch den höheren Sollzins verteuert. Erst durch die regelmäßigen Sondertilgungen und der dadurch resultierenden Verringerung der Restschuld können Sie Ihre Zinskosten langfristig senken.

Wenn Sie nur eine einmalige Zahlung leisten, dann lohnt sich eine Sondertilgung mit Zinsaufschlag nicht. Denn mit einer einmaligen Zahlung können Sie die höheren Zinskosten nicht ausgleichen, Sie zahlen also in Summe mehr. Falls Sie eine größere Einmalzahlung erwarten, beispielsweise durch eine Erbschaft oder Schenkung, kann es sinnvoll sein, einen Kredit mit einer kürzeren Sollzinsbindung oder ein variables Darlehen zu wählen. Diese Kredite sind meist günstiger, da der Sollzinssatz für die Baufinanzierung niedriger ausfällt. Außerdem können Sie so die noch offene Restschuld am Ende der Darlehenslaufzeit zurückzahlen, ohne dass eine Vorfälligkeitsentschädigung anfällt.

Tipp: Sprechen Sie am besten mit einem Spezialisten für Baufinanzierung und haben Sie einen Blick auf die aktuelle Zinsentwicklung, um herauszufinden, ob sich ein Kredit mit kurzer Zinsbindung für Sie lohnt. Beachten Sie auch die aktuellen Geldmarktzinsen. Sind diese hoch, kann es sinnvoller sein, das Geld besser in Geldanlagen als in eine Sondertilgung zu investieren. Das dort erwirtschaftete Kapital können Sie beispielsweise bei der Anschlussfinanzierung als Eigenkapital einsetzen.

Beispiel: Erweitertes Sondertilgungsrecht

Dennoch kann es natürlich auch sinnvoll sein, ein erweitertes Sondertilgungsrecht zu vereinbaren. Dies hängt jedoch vor allem von der vereinbarten Höhe des Zinsaufschlages ab. Mal angenommen, Sie nehmen einen Kredit in Höhe von 200.000 € auf, bei dem Sie jeden Monat eine Rate von 900 € an die Bank zahlen. Der Kredit läuft über 10 Jahre. Sie möchten aber auch Sondertilgungen in Höhe von 5 % der Darlehenssumme pro Jahr vornehmen können, die Bank verlangt dafür im Gegenzug 0,25 Prozentpunkte mehr Zinsen. Die Sondertilgung erfolgt jährlich zum Jahresende. Mit der folgenden Beispielrechnung zeigen wir Ihnen, ob sich der Zinsaufschlag für eine Sondertilgung in diesem Fall lohnt:

| Darlehen ohne Sondertilgung | Darlehen mit Sondertilgung | |

|---|---|---|

| Effektivzins | 2,00 % p.a. | 2,25 % p.a. |

| Sondertilgung pro Jahr | 0 % | 5 % (10.000 €) |

| Zinskosten | 32.792 € | 26.548 € |

| Restschuld nach 10 Jahren | 124.792 € | 28.548 € |

Tabelle: 200.000 € Darlehenssumme, 900 € Monatsrate, 10 Jahre Sollzinsbindung

Die Ersparnis beträgt in diesem Fall nach zehn Jahren bei einem Kredit mit Sondertilgung 6.244 €, obwohl Sie für die gesamte Laufzeit einen Zinsaufschlag von 0,25 % zahlen. Durch die jährliche Sonderzahlung können Sie Ihre Zinskosten signifikant senken und haben nach Ende der Darlehenslaufzeit eine geringere Restschuld als bei einem Kredit ohne Sondertilgung. Haben Sie dagegen keine Sondertilgung vereinbart, sind Ihre Zinskosten höher und Sie haben eine höhere Restschuld nach Laufzeitende. In diesem Rechenbeispiel lohnt sich die erweiterte Sondertilgungsoption erst dann nicht mehr, wenn der vereinbarte Effektivzins mehr als 2,69 % beträgt, Sie also einen Aufschlag von über 0,69 % zahlen müssen.

Rechner mit Sondertilgung

Ob eine Sondertilgung in Ihrem Falle sinnvoll ist, hängt vor allem von Ihrer individuellen finanziellen Situation sowie von den Zinsen und Konditionen der Bank ab. Unser Tilgungsrechner mit Sondertilgung zeigt Ihnen, ob und wie Sondertilgungsmöglichkeiten Ihre Finanzierung beeinflussen.

Sie möchtenwissen, welche Konditionen wir Ihnen für Ihren Kredit zurzeit anbieten können? Dann nutzen Sie unseren Darlehensrechner:

Ist Sondertilgung bei Inflation sinnvoll?

Ob eine Sondertilgung auch bei Inflation sinnvoll ist, hängt von mehreren Faktoren ab. Objektiv betrachtet, lohnt sich eine Sondertilgung bei Inflation nicht, da das Geld in dieser Situation an Wert verliert. Das bedeutet, dass auch Ihre Schulden entwertet werden und Sie weniger zurückzahlen müssen, als Sie bekommen haben. Beträgt Ihre Schuldenlast also beispielsweise 200.000 €, hat diese bei einer Inflationsrate von 6 % nur noch einen Wert von 188.000 €. Dieser Effekt steigt zudem noch, wenn Sie ein Annuitätendarlehen mit niedrigem Bauzins und langer Laufzeit abgeschlossen haben.

Sinnvoller kann es in Zeiten hoher Inflation sein, das Geld anderweitig zu investieren, um von höheren Renditen zu profitieren. Dieses Kapital können Sie dann für Ihre Anschlussfinanzierung nutzen oder um es für anfallende Reparaturen oder Modernisierungen zur Verfügung zu haben.

Haben Sie ein Baudarlehen mit einem vergleichsweise hohen Zinssatz abgeschlossen, kann es auch bei Inflation sinnvoll sein, eine Sondertilgung vorzunehmen. In diesem Fall ist es möglich, dass die Zinsen, die Sie über die Kreditlaufzeit zahlen, höher sind als der Inflationseffekt auf die Schuldenlast. Betrachten Sie auch Ihre individuelle Situation und Ihre persönliche Einstellung: Sind Sie lieber auf der sicheren Seite und möchten Ihren Kredit schnell tilgen, um wieder schuldenfrei zu sein? Dann kann eine Sondertilgung auch bei Inflation sinnvoll sein.

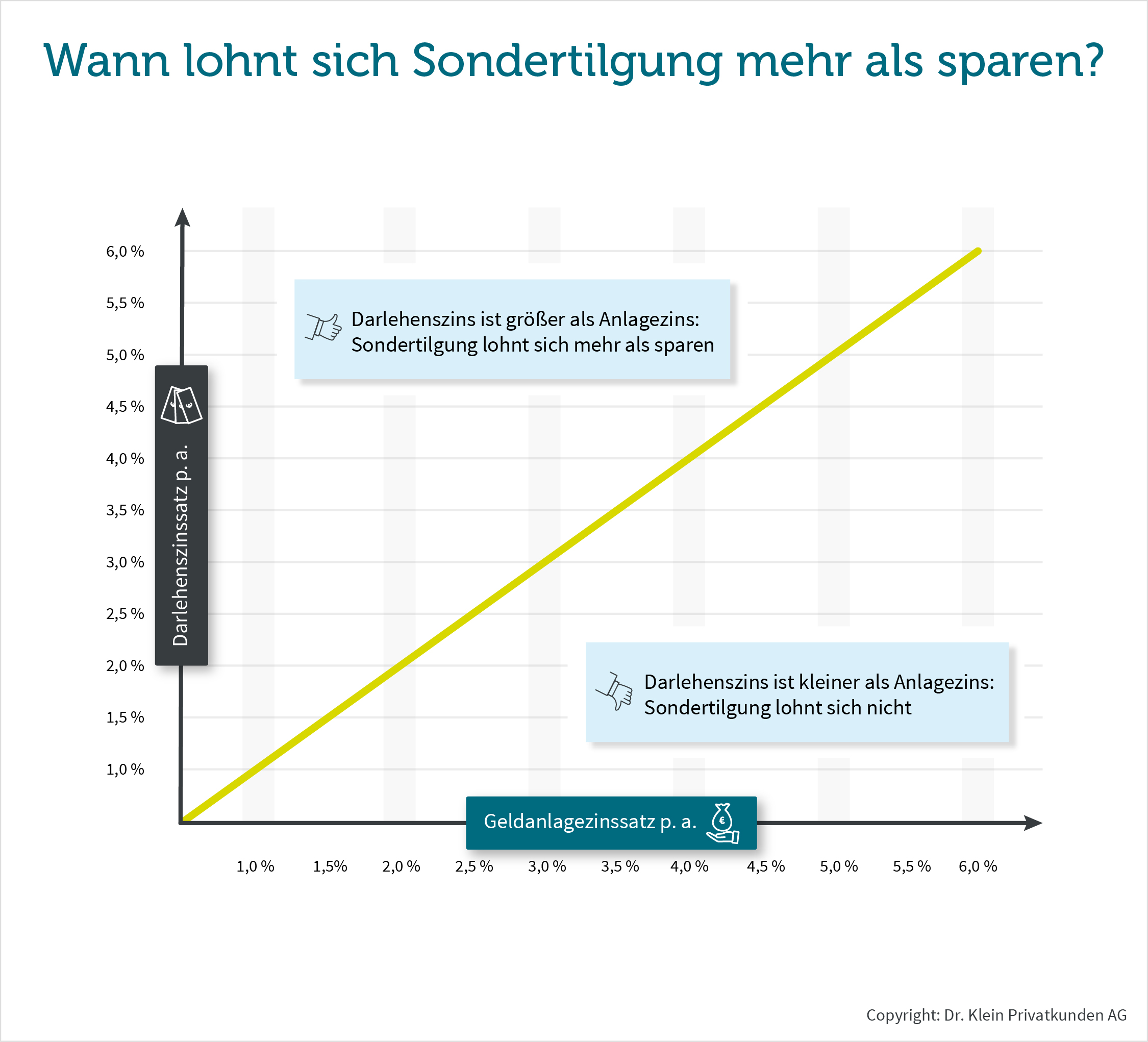

Was ist besser: Sondertilgung oder Geld anlegen und sparen?

Grundsätzlich ist es immer sinnvoll, eine kostenlose Sondertilgungsoption zu nutzen und als erstes die Baufinanzierung zu tilgen. So sparen Sie Zinskosten und sind schneller wieder schuldenfrei. Dennoch kann es sich unter bestimmten Umständen lohnen, das Geld anzusparen, um es dann beispielsweise nach der Sollzinsbindung als Eigenkapital in die Anschlussfinanzierung zu investieren.

Das ist besonders empfehlenswert, wenn die Rendite, die Sie erhalten, höher ist als die gesparten Zinskosten. Haben Sie also Ihre Baufinanzierung zu einem günstigen Zinssatz abgeschlossen und sind die Zinsen für Geldanlagen hoch, kann Sparen sinnvoller sein als eine Sondertilgung der Baufinanzierung. Umgekehrt sollten Sie, wenn Sie zu einem hohen Baufinanzierungszins abgeschlossen haben, Sondertilgungen unbedingt nutzen, um Ihre Baufinanzierung schneller abzuzahlen.

Sondertilgung oder Festgeld – Was lohnt sich mehr?

Wurde die Baufinanzierung zu einem günstigen Zinssatz abgeschlossen und sind die Zinsen für Geldanlagen hoch, lohnt sich Festgeld oft mehr als eine Sondertilgung. Denn dann können Sie von einer höheren Rendite profitieren als Sie Zinskosten durch die Sondertilgung einsparen würden. Setzen Sie aber besser auf kürzere Laufzeiten oder legen Sie einen Teil des Geldes auf einem Tagesgeldkonto an, um bei weiteren Zinssteigerungen flexibel zu sein.

Um herauszufinden, ob sich Sondertilgung oder Festgeld eher lohnt, sollten Sie einen Blick in Ihren Baufinanzierungsvertrag werfen und folgende Fragen klären:

- Wie hoch ist der Bauzins, zu dem Sie abgeschlossen haben?

- Wie hoch ist der Zinssatz für Festgeld?

- Wie sind die Bedingungen für eine Sondertilgung und welche Bedingungen gibt es für das Festgeld?

- Wie groß ist Ihr Sicherheitsbedürfnis?

Beachten Sie dabei auch die aktuelle Inflation: Bei einer hohen Inflationsrate verliert auch gut verzinstes Festgeld an Wert.

Sondertilgung bei hohen und niedrigen Zinsen

Sehen Sie noch einmal kurz zusammengefasst in einer Übersicht, wann sich eine Sondertilgung bei hohen und bei niedrigen Zinsen lohnt:

| Hohe Zinsen für Geldanlagen | Niedrige Zinsen für Geldanlagen | |

|---|---|---|

| Baufinanzierung zu niedrigem Zinssatz abgeschlossen | Sparen kann sinnvoller sein als Sondertilgung | Sondertilgung ist sinnvoller als Sparen |

| Baufinanzierung zu hohem Zinssatz abgeschlossen | Sondertilgung kann sinnvoller sein als Sparen | Sondertilgung ist sinnvoller als Sparen |

Bedenken Sie, dass die Entscheidung immer auch von Ihrem persönlichen Sicherheitsbedürfnis abhängt: Fühlen Sie sich wohler, wenn Ihr Kredit schneller abbezahlt ist, dann wählen Sie besser die Sondertilgung. Nutzen Sie für die Entscheidung auch gern unseren Tilgungsrechner oder lassen Sie sich von einem unserer Spezialisten für Baufinanzierung beraten.

Wie hoch darf die Sondertilgung ausfallen?

- In der Regel können Sie zwischen 5 bis 10 % der Nettodarlehenssumme pro Jahr sondertilgen. Bis zu 5 % sind bei einigen Banken ohne Zahlung eines Zinsaufschlags möglich. Einige Anbieter gewähren auch bis zu 10 % der Darlehenssumme ohne einen Zinsaufschlag.

- Sie können mit der Bank auch vereinbaren, einen Gesamthöchstbetrag in Höhe eines bestimmten Prozentsatzes der Kaufsumme als Sondertilgung festzuhalten. Dann haben Sie die Möglichkeit, beispielsweise 25 % der Darlehenssumme innerhalb der gesamten Zinslaufzeit als Sondertilgungen einzuzahlen. Als Limit gilt ein Betrag von 30 bis 50 % der Darlehenssumme.

- Es besteht außerdem die Möglichkeit, einen festen Betrag zu verabreden, den Sie jährlich einmalig neben Ihrer monatlichen Rate einzahlen. Der Höchstbetrag ist dabei je nach Kreditinstitut verschieden: So sind es beispielsweise bei der einen Bank 5.000 €, während Sie bei einer anderen Bank 10.000 € sondertilgen können.

Haben Sie ein Volltilgerdarlehen abgeschlossen, können Sie in der Regel keine Sondertilgungen Ihrer Darlehenssumme vornehmen. Denn dadurch würde sich Ihre vertraglich festgelegte Laufzeit verändern, mit der Ihre monatliche Rate festgelegt wurde. Einige Banken gewähren dennoch in Ausnahmefällen ein Sondertilgungsrecht, sprechen Sie dazu mit Ihrer Bank oder Ihrem Berater.

Welche Sondertilgungsoption für Sie in Frage kommt, ist in Absprache mit den Angeboten Ihrer Bank zu klären. Nicht alle Banken bieten die genannten Optionen sowie die erwähnten Konditionen an.

Gibt es eine Mindestsumme für die Sondertilgung?

Banken können einen Mindestbetrag verlangen, unter dem Sie nicht sondertilgen dürfen. Lässt Ihre Bank also eine Sondertilgung nicht unter einer Summe von beispielsweise 3.000 € zu, müssen Sie auch mindestens in dieser Höhe tilgen, ansonsten wird Ihnen die Sondertilgung verwehrt.

Kann ich mehr Sondertilgung einzahlen als vorgesehen?

Möchten Sie mehr tilgen als im Vertrag vorgesehen ist oder eine außerplanmäßige Zahlung leisten, welche nicht vertraglich festgehalten wurde, fällt in der Regel eine so genannte Vorfälligkeitsentschädigung an.

Welche Bedingungen für Sondertilgungen sollten vertraglich festgehalten werden?

Die Bedingungen, um einen Kredit sondertilgen zu können, werden im Kreditvertrag festgehalten. Wenn Banken kostenlose Sondertilgungen von vornherein anbieten, ist es wichtig diese im Vertrag festzuhalten. Dabei sollte sowohl die Summe als auch das Zahlungsintervall festgelegt werden. Folgende Möglichkeiten bestehen:

- Jährliche Sondertilgung als prozentualer Anteil an der Kreditsumme oder

- Eine Gesamtsumme, die über die Laufzeit als Sondertilgung in der Kredit eingezahlt werden soll.

Wird von Ihrer Bank kein kostenloses Sondertilgungsrecht angeboten, können Sie diese noch mit in den Vertrag mit aufnehmen. Dies kann allerdings zu Lasten des Zinssatzes gehen und Ihren Bauzins um einige wenige Prozentpunkte erhöhen. Daher fragen Sie sich am besten auch hier vor dem Abschluss einer Hausfinanzierung: Sind Sondertilgungen für Sie realistisch und wenn ja, in welcher Höhe? Vielleicht erwarten Sie ja eine Gehaltserhöhung oder eine Erbschaft und können so schon genau planen.

Ob der Darlehensvertrag mit der Möglichkeit der kostenlosen Sondertilgung tatsächlich das günstigste Angebot ist, lässt sich am besten anhand des Effektivzinssatzes mit anderen Banken vergleichen. In einigen Fällen wurden die Mehrkosten für die Sondertilgung bereits in Form von höheren Zinssätzen verrechnet.

Sondertilgung überweisen: Wann und wie oft im Jahr?

Wann Sie Sondertilgungen überweisen können, ist in Ihrem Kreditvertrag festgeschrieben. In der Regel werden feste Termine über das Jahr vereinbart, an denen Sie die zusätzlichen Geldbeträge überweisen können. Dies wird allgemein auch als festes Sondertilgungsrecht bezeichnet. Dabei gilt: Je früher, desto besser. Zahlen Sie Ihre Sondertilgung bereits am Anfang des Jahres, reduziert sich die Restschuld und somit auch die Zinszahlung schneller als bei einer späteren Zahlung.

Je nach Vereinbarung kann die Sondertilgung einmalig oder an mehreren Terminen im Jahr überwiesen werden. Üblicherweise beschränken die meisten Banken aber das Sondertilgungsrecht auf einen Termin pro Jahr. Verpassen Sie diesen Termin, ist eine Sondertilgung in diesem Jahr nicht mehr möglich.

Wird die Sonderzahlung nicht pünktlich geleistet, verfällt Ihr Sondertilgungsrecht für das laufende Jahr. Nicht geleistete Sonderzahlungen können auch nicht auf das Folgejahr übertragen werden.

Flexibler ist dagegen das optionale Sondertilgungsrecht. Hierbei wird der genaue Zahlungszeitpunkt im Jahr nicht festgelegt. Sie können also selbst entscheiden, wann Sie die Sondertilgung leisten.

Ist eine Sondertilgung nach 10 Jahren möglich?

Haben Sie ein Sondertilgungsrecht für Ihre Baufinanzierung vereinbart, dürfen Sie jährlich eine bestimmte Summe als Sondertilgung leisten. Bei über 10 Jahren Zinsbindung können Sie außerdem von Ihrem gesetzlichen Kündigungsrecht nach § 489 BGB Gebrauch machen. Dieses erlaubt Ihnen, Ihr Darlehen ohne Zahlung einer Vorfälligkeitsentschädigung nach 10 Jahren und einer Frist von 6 Monaten teilweise oder vollständig zu kündigen. Das heißt, es ist entweder eine Gesamttilgung möglich und Sie zahlen die gesamte Restschuld zurück. Oder Sie kündigen teilweise und lösen nur einen von Ihnen gewünschten Betrag als Sondertilgung ab. Die restliche Summe bleibt bestehen und wird weiter vertragsgemäß bedient.

Wie überweise ich meine Sondertilgung?

Um keinen Termin zu vergessen, bietet es sich an, Daueraufträge auf das Konto einzurichten, auf das Sie auch die monatlichen Zahlungen vornehmen. Geben Sie als Überweisungszweck „Sondertilgung“ sowie Ihre Vertrags- und Kundennummer an. Sollten Sie einen Betrag einmal nicht fristgerecht überwiesen haben − geht er also abweichend vom vereinbarten Termin auf dem Konto ein − wird er von der Bank automatisch zurücküberwiesen. Ebenso verfährt die Bank, wenn die eingezahlten Sondertilgungen den vereinbarten Höchstbetrag übersteigen.

Weitere FAQs zum Sondertilgungsrecht

Lesen Sie im folgenden die Antworten auf einige häufig gestellten Fragen zum Thema Sondertilgungsrecht.

- Die Tilgungsverrechnung erfolgt sofort nach der Zahlung der Sondertilgung.

- Die Verrechnung der Sondertilgung erfolgt mit der nächsten Ratenzahlung, also je nach gewähltem Zahlungsrhythmus entweder zum Monatsende beziehungsweise zum Ersten des Folgemonats oder aber auch zum Quartalsende.

Im Prinzip sind Sondertilgungen während der Darlehenslaufzeit jederzeit möglich. Wichtig ist dennoch, was im Vertrag steht. Die Bank kann nämlich auch festlegen, dass Sie beispielsweise im ersten Jahr keine Sondertilgung leisten dürfen. Deshalb: Verhandeln Sie mit Ihrer Bank nicht nur die Höhe und den Zahlungsrhythmus von Sondertilgungen, sondern auch ab wann Sie diese einzahlen dürfen.

Ein Recht auf Sondertilgung haben Sie nur, wenn dies in Ihrem Baufinanzierungsvertrag ausdrücklich festgelegt ist. Ansonsten bleibt Ihnen Ihr gesetzliches Sonderkündigungsrecht nach § 489 BGB. Sie können dann Ihr Darlehen ohne Vorfälligkeitsentschädigung nach zehn Jahren mit einer sechsmonatigen Frist kündigen. Eine größere Sondertilgung können Sie anschließend als Eigenkapital in Ihre Anschlussfinanzierung einbringen. Durch eine Umschuldung zu einer anderen Bank mit einem günstigeren Zinssatz können Sie so sogar doppelt sparen.

Nein, eine Sondertilgung kann in der Regel nicht nachträglich vereinbart werden, sondern muss bereits bei Vertragsabschluss in die Baufinanzierung mit aufgenommen werden. Ebenso ist eine nachträgliche Zahlung der Sondertilgung nicht möglich. Haben Sie den Zahlungstermin verpasst, verfällt das Sondertilgungsrecht und kann für das Jahr auch nicht nachgeholt werden. Haben Sie dagegen ein erweitertes Sondertilgungsrecht vereinbart, können Sie den Zeitpunkt der Sondertilgung selbst bestimmen.

Eine Sondertilgung kann nur in der Höhe geleistet werden, wie es im Vertrag vereinbart wurde. Möchte Sie eine höhere Summe als Sondertilgung einzahlen, fällt eine Vorfälligkeitsentschädigung an.

Die Tilgungsverrechnung nach der Zahlung der Sondertilgung ist im Kreditvertrag geregelt. Hierbei gibt es üblicherweise zwei Optionen:

Nach der Tilgungsverrechnung wird die Bank den Tilgungsplan Ihres Darlehens neu berechnen. Sie erhalten dann einen neuen Tilgungsplan mit den angepassten Zinszahlungen ausgehändigt.

Wenn Sie mehr als die üblichen fünf Prozent Sondertilgung pro Jahr leisten möchten, können Sie Ihr Sondertilgungsrecht bei einigen Banken erweitern auf zehn bis maximal 15 Prozent. In den meisten Fällen müssen Sie dafür aber einen Zinsaufschlag zahlen. Das kann unter Umständen teuer werden, vor allem, wenn Sie Ihr Sondertilgungsrecht dann nicht nutzen. Überlegen Sie sich deshalb genau, ob Sie das erweiterte Sondertilgungsrecht auch wirklich nutzen werden und ob Sie die Sonderzahlungen auch wirklich leisten können. Lassen Sie nämlich Ihre jährliche Sondertilgung aus und zahlen einen geringeren Beitrag als vorgesehen, fallen die Kosten unter Umständen höher aus als die Zinsersparnis.

Um Ihre Baufinanzierung zu tilgen, zahlen Sie über einen festgelegten Zeitraum jeden Monat gleichbleibend hohe Raten. Diese bestehen jeweils aus einem Zins- und aus einem Tilgungsanteil, wobei der Zinsanteil am Anfang am höchsten ist und danach über die Laufzeit hinweg sinkt. Diesen Effekt können Sie durch eine Sondertilgung steigern: Durch die außerplanmäßige Zahlung verringert sich der Zinsanteil und die Tilgung steigt. Somit zahlen Sie weniger Zinsen für Ihre Finanzierung und Ihre Restschuld verringert sich schneller. Dabei gilt: Je öfter Sie Sondertilgungen in Ihren Hauskredit leisten und je höher diese sind, desto mehr profitieren Sie von diesem Vorteil.

Wenn Sie Sondertilgungen in Ihre Baufinanzierung einbringen, kann dies die Laufzeit Ihres Baudarlehens deutlich verkürzen und Sie sind schneller wieder schuldenfrei. Zudem zahlen Sie weniger Zinsen an die Bank. Dazu muss das Sondertilgungsrecht aber in Ihrem Baufinanzierungsvertrag festgelegt werden. Achten Sie dabei auf die Höhe der Sondertilgung und wie oft sie diese leisten dürfen.

Eine Sondertilgung reduziert zwar nicht die monatliche Zinsbelastung, aber sie senkt die Zinsbelastung auf die gesamte Laufzeit gesehen. Denn mit regelmäßigen Sondertilgungen verkürzen Sie die Laufzeit Ihrer Baufinanzierung und verringern dadurch auch die Zinszahlungen an die Bank.

Sie können einen Bausparvertrag zur Sondertilgung Ihres Immobilienkredites nach dem Ablauf der Sollzinsbindung nutzen. So reduzieren Sie entweder die Summe für die Anschlussfinanzierung oder tilgen die restliche Kreditsumme sogar komplett. Wichtig ist aber, den Bausparvertrag so zu wählen und zu gestalten, dass er zum Ende der Zinsbindungsfrist Ihrer Baufinanzierung in passender Höhe zuteilungsreif ist. Eine regelmäßige Teilentnahme aus dem Bausparvertrag mit dem Zweck der jährlichen Sondertilgung des Baudarlehens ist nicht möglich.

In 4 Schritten zur Sondertilgung:

- Realistisch kalkulieren

Stellen Sie sich die Frage: Wie viel Geld habe ich pro Jahr tatsächlich für Sondertilgungen übrig? Bedenken Sie dabei etwaige Sondereinkünfte, ziehen Sie aber zu erwartende Ausgaben für Urlaube, Weihnachten oder auch Renovierungs- und Reparaturmaßnahmen ab. Wichtig: Seien Sie hier ehrlich zu sich selbst und kalkulieren Sie realistisch.

- Infos bei der Bank einholen

Sprechen Sie mit Ihrer Bank über die möglichen Sondertilgungen und lassen Sie sich genau zeigen, in welcher Höhe sie leistbar sind und was dieses Extra kostet.

-

Rechtzeitig an bevorstehende Sondertilgung denken

Legen Sie die geplante Summe, die Sie sondertilgen wollen, beiseite und notieren Sie sich die Termine für Ihre Sondertilgung: In der Regel ist die erste Zahlung ein Jahr nach Vollauszahlung des Darlehens zu begleichen. Wann die Zahlungen fällig werden, ist in Ihrem Darlehensvertrag festgehalten.

- Neuen Tilgungsplan anfordern

Lassen Sie sich nach jeder Sondertilgung einen neuen Tilgungsplan von der Bank zuschicken, um zu sehen, wie sich die Sondertilgung auf Ihre Finanzierung auswirkt. Haben Sie bereits bei der Erstfinanzierung Extrazahlungen vereinbart, erhalten Sie mit dem Tilgungsplan einen Überblick über die verbleibende Restschuld am Ende der Laufzeit, sodass Sie eine Anschlussfinanzierung besser planen können.

Alternativen zum Sondertilgungsrecht

Das Sondertilgungsrecht ist nicht die einzige Möglichkeit, um eine Baufinanzierung zu verkürzen und schneller schuldenfrei zu werden. Für welche Variante Sie sich entscheiden, hängt stark von Ihren individuellen Voraussetzungen ab:

- Höhere Tilgung: Sie würden gern monatlich direkt mehr tilgen? Das kann beispielsweise der Fall sein, wenn Sie eine Gehaltserhöhung bekommen oder durch einen Jobwechsel mehr verdienen. Dann setzen Sie die anfängliche Tilgung höher an. Empfehlenswert sind mindestens 2 %, besser noch 3 % pro Jahr. Dadurch erhöht sich zwar Ihre Monatsrate, Sie tragen aber kontinuierlich mehr von der Restschuld ab.

- Variables Darlehen: Sie wissen heute schon, dass Ihnen in Kürze höhere Geldbeträge zur Verfügung stehen werden und möchten diese direkt investieren? Das ist beispielsweise der Fall, wenn Sie etwas erben, oder wenn Sie Ihr jetziges Haus verkaufen, um ein neues zu erwerben. Dann bietet sich ein variables Darlehen an. Dieses können Sie jederzeit mit einer Frist von drei Monaten kündigen und vollständig ablösen, ohne Vorfälligkeitsentschädigung zahlen zu müssen.

- Umschuldung: Ihre aktuelle Baufinanzierung läuft fast schon 10 Jahre lang? Gemäß § 489 BGB haben Sie ein Sonderkündigungsrecht und dürfen nach 10 Jahren jederzeit mit einer Frist von sechs Monaten kostenlos kündigen. Sie können dann größere Sondertilgungen mit einer Umschuldung zu einer Bank mit günstigerem Zinssatz verbinden und so Ihre Sondertilgung als Eigenkapital in die nächste Anschlussfinanzierung mit einbringen.

- KfW-Darlehen: Bei vielen KfW Darlehen sind kostenlose Sondertilgungen vorgesehen. Nutzen Sie diese Varianten, wenn in Ihrem Hauptdarlehen keine solche Option vorgesehen ist. Welche KfW-Programme Sondertilgungen erlauben, lesen Sie hier.