Annuitätendarlehen einfach erklärt: Wie es funktioniert, Vorteile, Rechner, Zinsen

- Bei einem Annuitätendarlehen bleiben die monatliche Darlehensrate und der Zinssatz über den Zeitraum der Sollzinsbindung immer gleich. Wie es genau funktioniert erklären wir in einem Video.

- Die Vorteile des Annuitätendarlehen sind die gute Planbarkeit durch eine lange Sollzinsbindung und die Sicherheit bei steigenden Zinsen durch die feste Rate. Unser Rechner hilft Ihnen dabei.

- Wählen Sie eine ausreichend hohe Tilgung, um möglichst viel Darlehen zurückzuzahlen und die Restschuld klein zu halten.

- Vergleichen Sie die Angebote möglichst vieler Finanzierungpartner, um die für Sie beste Baufinanzierung zu erhalten.

- Um Ihrem Annuitätendarlehen mehr Flexibilität zu verleihen, können Sie Optionen wie Sondertilgung, Wechsel der Tilgung oder eine möglichst lange bereitstellungszinsfreie Zeit wählen.

- Was ist ein Annuitätendarlehen?

- Video: Annuitätendarlehen einfach erklärt

- Annuitätendarlehen Rechner

- Gibt es aktuell günstige Zinsen für ein Annuitätendarlehen?

- Wie funktioniert ein Annuitätendarlehen?

- Zins und Tilgung bei Annuitätendarlehen

- Beispiel und Tilgungsplan

- 5 Tipps für ein günstiges Annuitätendarlehen

- Was sind die Vor- und Nachteile von Annuitätendarlehen?

- Wann ist ein Annuitätendarlehen sinnvoll?

- Wie lange läuft ein Annuitätendarlehen?

- Wann kann ich ein Annuitätendarlehen kündigen?

- Wann beginnt die Tilgung beim Annuitätendarlehen?

- Wie berechnet man die Kosten für ein Annuitätendarlehen?

- Welche Alternativen zum Annuitätendarlehen gibt es?

Einfach erklärt: Was ist ein Annuitätendarlehen?

Bei einem Annuitätendarlehen zahlen Sie über die gesamte Sollzinsbindung eine gleichbleibend hohe Rate an Ihre Bank. Jede Rate besteht aus einem konstanten Teil Zinsen und einem variablen Teil Tilgung. Der Zinsanteil beinhaltet die Kosten des Annuitätendarlehens, während Sie mit dem Tilgungsanteil das Darlehen zurückzahlen. Der Anteil der Zinsen sinkt mit der Zeit, während der Anteil der Tilgung steigt. Die Gesamtrate, also die monatliche Zahlung, auch Annuität genannt, verändert sich daher nicht.

Das Annuitätendarlehen ist ein Darlehen mit einer Zinsbindung zwischen 5 und 30 Jahren. Die Zinsen sind in dieser Zeit festgeschrieben. So sind Darlehensnehmende vor steigenden Zinsen am Markt geschützt. Eine Baufinanzierung wird damit sehr gut planbar. Aus diesem Grund ist das Annuitätendarlehen in Deutschland der Klassiker im Bereich Immobilienfinanzierung: Über 70 % aller Baufinanzierungen werden hierzulande mit diesem Darlehen bestritten.

Video: Annuitätendarlehen einfach erklärt

Gibt es aktuell günstige Zinsen für ein Annuitätendarlehen?

Die aktuellen Zinsen für Annuitätendarlehen sind verhältnismäßig günstig. Aktuell können wir Ihnen beispielsweise einen effektiven Topzins ab 3,38 % (Repräsentatives Beispiel / Stand: 21.10.2025) anbieten: für eine Immobilie mit einem Beleihungswert von 432.000 €, einem Darlehen in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer anfänglichen Tilgung von 2 %. In diesem Musterfall liegt die Monatsrate bei 1.557,50 €. Zum Vergleich: Im August 2024 mussten Darlehensnehmer für ein vergleichbares Darlehen rund 3,1 % Zinsen zahlen.

Prognose: „Insgesamt rechnen wir in der zweiten Jahreshälfte 2025 mit einer Seitwärtsbewegung bei den Bauzinsen“, meint Florian Pfaffinger, Mitglied im Expertenrat von Dr. Klein. Und er ergänzt: „Es ist gut möglich, dass sich das Top-Zinsniveau für ein 10-jähriges Hypothekendarlehen bis zum Jahresende zwischen 3 bis 3,5 % einpendeln wird.“

Wie es mit den Bauzinsen in den nächsten vier Wochen weitergehen kann, erläutert wir Ihnen in unserem monatlichen Zinskommentar. Sie möchten auch in Zukunft keine Zinsentwicklung verpassen? Dann abonnieren Sie jetzt unseren monatlichen Newsletter – mit dem aktuellen Zinskommentar und Video direkt in Ihr Postfach.

Wie funktioniert ein Annuitätendarlehen?

Ein Annuitätendarlehen funktioniert nach einem einfachen Prinzip:

- Sie legen die Sollzinsbindung fest, üblicherweise gibt es Optionen zwischen fünf und 30 Jahren.

- Sie legen die Höhe der anfänglichen Tilgung fest.

- Die Bank errechnet den Zinssatz für das Darlehen und vereinbart eine feste Monatsrate mit Ihnen.

- Über die gesamte Zeit der Zinsbindung zahlen Sie eine gleichbleibende Monatsrate – auch Annuität genannt – an die Bank, die aus einem Teil Zinsen und einem Teil Tilgung besteht.

Üblicherweise bleibt nach der Sollzinsbindung noch eine Restschuld übrig. Diese finanziert die Mehrheit der Darlehensnehmer im Rahmen einer Anschlussfinanzierung ebenfalls in gleichbleibenden Raten mit einem neuen Annuitätendarlehen weiter.

Was ist mit Zins und Tilgung gemeint?

Bei einem Annuitätendarlehen zahlen Sie während der gesamten Vertragslaufzeit Ihrer Finanzierung eine gleichbleibende Rate an Ihre Bank. Diese Rate, die auch Annuität genannt wird, setzt sich aus zwei Komponenten zusammen: dem Zins und der Tilgung.

- Zins

Der Zinssatz beschreibt die Kosten, die Sie für das Darlehen an die Bank zahlen müssen. Er ist quasi eine Art Leihgebühr. Sie leihen sich von der Bank Geld und im Gegenzug erhebt sie Zinsen. - Tilgung

Der Begriff Tilgung bedeutet im Prinzip nichts anderes als Rückzahlung. Mit der Tilgung zahlen Sie also das eigentliche Darlehen zurück. Zu Beginn Ihres Annuitätendarlehens legen Sie die anfängliche Tilgung fest. Auf dieser Basis errechnet sich die Höhe der monatlichen Rate.

Wie sich das Verhältnis von Zinsanteil und Tilgungsanteil innerhalb der Jahresrate eines Annuitätendarlehens aufteilt, zeigt Ihnen unser Annuitätendarlehen Rechner in seiner Ergebnisausgabe.

Wie verschieben sich die Verhältnisse von Zins und Tilgung?

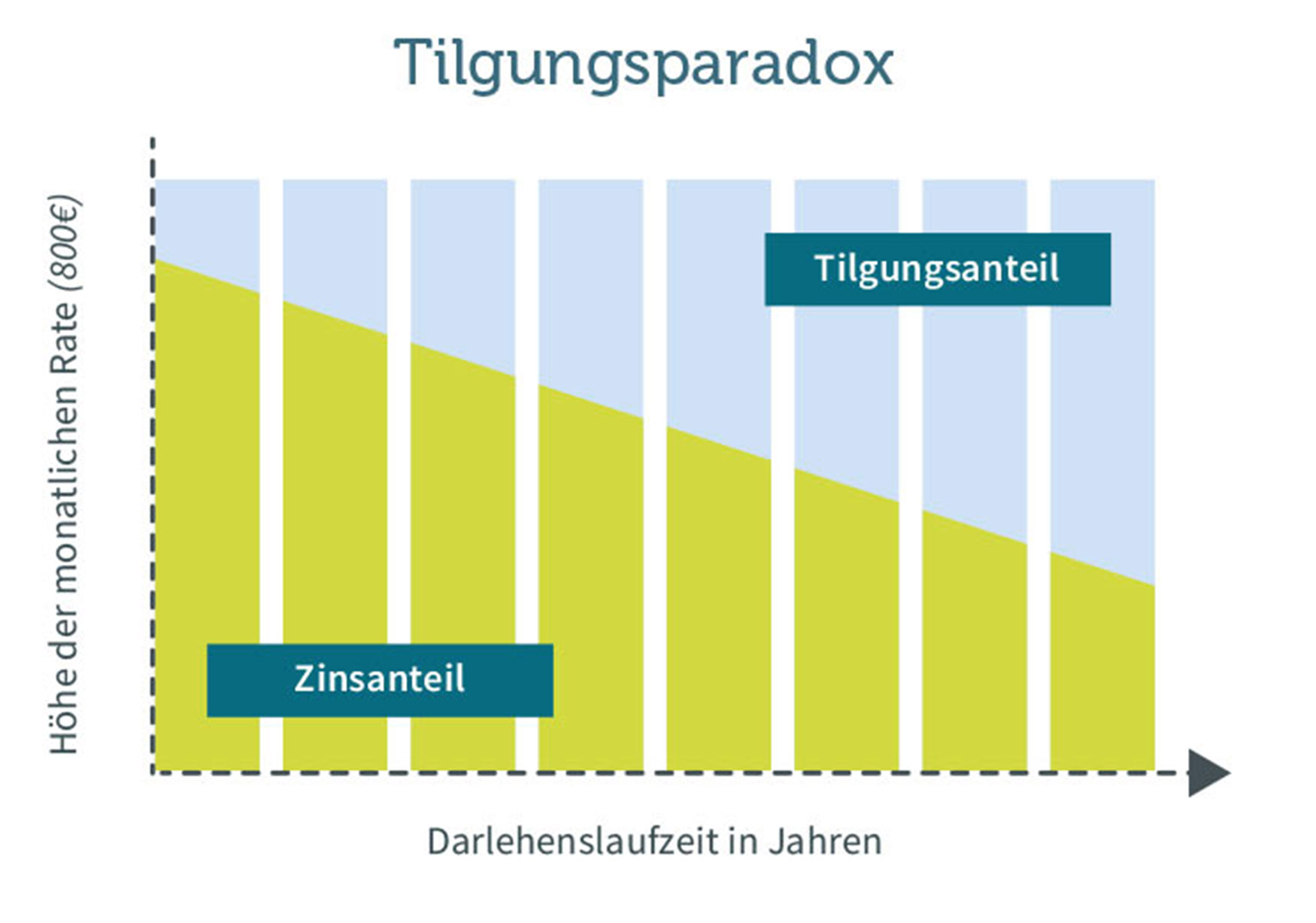

Mit jeder gezahlten Rate verschieben sich die Anteile von Zins und Tilgung beim Annuitätendarlehen:

- Der Zinsanteil sinkt mit jeder Rate.

- Der Tilgungsanteil steigt mit jeder Rate.

Die Zinsen zahlen Sie immer nur auf die Restschuld des Darlehens, also auf das, was Sie noch bei der Bank offen haben. Mit jeder gezahlten Rate verringert sich Ihre Restschuld und somit zahlen Sie auch immer weniger Zinsen. Und da die monatliche Rate, die Annuität, bei einem Annuitätendarlehen konstant bleibt, erhöht sich mit jeder gezahlten Rate Ihr Tilgungsanteil.

Unsere nachfolgende Grafik veranschaulicht dieses Verhältnis. Rate für Rate und Monat für Monat wird der Tilgungsanteil immer mehr, während die Zinskosten an der Rate verhältnismäßig kleiner werden.

Beispiel und Tilgungsplan zum Annuitätendarlehen

Die Verschiebung von Zins und Tilgung erläutern wir in einer Beispielrechnung. Hierfür zeigen wir Ihnen anhand eines Tilgungsplans, wie sich das Verhältnis von Zins und Tilgung innerhalb der Rate eines Annuitätendarlehens verschiebt.

Der Tilgungsplan ist Teil Ihres Darlehensvertrages und zeigt genau auf, wie viel Rate, Zinsen und Tilgung Sie jedes Jahr der Sollzinsbindung an die Bank zahlen. Die Ausgangsdaten für unsere Beispielrechnung sind ein Annuitätendarlehen in Höhe von 200.000 Euro, zwei Prozent Tilgung und 15 Jahre Sollzinsbindung zu einem Effektivzinssatz von 0,79 Prozent pro Jahr.

| Zeitpunkt | Restschuld Jahresanfang | Jährliche Rate | Davon Tilgung | Davon Zins |

|---|---|---|---|---|

| Jahr 1 | 200.000,00 € | 5.206,70 € | 3.678,49 € | 1.528,21 € |

| Jahr 5 | 184.099,71 € | 5.540,04 € | 4.137,05 € | 1.402,99 € |

| Jahr 10 | 163.092,30 € | 5.540,04 € | 4.299,42 € | 1.240,62 € |

| Jahr 15 | 141.260,55 € | 5.540,04 € | 4.468,10 € | 1.071,94 € |

Tabelle: Beispiel für einen Tilgungsplan

Wie Sie erkennen, bleibt die gesamte jährlich gezahlte Annuität bis auf im ersten Jahr gleich. Das erste Jahr beginnt in unserem Beispiel nicht am 1. Januar, deshalb kommt es in diesem Beispiel zu der kleinen Differenz von 333 Euro. Deutlich wird aber, wie sich das Verhältnis von Zins und Tilgung innerhalb der Jahre verschiebt.

5 Tipps für ein günstiges Annuitätendarlehen

Bei einem soliden und günstigen Annuitätendarlehen kommt es darauf an, bestimmte Stellschrauben richtig und Ihrem Bedarf entsprechend zu justieren. Wir geben Ihnen Tipps zu Sollzins, Zinsbindung, Tilgung und optionalen Extras wie Tilgungssatzwechsel oder und Sondertilgungen.

1. Angebote richtig vergleichen

Der Sollzins ist der Dreh- und Angelpunkt Ihrer Baufinanzierung. Selbst die kleinste Verbesserung kann Ihnen mehrere tausend Euro Ersparnis im Laufe der Jahre bringen. Deshalb lohnt es sich, Finanzierungsangebote genau zu vergleichen und nicht direkt das Erstbeste zu nehmen.

Angebote immer anhand des Effektivzinses vergleichen

Wenn Sie die Angebote von verschiedenen Banken vergleichen, dann betrachten Sie dabei immer den Effektivzinssatz, nicht den Sollzins für das Annuitätendarlehen. Denn er enthält neben dem Sollzins – dem Nettozins so zusagen – die Kosten für Zusatzleistungen oder Vermittlungskosten. Diese Zusatzkosten sind von Bank zu Bank unterschiedlich hoch. Beim Vergleich der Annuitätendarlehen ist der reine Sollzins deshalb nicht nützlich. Nur der Blick auf den Effektivzins zeigt, was ein Annuitätendarlehen tatsächlich kostet.

2. Kombination mit KfW-Darlehen

Kombinieren Sie Ihre Annuitätendarlehen mit einem Darlehen der Kreditanstalt für Wiederaufbau (KfW). Diese KfW-Darlehen sind vielseitig verwendbar und häufig mit günstigen Zinsen versehen. Bei KfW-Darlehen handelt es sich im Prinzip auch um Annuitätendarlehen, die Sie in gleichbleibenden Raten zurückzahlen. Allerdings gibt es in einigen Programmen so genannte Tilgungszuschüsse, die Sie nicht zurückzahlen müssen. Dadurch reduziert sich die Restschuld zum Teil enorm.

3. Die richtige Sollzinsbindung festlegen

Die Bank bietet Ihnen einen bestimmten Zins für Ihr Annuitätendarlehen an, und Sie legen ihn mit der Sollzinsbindung über einen bestimmten Zeitraum hinweg fest. Ihre Rate kann sich in dieser Zeit nicht verändern. Bleibt nur noch die Frage: Welche Sollzinsbindung bietet sich wann an? Für Ihr Annuitätendarlehen kommen Zeiträume zwischen 5 und 30 Jahren infrage – das ist eine ziemliche Spannweite. Dafür gibt es eine Faustregel:

- Sind die Bauzinsen aktuell niedrig, scheinen aber bald wieder zu steigen: lange Zinsbindung wählen.

- Sind die Bauzinsen aktuell hoch, scheinen aber bald wieder zu sinken: kurze Zinsbindung wählen.

Wenn die Bauzinsen zum Zeitpunkt des Abschlusses niedrig sind, es aber nach steigenden Zinsen aussieht, dann ist es sinnvoll, für das Annuitätendarlehen möglichst lange Laufzeiten von 20 Jahren oder mehr auszuwählen. So sichern Sie sich die heute niedrigen Zinsen für eine längere Zeit, das Problem steigender Zinsen tangiert Sie nicht mehr.

Im Umkehrschluss gilt: Sind die Zinsen zum Zeitpunkt des Abschlusses des Annuitätendarlehens hoch, scheinen aber bald wieder zu sinken, lieber kürzere Zinsbindungen wählen. Denn dann stehen die Chancen gut, dass Sie nach Ablauf Ihrer ersten Baufinanzierung eine Anschlussfinanzierung zu besseren Zinsen erhalten. In jedem Fall empfiehlt es sich, die Zinsentwicklung generell im Blick zu behalten.

4. Die Tilgung richtig ansetzen

Wer von Beginn an hoch tilgt, ist schneller schuldenfrei und zahlt bedeutend weniger Zinsen für das Annuitätendarlehen. Die hohe Tilgung sorgt aber auch von Beginn an für eine höhere, monatliche Belastung. Wer auch noch Urlaube machen, auf Unvorhergesehenes vorbereitet sein will, darf nicht zu knapp auf Kante planen. Als Entscheidungsgrundlage dient ein Haushaltsplan, der Puffer für Extraausgaben enthält und genau aufzeigt, wie viel Sie Monat für Monat in die Rate investieren können.

5. Optionale Extras: Sonderwünsche bedarfsgerecht einplanen

Ein flexibler Kreditvertrag ist in bestimmten Situationen hilfreich. Wenn Sie beispielsweise arbeitslos werden und ein Einkommen wegfällt, dann helfen kostenlose Tilgungssatzwechsel dabei, Ihre Monatsrate vorübergehend zu senken. Mehr zum Thema finden Sie im Abschnitt Flexible Gestaltung des Annuitätendarlehens.

Was sind die Vor- und Nachteile von Annuitätendarlehen?

Vorteile: Der große Vorteil des Annuitätendarlehens liegt in der hohen Planbarkeit. Aufgrund der gleichbleibenden Raten während der Zinsbindung wissen Sie ganz genau, mit welchen finanziellen Ausgaben Sie in den kommenden Jahren rechnen müssen. Das sorgt dafür, dass Sie bezüglich Ihrer Baufinanzierung mit keinen unangenehmen Überraschungen rechnen müssen. Zudem können Sie sich die Zinsen über viele Jahre hinweg sichern. Das ist besonders bei niedrigen Bauzinsen, wie es sie aktuell gibt, ein großer Vorteil. Anhand des Tilgungsplans wissen Sie zudem bereits bei Vertragsabschluss, wie hoch Ihre Restschuld nach der Zinsbindungsfrist ausfällt. Damit können Sie sich frühzeitig mit einer Weiterfinanzierung beschäftigen.

Nachteile: Als nachteilig könnte man die geringe Flexibilität des Annuitätendarlehens ansehen. Sie können ein Annuitätendarlehen während der Sollzinsbindung nicht ohne weiteres kündigen und bei beispielsweise sinkenden Zinsen auf einen günstigeren Baukredit umschulden. Ebenso lässt sich die Höhe der Tilgung nicht immer einfach an die aktuelle Lebenssituation – wenn Nachwuchs im Anmarsch oder eine Gehaltserhöhung absehbar ist – anpassen. Ein Tilgungssatzwechsel muss vorab vertraglich vereinbart werden. Entscheiden Sie sich dennoch für eine Umschuldung oder möchten sie den Kredit vor Ablauf des Vertrags zurückzahlen, fällt in der Regel eine Vorfälligkeitsentschädigung an. Der geringen Flexibilität kann man aber bei der Vertragsgestaltung entgegenwirken. Fachkundige Beratung ist dabei von hohem Wert.

- Hohe Planbarkeit

- Gleichbleibende Raten

- Lange Zinssicherheit

- Restschuld steht bei Vertragsabschluss fest

- Wenig Flexibilität

- Zinsänderungsrisiko

- Vorfälligkeitsentschädigung bei frühzeitiger Rückzahlung

Wann ist ein Annuitätendarlehen sinnvoll?

Ein Annuitätendarlehen ist vor allem sinnvoll, wenn Sie Wert auf eine große Planungssicherheit legen und die zu finanzierende Immobilie selbst bewohnen. Denn durch die gleichbleibenden monatlichen Raten können Sie bis zum Ende der Sollzinsbindung Ihr Familienbudget kalkulieren und haben somit Gewissheit über bevorstehenden finanziellen Belastungen.

Zudem besteht kein Zinsänderungsrisiko, denn den Zinssatz legen Sie mit der Sollzinsbindung bei Vertragsabschluss fest. Die Schwankungen am Kapitalmarkt können Ihnen in dieser Zeit daher nichts anhaben. Sollten die Bauzinsen während der Vertragslaufzeit für das Annuitätendarlehen gesunken sein, haben Sie mit dem Sonderkündigungsrecht nach § 489 BGB einen Plan B. Nach 10 Jahren können Sie unabhängig von der gewählten Sollzinsbindung Ihr Annuitätendarlehen jederzeit kündigen und von günstigeren Zinsen profitieren.

Wie lange läuft ein Annuitätendarlehen?

Die Dauer eines Annuitätendarlehens bestimmen Sie als Kreditnehmer. Denn wie lange ein Annuitätendarlehen dauert, legen Sie mit der Sollzinsbindung fest. Die meisten Kreditnehmer entscheiden sich für eine Sollzinsbindung zwischen 5 bis 15 Jahren. Für diese Zeit werden die Zinsen festgeschrieben. Das heißt, unabhängig davon, wie die Bauzinsen sich auf dem Kapitalmarkt entwickeln, gelten die bei Vertragsabschluss die vereinbarten Zinsen. Da niemand vorhersehen kann, wie die Bauzinsen sich entwickeln werden, empfehlen wir:

- In Zeiten niedriger Zinsen, eine lange Zinsbindung zwischen 15 und 20 Jahren wählen.

- In Zeiten hoher Zinsen, eine kürzere Zinsbindung zwischen 5 und 10 Jahren wählen.

Sind die Bauzinsen bereits hoch besteht die Chance, sind sie mit einer kurzen Zinsbindung nicht lange an die Zinsen gebunden. Es besteht die Chance, dass die Bauzinsen sinken. Nach Ablauf der Zinsbindung profitieren Sie so bei einer Anschlussfinanzierung von niedrigeren Zinsen. Sind die Zinsen bereits niedrig, halten Sie mit einer langen Sollzinsbindung so lange wie möglich an diesen günstigen fest.

Wann kann ich ein Annuitätendarlehen kündigen?

Generell gilt: Haben Sie den Darlehensvertrag unterschrieben, gelten die vereinbarten Bedingungen. Damit besteht der Vertrag über die gesamte Sollzinsbindungsfrist. Nur unter den folgenden Bedingungen ist eine vorzeitige Kündigung der Finanzierung möglich:

- Widerrufsrecht: Nach Vertragsunterzeichnung haben Sie die Möglichkeit innerhalb von 14 Tagen von Ihrem Widerrufsrecht Gebrauch zu machen. Damit kommt der Vertrag nicht zustande.

- Hausverkauf: Verkaufen Sie Ihre Immobilie, für die Sie die Finanzierung aufgenommen haben, steht Ihnen die Kündigung des Baudarlehens zu. Die Gründe für den Verkauf sind dabei unerheblich. Die Bank kann eine Vorfälligkeitsentschädigung für die vorzeitige Kündigung verlangen.

- Sonderkündigungsrecht: Nach 10 Jahren Vertragslaufzeit steht Ihnen von Rechtswegen nach § 489 BGB jederzeit eine Sonderkündigung zu. Dabei spielt die noch ausstehende Sollzinsbindung keine Rolle. Eine Entschädigungszahlung wird nicht fällig.

- Beleihung: Möchten Sie Ihre Immobilie als Sicherheit für einen anderen Kredit verwenden, können Sie Ihren Kreditvertrag kündigen, wenn die jetzige Bank Ihnen die Beleihung verwehrt. Für die Zinsen, die der Bank entgehen, wird sie in der Regel eine Vorfälligkeitsentschädigung verlangen.

Planen Sie eine vorzeitige Kündigung Ihres Annuitätendarlehens sprechen Sie am besten mit Ihrer Bank. Denn abweichend von den genannten Gründen besteht kein Kündigungsrecht.

Wann beginnt die Tilgung beim Annuitätendarlehen?

Wann Sie mit der Tilgung des Annuitätendarlehens beginnen, ist Bestandteil des Darlehensvertrages. Darin ist der Zeitpunkt der Tilgung notiert. In der Regel gilt: Nach Auszahlung des Darlehens. Je nachdem, ob Sie ein Haus kaufen oder bauen, variiert dieser Zeitpunkt.

- Tilgungsbeginn bei einem Hauskauf: Die erste Rate für das Haus wird fällig, sobald die Bank den gesamten Betrag der Darlehenssumme ausgezahlt hat. Die Summe wird in diesem Fall an einem Stück ausgezahlt, sodass der Immobilienkauf direkt erfolgen kann.

- Tilgungsbeginn bei einem Hausbau: Bei einem Hausbau wird die Darlehenssumme nicht auf einmal ausgezahlt, sondern abschnittsweise. Ist ein Bauabschnitt fertig, bekommt die Bank die Rechnung(en) und überweist den Betrag an Sie oder direkt an die beteiligten Unternehmen. Ist der zweite Bauabschnitt fertig, wird der nächste Betrag überwiesen und so weiter. In dieser Zeit zahlen Sie als Kreditnehmer lediglich die Zinsen an die Bank. Ist die Darlehenssumme komplett abgerufen, beginnen Sie mit der Tilgung des Annuitätendarlehens.

Wie berechnet man die Kosten für ein Annuitätendarlehen?

Die Kosten für ein Annuitätendarlehen setzen sich grob aus folgenden Bestandteilen zusammen:

- Sollzins

- Risikoabschlag der Bank

Der Effektivzins ist eine Orientierung, wenn Sie wissen möchten, wie hoch die Kosten für Ihr Annuitätendarlehen sind. Er vereint die meisten Kosten, die eine Bank Ihnen in Rechnung stellt. Der Sollzins allein gibt lediglich die Kosten für die Baufinanzierung an. Wenn Sie wissen möchten, wie hoch Ihre Annuität ausfällt, ist diese Formel maßgeblich:

Annuität = Darlehenssumme × [(1 + Zinssatz)Laufzeit × Zinssatz] / [(1 + Zinssatz)Laufzeit –1]

Dabei wird der Zinssatz als Dezimalzahl angegeben. Das bedeutet, rechnen Sie mit einem Zinssatz von 1 %, geben Sie in die Formel ein: 0,01. Die Laufzeit geben Sie in vollen Jahren an, also beispielsweise 10 oder 15. Als Ergebnis erhalten Sie eine jährliche Annuität. Um die monatliche Rate zu erhalten, teilen Sie das Ergebnis durch 12.

Bedenken Sie, dass die Formel darauf ausgelegt ist, dass die Darlehenssumme innerhalb der Laufzeit komplett getilgt ist. Abhängig davon, was welche Eingaben Sie vornehmen, kann die monatliche Rate höher ausfallen.

Unser Annuitätenrechner stützt sich auf diese Formel und liefert Ihnen nach Eingabe aller erforderlichen Daten sofort ein individuelles Ergebnis sowie einen detaillierten Tilgungsplan.

Kann ich mein Annuitätendarlehen anpassen?

Im Zuge des Abschlusses eines Annuitätendarlehen haben Sie die Möglichkeit, das Darlehen durch verschiedene Optionen flexibler zu gestalten oder zu vervollständigen. Zu diesen, teilweise kostenpflichtigen, Optionen gehören unter anderem der Tilgungssatzwechsel, die Sondertilgung oder die Vereinbarung einer bereitstellungszinsfreien Zeit. Ein Berater vor Ort wird die für Sie besten Optionen für Ihr Annuitätendarlehen sondieren und Sie auch über potenziell anfallende Zinsaufschläge informieren.

Tilgungssatzwechsel

Ein Tilgungssatzwechsel als Option im Annuitätendarlehen ermöglicht es Ihnen, die Höhe der Tilgung während der Zinsbindungsfrist anzupassen. Das könnte dann wichtig sein, wenn Sie beispielsweise aufgrund von anstehendem Nachwuchs mehr finanziellen Spielraum benötigen und den Tilgungssatz herabsetzen wollen. Doch auch eine Beförderung oder Gehaltserhöhung kann ein Grund für einen Tilgungssatzwechsel sein. Wollen Sie mehr Geld monatlich in die Rate des Annuitätendarlehens stecken, können Sie den Tilgungssatz hochsetzen.

Sondertilgung

Mit einer Sondertilgung können Sie durch regelmäßige Zahlungen zusätzlich zu der regulären monatlichen Rate Ihr Annuitätendarlehen schneller tilgen. Sie sind also schneller wieder schuldenfrei. Das lohnt sich vor allem dann, wenn Sie sich sicher sind, dass Sie derartigen Zahlungen auch wirklich erwartungsgemäß leisten und aufbringen können.

Bereitstellungszinsfreie Zeit

Die bereitstellungszinsfreie Zeit ist vor allem für Bauherren wichtig und für diejenigen, deren Haus großen Sanierungsbedarf hat. Bereitstellungszinsen fallen immer dann an, wenn sich die Auszahlung des kompletten Darlehensbetrages verzögert. Das kann beim Hausbau der Fall sein, ebenso wie bei Sanierungsmaßnahmen. Um der zusätzlichen finanziellen Belastung durch Bereitstellungszinsen zu entgehen, ist die Vereinbarung über eine möglichst lange bereitstellungszinsfreie Zeit im Annuitätendarlehen sinnvoll – bestenfalls ohne Zinsaufschlag. Sechs bis zwölf Monate sind bei vielen Anbietern kein Problem.

Lohnt sich eine Sondertilgung trotz fester Annuität?

Eine Sondertilgung ist üblicherweise mit einem Zinsaufschlag verbunden. Das bedeutet, dass sich der Effektivzinssatz Ihres Annuitätendarlehens durch die Option auf Sondertilgung erhöhen kann. Das lohnt sich nur dann, wenn Sie diese Option mit Sicherheit immer und am besten voll ausschöpfen. Andernfalls lohnen sich die höheren Zinskosten mitunter nicht. Es gibt aber auch Anbieter, die kostenlose Sondertilgungen bis zu einer bestimmten jährlichen Höhe anbieten. Diese Option kann man natürlich bedenkenlos nehmen – ob man sie nun nutzt oder nicht.

Neben der regulären Rückzahlung der Monatsraten können Sie durch Sondertilgungen Ihr Annuitätendarlehen zusätzlich bedienen und so schneller tilgen. Rechnen Sie beispielsweise mit regelmäßigen Bonuszahlungen, können Sie dieses Geld über Sondertilgungen in Ihre Finanzierung einbringen. Bei größeren Summen wie beispielsweise einer Erbschaft lohnt es sich mitunter eher, mit diesem Geld bei der Anschlussfinanzierung die Restschuld zu reduzieren.

Welche Alternativen zum Annuitätendarlehen gibt es?

Als Alternative zum Annuitätendarlehen gelten unter anderem das Volltilgerdarlehen und das Tilgungsdarlehen.

- Volltilgerdarlehen: Beim Volltilgerdarlehen ist die Sollzinsbindung identisch mit der gesamten Darlehenslaufzeit. Sie zahlen Ihre gesamte Baufinanzierung mit gleichbleibenden Raten also an einem Stück ab, ohne Restschuld und ohne Anschlussfinanzierung. Das Volltilgerdarlehen eignet sich besonders für einkommensstarke Darlehensnehmer, da eine hervorragende Bonität für diese Darlehensart Voraussetzung ist.

- Tilgungsdarlehen: Anders als beim Annuitätendarlehen, bei dem die Rate aus Zins und Tilgung über die Zinsbindung gleichbleibt, hat ein Tilgungsdarlehen eine feste Tilgungshöhe, die sich nicht verändert. Beispielsweise bleibt der Tilgungsanteil die gesamte Sollzinsbindung über bei 800 Euro, während sich nur der Zinsanteil verändert. Bei einem Tilgungsdarlehen verändert sich also die Rate – sie wird über die Laufzeit kleiner.

Ob eine dieser Alternativen zum Annuitätendarlehen für Sie und Ihre finanziellen Bedürfnisse infrage kommt, kann ein Spezialist für Baufinanzierung gemeinsam mit Ihnen erörtern. Über weitere Baudarlehen können Sie sich gerne auch in unserem Ratgeber informieren.

Was ist der Unterschied zwischen einem Annuitätendarlehen und einem Hypothekendarlehen?

Der Unterschied zwischen einem Annuitätendarlehen und einem Hypothekendarlehen liegt in der Besicherung. Ein Hypothekendarlehen wird in der Regel mit einer Hypothek besichert, bei einem Annuitätendarlehen wird häufig die Grundschuld gewählt. Sowohl die Hypothek als auch die Grundschuld gehören zu den Grundpfandrechten. Bei einer Immobilienfinanzierung erhält die Bank damit das Recht, bei Zahlungsausfällen durch den Kreditnehmer die Immobilie zu verwerten.

Heutzutage wird ein Hypothekendarlehen immer seltener mit einer Hypothek besichert. Stattdessen hat sich die Grundschuld durchgesetzt. Eine Grundschuld ist flexibler als eine Hypothek, denn sie ist nicht an eine Forderung gebunden und kann „wiederverwendet" werden. Eine Hypothek ist hingegen stets an eine Forderung gebunden. Aus der Historie heraus wird der Begriff „Hypothekendarlehen" als Synonym für ein Annuitätendarlehen verwendet, das mit einer Grundschuld besichert wird.

Was passiert, wenn mein Annuitätendarlehen ausläuft?

Ihr Annuitätendarlehen läuft in der Regel mehrere Jahre, abhängig davon, welche Zinsbindung Sie zu Beginn ausgewählt haben. Nach zehn Jahren läuft Ihre Baufinanzierung beispielsweise aus, und es bleibt eine Restschuld übrig, die Sie weiterfinanzieren müssen. Für diese Anschlussfinanzierung benötigen Sie oft ein weiteres Darlehen, das Sie zu einem neuen, aktuellen Zinssatz abschließen.

Wenn die Bauzinsen in der Zwischenzeit gestiegen sind, dann erhalten Sie die benötigte Anschlussfinanzierung zu höheren Konditionen als Ihr erstes Annuitätendarlehen. Daher ist es in Zeiten niedriger Zinsen wichtig, ein Annuitätendarlehen mit langer Zinsbindung abzuschließen, um sich die Zinsen lange zu sichern.