Hypothekendarlehen: Was ist das und wie funktioniert es?

- Ein Hypothekendarlehen wird mit einer Hypothek als Grundpfandrecht oder Grundschuld abgesichert.

- Die Zinsen für ein Hypothekendarlehen orientieren sich an den Marktzinsen.

- Konditionen für das Hypothekendarlehen beeinflussen die Höhe der Zinsen.

- Je mehr Eigenkapital Sie einbringen, desto günstiger wird es in der Regel.

- Was ist ein Hypothekendarlehen?

- Wie funktioniert ein Hypothekendarlehen?

- Wie wird ein Hypothekendarlehen heute besichert?

- Wo stehen die Hypothekenzinsen?

- Was beeinflusst die Zinsen für ein Hypothekendarlehen?

- Rechner

- Einfluss der Zinsbindung

- Einfluss der Tilgungshöhe

- Was ist eine Alternative zum Hypothekendarlehen?

- Welche Rolle spielt Eigenkapital beim Hypothekendarlehen?

- Welche Vorteile bietet ein Hypothekenkredit?

- Welche Voraussetzungen gibt es für einen Hypothekenkredit?

- Beratung anfordern

Was ist ein Hypothekendarlehen?

Mit einem Hypothekendarlehen ist ein spezielles Immobiliendarlehen gemeint, dass über ein Grundpfandrecht – eine Hypothek oder eine Grundschuld – abgesichert ist. Die Bank sichert sich mit einem Grundpfandrecht im Grundbuch das Recht, die Immobilie bei Zahlungsausfällen veräußern zu können. Dafür stellt Sie Ihnen den gewünschten Betrag zur Verfügung. Ein Hypothekendarlehen in Form eines Annuitätendarlehens ist heute die Standardform der Baufinanzierung.

Entgegen seinem Namen wird das Hypothekendarlehen heute jedoch kaum mehr über eine Hypothek besichert. Dennoch hat sich der Begriff bis heute gehalten. Mittlerweile wurde die Hypothek größtenteils durch die Grundschuld abgelöst, die sowohl für die Bank als auch für Sie als Kreditnehmer deutlich flexibler ist. Bei einem Hypothekendarlehen zahlen Sie über die gesamte Laufzeit hinweg die gleiche Monatsrate, die sich aus einem Tilgungs- und einen Zinsanteil zusammensetzt.

Hypothek vs. Grundschuld

Die Hypothek ist immer an ein bestimmtes Darlehen gekoppelt. Sinkt die Höhe der Restschuld Ihres Darlehens, sinkt parallel auch der Wert der eingetragenen Hypothek. Ist die Restschuld bei null angekommen, erlischt die Hypothek.

Die Grundschuld bleibt über die gesamte Zeit hinweg immer gleich hoch und muss per Antrag aus dem Grundbuch gelöscht werden, sobald der Hypothekenkredit abbezahlt ist. Dafür ist sie flexibler und kann zum Beispiel bei einem Verkauf auf den neuen Immobilienbesitzer übertragen werden oder für ein neues Darlehen genutzt werden.

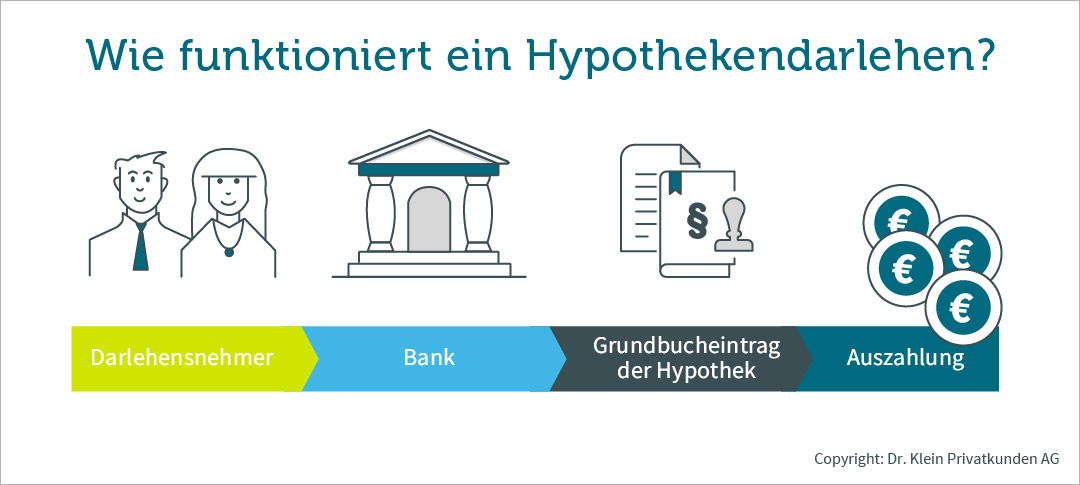

Wie funktioniert ein Hypothekendarlehen?

Ein Hypothekendarlehen funktioniert wie ein klassisches Annuitätendarlehen. Um sich Geld zu leihen, wenden Sie sich an die Bank. Dort werden der Zinssatz sowie eine anfängliche Tilgung festgelegt. Daraus ergibt sich die monatliche Rate, die über die gesamte Dauer der Zinsbindung stets gleich bleibt. Die monatliche Rate besteht aus einem Zins- sowie einem Tilgungsanteil. Zu Beginn der Rückzahlung ist der Zinsanteil noch höher als der Tilgungsanteil. Im Verlauf der Rückzahlung kehrt sich dieses Verhältnis um.

Die Erklärung ist simpel: Der Zinsanteil errechnet sich aus der jeweiligen Restschuld, die mit jeder Rate geringer wird. Der Tilgungsanteil Ihrer monatlichen Rate erhöht sich daher stetig, der Zinsanteil verringert sich. Häufig bleibt nach Ablauf der Zinsbindung eine Restschuld, die mit einer Anschlussfinanzierung weiterfinanziert wird.

Wie wird ein Hypothekendarlehen heute besichert?

Ein Hypothekendarlehen wird heute in der Regel mit einer Grundschuld abgesichert. Früher war eine Hypothek üblich, wie der Name verrät. Eine Hypothek gehört zum Grundpfandrecht. Dasselbe gilt für eine Grundschuld. Für die Zeit, in der Sie das von der Bank geliehende Geld zurückzahlen, treten Sie ihr Recht an der Immobilie ab. Sie dient der Bank als Sicherheit im Fall von Zahlungsausfällen. Bei Zahlungsausfällen kann die Bank die Immobilie bei einer Zwangsversteigerung einsetzen. Mit dem Erlös aus der Zwangsversteigerung werden die ausstehenden Zahlungen beglichen.

Wo stehen die Hypothekenzinsen?

Aktueller Stand der Hypothekenzinsen: Aktuell können wir Ihnen beispielsweise einen effektiven Topzins ab 3,35 % anbieten: für eine Immobilie mit einem Beleihungswert von 432.000 €, einem Darlehen in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer anfänglichen Tilgung von 2 % (Repräsentatives Beispiel / Stand: 02.03.2026). Zum Vergleich: Im März 2016 lagen die Zinsen für Hypothekendarlehen bei gleicher Sollzinsbindung und Darlehenshöhe bei rund 1,1 %.

Zinsprognose: Einen monatlichen Kommentar zum aktuellen Zinstrend finden Sie auf unserer Ratgeberseite Zinsentwicklung.

Die Zinsen für eine Immobilienfinanzierung sind immer individuell abhängig von Ihrer finanziellen Situation und den Wünschen, die Sie an Ihr Darlehen haben. Die Höhe der Zinsen sollte daher zwar ein wichtiger, aber nie der ausschlaggebende Faktor dafür sein, sich für einen bestimmten Anbieter zu entscheiden.

Was beeinflusst die Zinsen für ein Hypothekendarlehen?

Der Zinssatz für ein Hypothekendarlehen bleibt über die gesamte Laufzeit gleich und hängt von verschiedenen Faktoren ab:

- Leitzins

- Bonität

- Länge der Zinsbindung und Tilgungshöhe

- Individuelle Vereinbarungen wie Tilgungssatzwechsel oder Sondertilgung

- Höhe des Eigenkapitals

Die Länge der Zinsbindung und die Höhe der Tilgung wählen Sie selbst. Im Folgenden können Sie unseren Zinsrechner nutzen und selbst testen, wie sich die beiden Faktoren auf Ihr Hypothekendarlehen auswirken. In unserem Artikel zur Hausfinanzierung erhalten Sie weitere Tipps, um ein günstiges Hypothekendarlehen zu gestalten.

Welchen Einfluss hat die Dauer der Zinsbindung auf das Hypothekendarlehen?

Als Sollzinsbindung wird der Zeitraum bezeichnet, in dem der Zinssatz für Ihr Hypothekendarlehen festgeschrieben wird. Der Zinssatz ist dann für die gesamte Dauer der Zinsfestschreibung nicht mehr änderbar.

Kurze Zinsbindung: Je kürzer die Zinsbindung ist, desto günstiger fällt der Sollzins aus und desto niedriger ist die monatliche Rate. Doch eine kurze Sollzinsbindung hat einen entscheidenden Nachteil: In der Regel bleibt nach Ablauf der Zinsvereinbarung eine nicht unerhebliche Restschuld übrig. Diese muss mit einem neuen Hypothekendarlehen zu den dann geltenden Zinssätzen finanziert werden.

Lange Zinsbindung: Eine lange Zinsbindung ist für viele Immobilienkäufer in Zeiten niedriger Zinsen die bessere Alternative. Für eine längere Zinsfestschreibung zahlen Sie allerdings einen Zinsaufschlag.

Denken Sie auf jeden Fall schon jetzt daran, dass nach Ablauf der ersten Zinsbindung ein höherer Finanzierungszins auf Sie warten könnte. Bei einer langen Zinsbindung bleiben Sie flexibler, wenn Ihr Hypothekenkredit eine kostenlose Option auf Sondertilgung und Tilgungssatzwechsel enthält. Sondertilgungen sind außerplanmäßige Tilgungen, die über die fest vereinbarten Ratenzahlungen hinausgehen. Bei einem Tilgungssatzwechsel kann der ursprünglich vereinbarte Tilgungssatz während der Darlehenslaufzeit verändert werden.

Unser Hauskreditrechner zeigt Ihnen auf einem Blick, welche Zinsen Sie für die Finanzierung von Ihrem Haus oder Ihrer Wohnung bei Dr. Klein erwarten können und wie sich verschiedene Sollzinsbindungen auswirken.

Welchen Einfluss hat die Tilgungshöhe auf das Hypothekendarlehen?

Auch die Höhe der Tilgung entscheidet darüber, wie lange Sie Ihr Hypothekendarlehen abbezahlen müssen und wie teuer das Darlehen ausfällt. Grundsätzlich gilt: Je niedriger der Zinssatz, desto höher sollten Sie die Anfangstilgung wählen. Bei niedrigen Bauzinsen unter 5 % ist es ratsam, über eine Anfangstilgung von mehr als 1 % nachzudenken. Andernfalls sinken Zins- und Tilgungsanteil Ihrer Rate nur sehr langsam und Sie brauchen länger, um Ihre Baufinanzierung abzubezahlen. Die folgende Tabelle zeigt, wie deutlich sich Restschuld und Gesamtlaufzeit je nach Höhe des Tilgungssatzes Ihres Immobilienkredits unterscheiden:

| Tilgung | Rate | Restschuld n. 10 J. | Zinskosten (Sollzinsbindung) | Gesamtlaufzeit |

|---|---|---|---|---|

| 1 % | 627,92 € | 167.802,46 € | 58.394,52 € | 44 Jahre und 8 Monate |

| 2 % | 832,83 € | 145.583,47 € | 55.206,41 € | 29 Jahre und 10 Monate |

| 3 % | 991,17 € | 123.373,95 € | 51.839,35 € | 22 Jahre und 9 Monate |

| 4 % | 1.151,08 € | 101.120,52 € | 48.616,79 € | 18 Jahre und 5 Monate |

Was ist eine Alternative zum Hypothekendarlehen?

Als Alternative bietet sich – gerade bei einer guten Kreditwürdigkeit – ein Volltilgerdarlehen an. Bei dieser Art von Baudarlehen zahlen Sie die gesamte Kreditsumme innerhalb der Zinsbindungsphase zurück. Je kürzer die Zinsbindung jedoch ist, desto höher sind die Raten.

Welche Rolle spielt Eigenkapital beim Hypothekendarlehen?

Die Höhe des Eigenkapitals ist ein wichtiger Punkt beim Hypothekendarlehen. Denn je mehr Eigenkapital Sie in die Finanzierung einbringen, desto weniger Geld muss Ihnen die Bank leihen und desto geringer ist das Risiko für die Bank. Diese Sicherheit belohnen Banken mit besseren Konditionen für ein Hypothekendarlehen. Unter bestimmten Voraussetzungen ist auch eine Baufinanzierung ohne Eigenkapital möglich.

Welche Vorteile bietet ein Hypothekenkredit?

Die Vorteile eines Hypothekenkredits sind recht vielfältig und lassen sich aus zweierlei Perspektiven betrachten:

Vorteile für Kreditnehmer

- Niedrige Kosten: Da die Immobilie bei einem Hypothekenkredit selbst als Sicherheit fungiert, liegen die Kosten tendenziell niedrig.

- Planbarkeit: Mit Zinsbindungen von 5 bis 30 Jahren wissen Kreditnehmer zum Zeitpunkt des Immobilienkaufs bereits, welche regelmäßigen Kosten in den nächsten Jahren auf sie zukommen.

Vorteile für Banken und weitere Kreditgeber

- Planungssicherheit: Während der Zinsbindungsfrist können Kreditnehmer das Darlehen nur gegen Zahlung einer Vorfälligkeitsentschädigung zurückzahlen. Dies gilt zumindest bis zu einer Frist von 10 Jahren, da dann ein Sonderkündigungsrecht nach Paragraf 489 Abs. 1 BGB greift.

Günstige Refinanzierung: Die entsprechenden Finanzierungen über Pfandbriefe lässt sich günstig refinanzieren, wenn die Bank über eine entsprechende Genehmigung nach Paragraf 2 Abs. 1 Pfandbriefgesetz (PfandBG) verfügt und die Voraussetzungen erfüllt.

Welche Voraussetzungen gibt es für einen Hypothekenkredit?

Für einen Hypothekenkredit sind vor allem 3 Voraussetzungen wichtig:

Regelmäßiges Einkommen

Eine Baufinanzierung erfordert entsprechende finanzielle Möglichkeiten, um die Kreditraten später auch bedienen zu können. So sollte das regelmäßig verfügbare Einkommen ausreichen, um alle wiederkehrenden Ausgaben und die Rückzahlungsrate bequem zu stemmen. Es ist auch wichtig, eine kleine Notreserve in der Hinterhand zu halten. Nur so lässt sich auf unvorhergesehene Vorkommnisse reagieren.

Möglichst hohe Bonität

Die Einkommenssituation ist zudem bei der Bonitätsbewertung wichtig, die sich wiederum auf den Sollzins auswirkt. Hier gilt: Je besser die Bonität, desto niedriger die Zinsen Ihres Hypothekenkredits.

Ausreichend Eigenkapital

Zudem ist es hilfreich, ein ausreichendes Maß an Eigenkapital vorzuweisen. Zwar werden auch Vollfinanzierungen oder Baufinanzierungen ohne Eigenkapital angeboten, jedoch sind diese in den meisten Fällen nicht erschwinglich. Hohe Rückzahlungsraten bei trotzdem langer Laufzeit sorgen für hohe Zinskosten und besondere finanzielle Risiken, falls der Kredit nicht bedient werden kann. Aus diesem Grund sind 20 bis 30 % Eigenkapital eine gute Richtgröße, um günstige Hypothekenkredite zu finden. Aufgrund hoher Immobilienpreise und Bauzinsen sollten Sie aber zumindest die Erwerbsnebenkosten (etwa 5,5 bis 12 % des Kaufpreises) mit Eigenkapital finanzieren können. Generell gilt: Je mehr Eigenkapital Sie in die das Hypothekendarlehen einbringen, desto bessere Konditionen erhalten Sie für das Darlehen.

Faustformel: So viel Eigenkapital ist beim Hypothekendarlehen nötig

Früher galt ein Anteil von 20-30 % des Kaufpreises als sinnvolles Mindestmaß für das Eigenkapital. Aufgrund hoher Immobilienpreise und Bauzinsen ist es heute ratsam, zumindest die Erwerbsnebenkosten (etwa 5,5 bis 12 % des Kaufpreises) mit Eigenkapital zu finanzieren.