Tilgungsdarlehen: Sinkende Raten, schneller schuldenfrei

Das Tilgungsdarlehen zeichnet sich durch eine sinkende Ratenbelastung über die Kreditlaufzeit aus. Wie genau das funktioniert, welche Vor- und Nachteile das hat und ob das Tilgungsdarlehen für Sie geeignet ist, lesen Sie bei Dr. Klein.

Das Wichtigste in Kürze

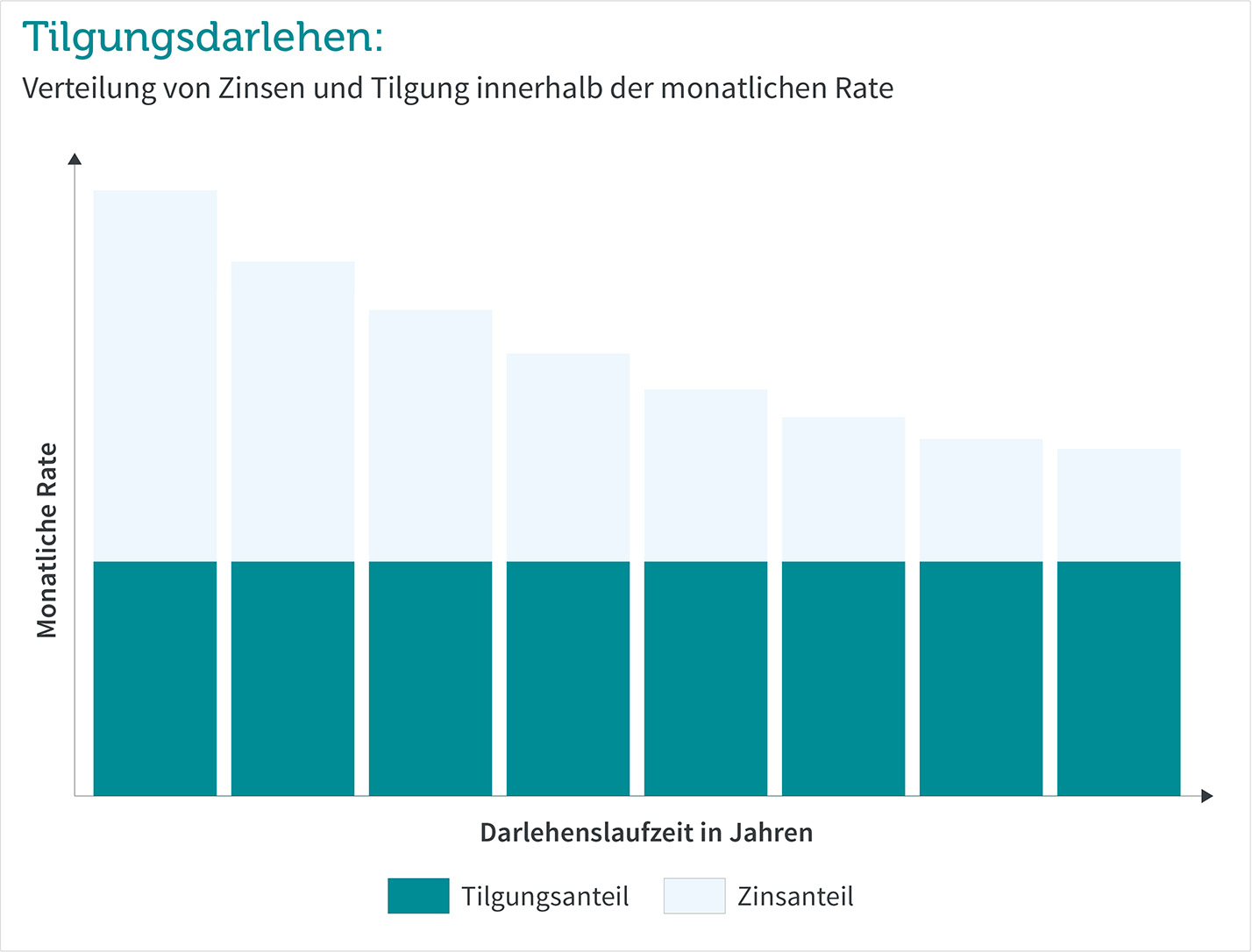

- Bei einem Tilgungsdarlehen bleiben die Tilgungsraten während der Kreditlaufzeit konstant.

- Die Zinszahlungen nehmen mit zunehmender Laufzeit ab, so dass die monatliche Rate kontinuierlich sinkt.

- Die finanzielle Anfangsbelastung beim Tilgungsdarlehen ist hoch, sinkt aber im Laufe der Jahre und kann zur schnelleren Tilgung des Kredites führen.

Was ist ein Tilgungsdarlehen?

Ein Tilgungsdarlehen ist eine Kreditform, bei der der Tilgungsanteil der monatlichen Rate während der gesamten Laufzeit konstant bleibt. Der Zinsanteil sinkt dagegen von Rate zu Rate, so dass diese sich kontinuierlich verringert und immer weiter dem Tilgungsbetrag annähert. Das Tilgungsdarlehen – auch unter dem Namen Abzahlungsdarlehen bekannt – zeichnet sich demnach durch 4 wesentliche Punkte aus:

- feste Tilgungsrate während der gesamten Laufzeit

- Hohe Raten zu Beginn der Rückzahlungsperiode

- Sinkende Darlehenszinsen

- Daraus resultierend stetig sinkende Raten

Das Tilgungsdarlehen bringt eine starke finanzielle monatliche Belastung zu Beginn der Kreditlaufzeit mit sich, die mit der Zeit jedoch immer geringer wird. Das führt dazu, dass das Darlehen schneller abbezahlt werden kann. Früher galt das Tilgungsdarlehen als Standardform der Baufinanzierung. Aufgrund der hohen Monatsraten am Anfang entscheiden sich Kreditnehmer jedoch meist für ein Annuitätendarlehen.

Rechenbeispiel: Wie funktioniert ein Tilgungsdarlehen?

Die monatliche Rate der Rückzahlung eines Kredites besteht aus einem Tilgungs- und einem Zinsanteil. Bei einem Tilgungsdarlehen bleibt der Tilgungsanteil stets gleich hoch, so dass die Restschuld kontinuierlich abnimmt. Dadurch sinkt auch der Zinsanteil stetig, da die Zinsen prozentual von der Restschuld berechnet werden. Die Folge sind ebenfalls sinkende Monatsraten. Die letzten Raten des Abzahlungsdarlehens haben in der Regel nur noch einen geringen Zinsanteil. Sie zahlen dann hauptsächlich noch den Tilgungsanteil.

Zur Veranschaulichung zeigen wir Ihnen hier ein Rechenbeispiel für ein Tilgungsdarlehen und einen Auszug aus dem dazugehörigen Tilgungsplan:

Darlehenssumme: 150.000 €

Effektiver Jahreszins: 2 %

Tilgung: 10.000 € p.a. (833,33 €/Monat)

Laufzeit: 15 Jahre

| Jahr | Restschuld | Zinsanteil | Tilgungsanteil |

|---|---|---|---|

| 1 | 150.000 € | 2.908,33 € | 10.000 € |

| 2 | 140.000 € | 2.708,34 € | 10.000 € |

| 5 | 110.000 € | 2.108,34 € | 10.000 € |

| 10 | 60.000 € | 1.108,33 € | 10.000 € |

| 12 | 40.000 € | 708,33 € | 10.000 € |

| 15 | 0 € | 108,33 € | 10.000 € |

Vereinbaren Sie also beispielsweise bei einer Baufinanzierung von 150.000 € eine feste Tilgung von 10.000 € pro Jahr, tilgen Sie bis zum Ende der Laufzeit jeden Monat 833,33 € (10.000 € pro Jahr). Bei einem angenommenen Zinssatz von 2 % läge die erste Rückzahlungsrate bei 1.083,33 €. Die letzte Rate des zehnten Jahres betrüge hingegen nur noch 918,05 €. Dies liegt an der Tatsache, dass jeweils nur auf die Restschuld – welche ja jeden Monat sinkt – Zinsen fällig werden. Zum Ende der Laufzeit nähern sich die Raten deshalb immer mehr dem reinen Tilgungsbetrag von 833,33 Euro im Monat an.

Ein Tilgungsdarlehen kann sowohl mit einer Zinsbindung als auch mit variabler Verzinsung abgeschlossen werden. Generell ist eine lange Zinsbindung vor allem in Niedrigzinsphasen von Vorteil, um möglichst lange von einem günstigen Zinssatz zu profitieren. Bei einem Tilgungskredit kann aber eine variable Verzinsung sinnvoll sein, da die Zinshöhe mit zunehmender Laufzeit einen geringeren Einfluss auf die Monatsrate bekommt und die Restschuld durch die konstante Tilgungsrate deutlich schneller sinkt.

Für wen ist ein Tilgungsdarlehen geeignet?

Ein Tilgungsdarlehen ist vor allem für Kreditnehmer geeignet, die ihr Darlehen schnell und effizient tilgen möchten. Grundvoraussetzung ist allerdings ein solides und regelmäßiges Einkommen, mit dem die anfänglich hohen Ratenzahlungen gestemmt werden können.

Besonders geeignet ist das Tilgungsdarlehen für angehende Rentner, die die Ratenbelastung im Ruhestand geringhalten möchten. Auch Selbstständige oder Freiberufler können das Abzahlungsdarlehen nutzen, wenn sie in den ersten Jahren über ein hohes Einkommen verfügen. Abzuraten ist vom Tilgungsdarlehen dagegen, wenn Ihnen kein ausreichendes Einkommen zur Verfügung steht. Das betrifft vor allem Angestellte in der Probezeit, Auszubildende, Studierende oder Zeitarbeiter.

Was sind die Vor- und Nachteile eines Tilgungsdarlehens?

Aus den für ein Tilgungsdarlehen typischen Merkmale ergeben sich Vor- und Nachteile:

- Kontinuierlich sinkende Gesamtrate

- Bessere Planbarkeit durch gleichbleibende Tilgungshöhe

- Geringere Gesamtkreditkosten

- Schnellere Ablösung der Restsumme durch konstante Tilgung

- Hohe finanzielle Anfangsbelastung aufgrund höherer Monatsraten

- Sondertilgungen sind meist nicht möglich

- Wird von Banken für Privatkunden kaum noch angeboten

Durch die immer geringer werdende Monatsrate haben Sie nach einiger Zeit wieder mehr Geld zur Verfügung, das Sie beispielsweise für Renovierungen nutzen können. Dennoch sollten Sie die gerade zu Beginn der Rückzahlungsperiode sehr hohe monatliche Tilgungsrate nicht außer Acht lassen – hier könnte es für Bauherren aufgrund anderweitiger wichtiger Ausgaben oder Neuanschaffungen für das Eigenheim finanziell sehr eng werden. Diese Tatsache sollte deshalb unbedingt in die Wahl der optimalen Darlehensform einbezogen werden.

Wie unterscheiden sich Tilgungsdarlehen und Annuitätendarlehen?

Der größte Unterschied zwischen einem Abzahlungsdarlehen beziehungsweise Tilgungsdarlehen und einem Annuitätendarlehen besteht in der konstanten Ratenhöhe. Beim Tilgungsdarlehen mit konstanter Tilgung sinkt die Rückzahlungsrate jeden Monat, da die Zinsen nur auf die jeweilige Restschuld fällig werden. Das Annuitätendarlehen bringt hingegen konstante Rückzahlungsraten über die gesamte Laufzeit mit sich. Die sinkenden Zinszahlungen werden hier einfach durch eine höhere Tilgung im gleichen Umfang ausgeglichen. Somit steigt also die Tilgung im Zeitverlauf, ohne dass sich die Rückzahlungsrate dadurch erhöht.

| Tilgungsdarlehen | Annuitätendarlehen |

|---|---|

| Monatlich sinkende Raten | Feste monatliche Rate |

| Gleichbleibender Tilgungsanteil | Niedriger Tilgungsanteil am Anfang, höherer Tilgungsanteil am Ende der Tilgung |

| Sinkender Zinsanteil | Sinkender Zinsanteil |

| Schnellere Tilgung als beim Annuitätendarlehen | Langsamere Tilgung als beim Tilgungsdarlehen |

Für viele Kreditnehmer ist ein Annuitätendarlehen interessanter, da die monatliche Rate planbarer ist. Das Abzahlungsdarlehen ist dagegen bei gleichem Zinssatz und gleicher Laufzeit günstiger als ein Annuitätendarlehen. Welches Darlehen am besten zu Ihren individuellen Voraussetzungen passt, finden Sie in einem persönlichen Gespräch mit einem Spezialisten für Baufinanzierung heraus.

5 Tipps zum Tilgungsdarlehen

Wenn Sie sich für ein Tilgungsdarlehen entscheiden, sollten Sie folgende Tipps beachten:

- Planen Sie Ihr Budget genau und unterschätzen Sie nicht die finanzielle Belastung, die eine anfängliche hohe Rate mit sich bringt. Nutzen Sie dafür gern unseren Budgetrechner.

- Planen Sie in Ihr Budget auch einen Puffer für unvorhergesehene Kosten mit ein.

- Schauen Sie sich den Tilgungsplan genau an. Er zeigt Ihnen die Ratenbelastung über die gesamte Laufzeit.

- Vergleichen Sie verschiedene Darlehen anhand des Tilgungsplans. So finden Sie heraus, ob die Ersparnis bei den Zinskosten eines Abzahlungsdarlehens die hohe Anfangsbelastung aufwiegt

- Prüfen Sie, ob Sie das Tilgungsdarlehen besser mit einem variablen Zinssatz abschließen. Sie können so Sondertilgungen in den Vertrag mit aufnehmen und sind flexibler bei der Rückzahlung des Immobilienkredits.