Haushaltsrechnung für Kredite: Welche Rate kann ich mir leisten?

- Bei einer Haushaltsrechnung stellen Sie Ihre monatlichen Einnahmen und Ausgaben gegenüber.

- Dadurch erhalten Sie eine Vorstellung, wie viel Geld Sie im Monat für eine Baufinanzierung zur Verfügung haben.

- Das Eigenkapital und die Höhe der monatlichen Rate gehören zu den wichtigsten Berechnungsgrundlagen für die Höhe des Darlehens.

- Banken nutzen zusätzlich zu Ihren realen Ausgaben auch Pauschalen für die Haushaltsrechnung.

- Nutzen Sie maximal 35 % Ihres Nettohaushaltseinkommens für die monatliche Rate.

- Was ist eine Haushaltsrechnung?

- Haushaltsrechnung: So wird sie berechnet.

- Checkliste Kassensturz

- Haushaltsrechnung: Wie hoch darf meine Rate sein?

- Haushaltsrechnung Beispiel

- Wie ermitteln Banken die Haushaltsrechnung?

- Haushaltsrechnung: Wie berechnet die Bank das Gesamtdarlehen?

- Die Haushaltsrechnung der Bank entspricht nicht der eigenen. Was tun?

- Haushaltsrechnung: Welche Rolle spielen Sondereinkünfte?

- Budgetberatung bei Dr. Klein

- FAQ – Haushaltsrechnung

Was ist eine Haushaltsrechnung?

Bei einer Haushaltsrechnung stellen Sie Ihre monatlichen Einnahmen und Ausgaben gegenüber. Dadurch erhalten Sie eine Vorstellung, wie viel Geld Sie nach Abzug aller Ausgaben im Monat für eine Baufinanzierung zur Verfügung haben. Die Haushaltsrechnung ist ein wichtiger Bestandteil der Baufinanzierung. Denn zusätzlich zum Eigenkapital bestimmt die Höhe der monatlichen Rate unter anderem, wie viel Sie sich von der Bank leihen können.

Banken benutzen aber meistens nicht alle Ihre realen Ausgaben, sondern Pauschalen für die Haushaltsrechnung. Dadurch wollen Sie verhindern, dass Kunden ihre finanziellen Möglichkeiten überschätzen und den Kredit deshalb nicht mehr abbezahlen können.

Am besten berechnen Sie Ihre Haushaltsrechnung, bevor Sie ins Beratungsgespräch gehen. So haben Sie einen ersten Überblick über Ihr monatliches Budget und können Ihre Angaben besser mit der Bank vergleichen.

Haushaltsrechnung: So wird sie berechnet.

Für die Haushaltsrechnung ziehen Sie die monatlichen Ausgaben von Ihren Einnahmen ab. Die übrige Summe steht Ihnen theoretisch für die Rate des Darlehens zur Verfügung.

Als Einnahmen zählen alle Beträge, abzüglich Steuern und Sozialabgaben, die Sie im Monat zur Verfügung haben. Diese Einnahmen lassen sich auch als Nettohaushaltseinkommen bezeichnen. Was genau unter das Nettohaushaltseinkommen beziehungsweise die Ausgaben fällt, zeigen wir Ihnen im nächsten Schritt.

Nettohaushaltseinkommen

Das Nettohaushaltseinkommen ist die Summe aller Einkünfte Ihres Haushaltes nach Abzug von Steuern- und Sozialabgaben. Zu den regelmäßigen Einnahmen zählen:

- Nettoeinkommen (z.B. Lohn, Gehalt, Rente)

- Feste Nebentätigkeiten

- Vorhersehbare Kapitalerträge

- Mieteinnahmen

- Unterhaltszahlungen

- Staatliche Leistungen (z.B. Kindergeld, Sozialleistungen)

Unsichere Einnahmen wie Weihnachts- und Urlaubsgelder lassen Banken bei der Haushaltsrechnung oft außen vor. Wir raten Ihnen deshalb, Weihnachts-, Urlaubsgelder und Tantiemen nur dann zu berücksichtigen, wenn sie vorhersehbar sind und nicht in der Höhe schwanken.

Addieren Sie diese Einkünfte zusammen, erhalten Sie Ihr Nettohaushaltseinkommen. Damit können Sie nun weiter rechnen, um mit einer Haushaltsrechnung die Monatsrate und die Darlehenshöhe selbst herauszufinden.

Ausgaben

Zu den Ausgaben zählen alle regelmäßigen Ausgaben, die Sie monatlich haben. Werfen Sie auch einen Blick in Ihre Kontoauszüge, um eine Übersicht zu erhalten. Achten Sie darauf, jährlich oder quartalsweise anfallende Kosten auf den Monat umzurechnen. In unserer Liste finden Sie Kostenpunkte, die unter anderem anfallen können.

- Wohnkosten (Strom, Wasser, Heizung)

- Lebensunterhalt (z.B. Essen, Kleidung, Kosmetik)

- Internet, Telefon, Handy, Rundfunkbeitrag

- Sport / Vereinsbeiträge

- Abonnements

- Bildung und Kultur

- Freizeit und Urlaub

- Medikamente und Arztkosten

- Verkehrsmittel

- Versicherungen und laufende Kredite

- Kinderbetreuung / Schul- oder Kita-Gebühren

- Taschengeld

- Unterhaltszahlungen

- Spenden

- Sparverträge und Geldanlagen

Wenn Sie alles addiert haben, können Sie die Summe der Ausgaben von Ihrem Nettohaushaltseinkommen abziehen. Die übrige Summe können Sie theoretisch für die monatliche Rate verwenden. Dadurch können Sie sich besser auf das erste Beratungsgespräch bei der Bank einstellen.

Haushaltsrechnung: Wie hoch darf meine Rate sein?

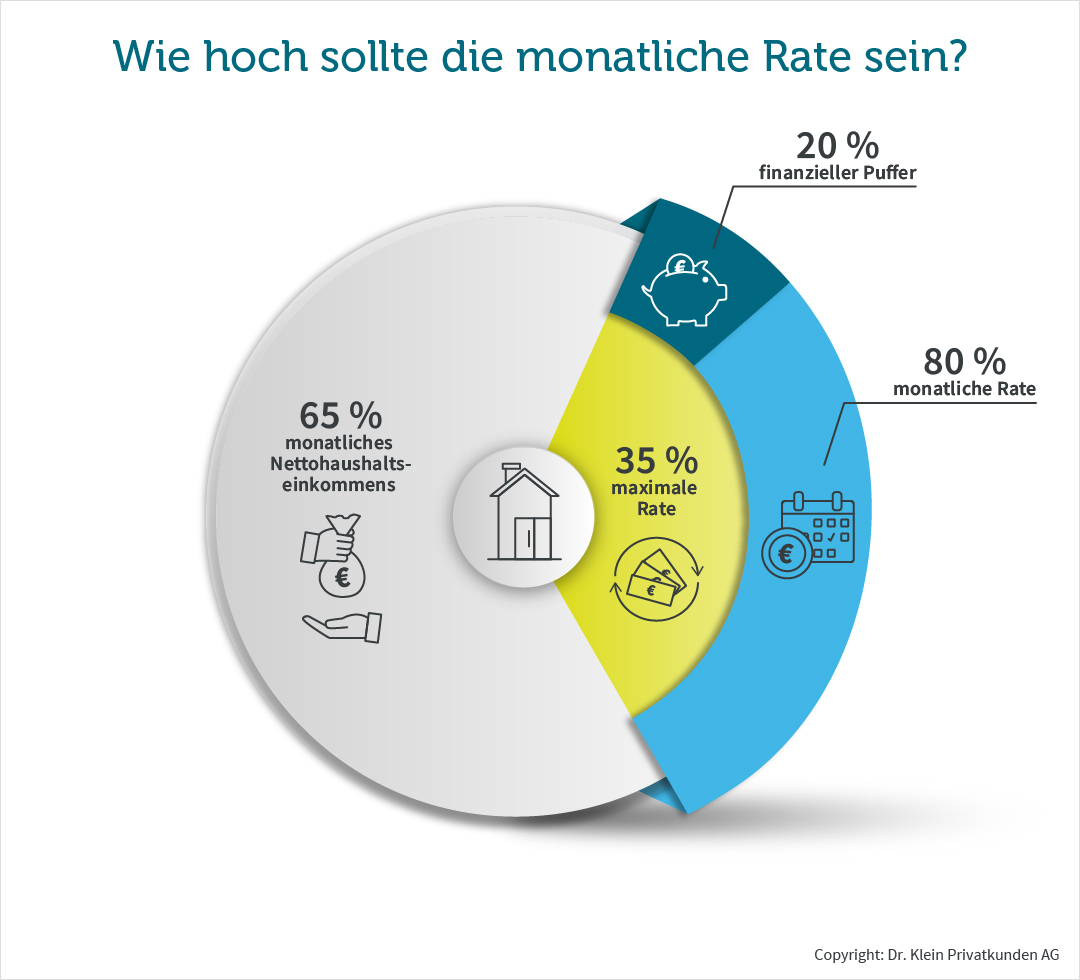

Wir empfehlen einen maximalen Anteil von 35 % des Nettohaushaltseinkommens. So haben Sie mehr Flexibilität, wenn weitere Ausgaben dazukommen oder Einnahmen wegfallen. Liegt Ihr Nettohaushaltseinkommen zum Beispiel bei 4.500 € im Monat, sollte Ihre Rate laut unserer Empfehlung nicht höher als 1.575 € betragen. Noch flexibler sind Sie, wenn Sie von den 35 % nur rund 80 % für die monatliche Rate verwenden und 20 % als finanziellen Puffer behalten.

Haushaltsrechnung Beispiel

Anhand eines Beispiels wollen wir Ihnen zeigen, wie eine Haushaltsrechnung aussehen könnte und welche mögliche Rate Sie davon ableiten könnten. Als Grundlage verwenden wir dabei durchschnittliche Werte des Statistischen Bundesamtes zu Lebenshaltungskosten und Einnahmen. In unserem Beispiel gehen wir von einem verheirateten Paar aus Nordrhein-Westfalen (keine Kinder, Steuerklasse 3 und 5, Krankenversicherungsbeitrag 1,7 %) aus. Dabei arbeite eine Person Vollzeit und die andere Person Teilzeit.

Laut Statistischem Bundesamt beträgt das durchschnittliche Bruttoeinkommen für eine in Vollzeit arbeitende Person 4.323 €. Bei einer Teilzeitbeschäftigung sind es 2.161 €. Daraus ergibt sich ein Nettogehalt von 3.109,01 € und 1.329,20 €. Insgesamt verfügt das Paar über 4.438,21 € an Einnahmen.

| Einnahmen | Brutto | Netto |

|---|---|---|

| Gehalt 1 | 4.323 € | 3.109,01 € |

| Gehalt 2 | 2.161 € | 1.329,20 € |

| Gesamt | 6.484 € | 4.438,21 € |

Demgegenüber stehen folgende Ausgaben:

| Ausgaben | Kosten |

|---|---|

| Lebensmittel, Getränke, Tabakwaren | 348 € |

| Bekleidung und Schuhe | 110 € |

| Wohnnebenkosten (Wasser, Gas, Strom) | 897 € |

| Möbel und Haushaltsgeräte | 140 € |

| Gesundheit | 98 € |

| Verkehr | 348 € |

| Information und Kommunikation | 64 € |

| Freizeit, Sport und Kultur | 259 € |

| Bildungsdienstleistungen | 18 € |

| Restaurant- und Hotelbesuche | 146 € |

| Sonstiges | 90 € |

| Gesamte Ausgaben | 2.518 € |

In unserem Bespiel stehen in der Haushaltsrechnung Einnahmen von 4.438,21 € gegenüber Ausgaben von 2.518 €. Daraus ergibt sich eine restliche Summe von 1.920,21 €, die Sie theoretisch für Ihre Rate verwenden könnten. Wenden wir jedoch die Regel an, dass die monatliche Rate nicht mehr als 35 % des Nettohaushaltseinkommens betragen sollte, könnte sich unser Beispielpaar eine Rate von 1.553,37 €. Bei der niedrigeren Rate hätte es dann noch einen Puffer von fast 400 €, die es jeden Monat für unvorhersehbare Ausgaben bei Seite legen könnte.

Wie ermitteln Banken die Haushaltsrechnung?

Um ihre monatlichen Ausgaben zu berechnen, zählt die Bank zunächst ihre fixen Ausgaben, zum Beispiel einen bestehenden Ratenkredit, zusammen. Dazu addiert sie dann die Kosten für den täglichen Verbrauch. Hierfür nutzen Banken in ihrer Haushaltsrechnung 2 Pauschalen.

- Lebenshaltungskosten

- Nebenkostenpauschale

Anhand der fixen Ausgaben und der Pauschalen berechnet die Bank, wie hoch Ihre monatlichen Ausgaben sind.

Pauschale für Lebenshaltungskosten

Unter Lebenshaltungskosten fassen Banken alle Konsumausgaben wie Lebensmittel, Kleidung oder Freizeitaktivitäten zusammen. Die Lebenshaltungskosten berechnen Banken anhand des Verbraucherpreisindex des Statistischen Bundesamtes. An der Entwicklung des Index lässt sich erkennen, ob Preise für Konsumgüter teurer oder günstiger werden.

Nebenkostenpauschale

Als Nebenkosten zählen Ausgaben für die Bewirtschaftung einer Immobilie. Dazu gehören beispielsweise:

- Strom

- Wasser

- Heizkosten.

Zusätzlich können auch Modernisierungskosten oder Instandhaltungen hinzukommen, falls Sie bereits ein Eigenheim besitzen.

Wie hoch die Pauschale für Lebenshaltungs- und Nebenkosten am Ende ist, hängt vom jeweiligen Kreditinstitut ab. Manche Banken nutzen Fixbeträge, anderer hingegen nutzen Prozentanteile.

In den meisten Fällen beziffern Banken die Pauschalen mit 600 € bis 800 € für einen Einpersonenhaushalt. Für jede weitere Person addieren sie 200 € bis 250 € hinzu. Für eine vierköpfige Familie würde die Bank somit rund 1.200 € bis 1.550 € für die Pauschalen angeben.

Für die Berechnung Ihrer monatlichen Rate ziehen Banken in der Haushaltsrechnung die berechneten Ausgaben von Ihrem Nettohaushaltseinkommen ab. Die übrige Summe entspricht dann der maximalen Höhe Ihrer Monatsrate. Anschließend rechnet das Kreditinstitut über die Monatsrate die mögliche Kredithöhe aus.

In der Regel achten Banken jedoch darauf, dass die Rate Ihrer Kunden nicht höher als ungefähr 35 % des Nettohaushaltseinkommens ist. Dadurch wollen Banken verhindern, dass sich Kreditnehmer finanziell überfordern und zu einem späteren Zeitpunkt in Zahlungsschwierigkeiten kommen.

Haushaltsrechnung: Wie berechnet die Bank das Gesamtdarlehen?

Anhand der Haushaltsrechnung und Ihrer finanziellen Situation kann die Bank den maximalen Kaufpreis für Ihr Immobilienprojekt berechnen. Für die genaue Berechnung braucht sie folgende Angaben:

- Monatlich verfügbares Kapital

- Sollzinssatz

- Tilgungssatz

- Eigenkapital

- Kaufnebenkosten

Die Bank berechnet zunächst den maximalen Finanzierungsbetrag mit folgender Formel:

Maximaler Finanzierungsbetrag = Monatlich verfügbares Kapital x 12 Monate: (Sollzinssatz + Tilgungssatz) x 100

Angenommen, Ihr finanzieller Spielraum liegt monatlich bei 1.500 €, Ihr Sollzins bei 3 % pro Jahr, und Sie setzen die anfängliche Tilgung bei 1 % pro Jahr an:

1.500 x 1.200 : (3 + 1) = 450.000 €

Dieses Rechenbeispiel ergibt demnach, dass Sie auf Basis Ihrer selbst ermittelten Daten ein Darlehen in Höhe von 450.000 € aufnehmen könnten. Unser Budgetrechner zeigt Ihnen im Vergleich dazu, welchen Kreditrahmen eine Bank Ihnen einräumen würde.

Banken finanzieren in der Regel nur einen Teil der Immobilie, den sogenannten Beleihungswert. Das ist die Summe, die die Bank im Fall einer Versteigerung für die Immobilie, auch über die Jahre hinweg, bekommt. Der Beleihungswert ist niedriger als der Kaufpreis. Damit möchte die Bank verhindern, dass sie bei Zahlungsschwierigkeiten des Kunden auf den Kosten sitzen zu bleiben.

Die Haushaltsrechnung der Bank entspricht nicht der eigenen. Was tun?

Wenn die Berechnung der Bank über oder sogar unter der eigenen Haushaltsrechnung liegt, können Sie Folgendes machen.

Die Bank bietet Ihnen eine höhere Monatsrate an

Machen Sie sich klar, wie viel Sie maximal in die monatliche Rate investieren wollen.

Rechnen Sie deshalb selbst nach. Überlegen Sie sich gut, ob Sie wirklich über Ihr selbst ermitteltes Budget hinausgehen wollen. Eine kleinere Rate und Kreditbetrag als vorgeschlagen ist immer möglich und unter Umständen ratsam. Die Bank erstellt dann ein neues Angebot für Sie. Alternativ müssen Sie sich nach einem anderen, günstigeren Kaufobjekt umsehen.

Die Bank bietet Ihnen eine niedrigere Monatsrate an

Schwieriger gestaltet sich die Lage, wenn die Bank einen niedrigeren maximalen Kaufpreis ermittelt hat. Die Bank wird Ihren Spielraum eher nicht nach oben korrigieren. Dadurch steigt nämlich ihr Finanzierungsrisiko.

Alternativ können Sie unverbindliche weitere Finanzierungsangebote vergleichen. Möglicherweise bekommen Sie bei einem anderen Institut einen großzügigeren Kreditrahmen. Ist der Sollzins beim zweiten Angebot besser, können Sie entweder mit einer geringeren Monatsrate denselben Kreditbetrag abzahlen oder mit derselben Monatsrate den Kreditrahmen erhöhen. Wägen Sie diese Möglichkeit genau für sich.

Budgetrechner: Wie teuer darf die Immobilie sein?

Haushaltsrechnung: Welche Rolle spielen Sondereinkünfte?

Unregelmäßige Sondereinkünfte lassen sich zwar nicht in die Haushaltsrechnung einbeziehen, spielen aber bei der Tilgung eine wichtige Rolle. Sie können die zusätzlichen Einnahmen dabei für folgende Aktionen verwenden.

Ansparen: Legen Sie die Einkünfte oder einen Teil davon zur Seite. So haben Sie ein Polster für schwierige Zeiten oder unvorhergesehene Reparaturen.

Sondertilgungen: Vereinbaren Sie mit der Bank Sondertilgungen. So können Sie jährlich einen zusätzlichen Betrag tilgen und das Darlehen schneller zurückzahlen. Achten Sie bei den Verhandlungen mit der Bank darauf, dass Sie die Zahlungen kostenlos leisten können. Denn viele Banken verlangen dafür eine Gebühr.

Budgetberatung bei Dr. Klein

Sie können Ihre Haushaltsausrechnung auch direkt mit einem Berater zusammen aufstellen. In der Budgetberatung von Dr. Klein helfen wir Ihnen, eine detaillierte Aufstellung Ihrer monatlichen Kosten anzufertigen. Unsere Spezialisten für Baufinanzierung zeigen Ihnen, welche Faktoren in die Haushaltsrechnung einfließen und klären Fragen bei Unklarheiten. Zusätzlich erfahren Sie welche staatlichen Fördermittel und unterstützende Maßnahmen Sie in Anspruch nehmen können.

Durch eine Budgetberatung bei Dr. Klein wissen Sie, wie teuer Ihr Haus maximal sein darf und welche monatliche Rate Sie sich leisten können. So können Sie auf dem Immobilienmarkt mit einem realistischen Budget gezielt nach Objekten in Ihrer Preisklasse suchen ohne Luftschlösser zu bauen.

Vereinbaren Sie noch heute eine kostenlose und unverbindliche Budgetberatung, um Ihren finanziellen Rahmen für den Immobilienkauf zu erfahren.

FAQ – Haushaltsrechnung

Es gibt Banken, die Kindergeld als Einnahmen berücksichtigen. Es ist aber meistens ein Nullsummenspiel, weil Banken die Höhe des Kindergeldes als Kinderpauschale auch bei den Ausgaben einbeziehen. Das Kindergeld soll Kosten für die eigenen Kinder mittragen. Banken, die das Kindergeld nicht als Einnahmen bewerten, ziehen es aber auch nicht als Pauschale wieder ab. Fazit: Bei der eignen HR rechnen Sie das Geld weder bei Einnahmen noch Ausgaben mit ein.

Unterhaltszahlungen werden von Banken als Einnahmen gewertet. Wichtig: Banken berücksichtigen die Unterhaltszahlungen aber nur bis zum 18. Lebensjahr des Kindes. Ist Ihr Kind also noch klein, können Sie die Unterhaltszahlungen als Einnahme angeben. Ist es aber fast 18 Jahre alt, werden Banken es eher nicht berücksichtigen.

Viele Banken schauen sich den Ist-Zustand an. Sind Sie also gerade in Elternzeit, plant die Bank mit Ihren aktuellen Einnahmen. Dabei ist es egal, ob Sie in absehbarer Zeit wieder Ihr volles Gehalt erhalten. Es gibt aber auch Banken, die mit einer schriftlichen Bestätigung Ihres Arbeitgebers bereit sind, Ihr zukünftiges Gehalt für die Haushaltsrechnung zu berücksichtigen. Unsere Spezialisten für Baufinanzierung können Ihnen zeigen welche Banken die Haushaltsrechnung zu Ihren Gunsten berechnen.

Hier kommt es auf die Situation darauf an. Bezahlen Sie mit dem Pflegegeld jemanden, der sich zum Beispiel um Ihr Kind kümmert, rechnet die Bank es nicht an. Denn was Sie an Pflegegeld bekommen, geben Sie für die Pflegekraft wieder aus. Sie erzielen dadurch keine zusätzlichen Einnahmen. Reduziert Sie aber Ihre Arbeitszeit, um sich selbst um das Kind zu kümmern, und nutzen das Pflegegeld als Gehaltsausgleich, rechnet es die Bank an. Den in diesem Fall ist das Pflegegeld eine weitere Einnahme neben Ihrem Teilzeitgehalt.