Immobilienrente: Was steckt hinter der Umkehrhypothek?

- Die Umkehrhypothek ist eine Variante der Immobilienrente.

- Es handelt sich hierbei um ein Kreditprodukt, bei dem die Immobilie beliehen wird.

- Sie erhalten bei der Umkehrhypothek ein lebenslanges Wohnrecht.

- Die Umkehrhypothek ist mit Risiken und nicht unerheblichen Kosten behaftet und sollte deshalb genau geprüft werden.

- Immobilienrente: Was ist das?

- Modelle der Immobilienverrentung

- An wen richtet sich die Immobilienrente?

- Was ist die Umkehrhypothek?

- Wie funktioniert die Umkehrhypothek?

- Vor- und Nachteile der Umkehrhypothek

- Voraussetzungen Umkehrhypothek

- Berechnung Umkehrhypothek

- Unterschied zur Leibrente

- Für wen lohnt sich die Umkehrhypothek?

Was versteht man unter Immobilienrente?

Die Immobilienrente ist zusätzlicher Rentenbaustein sowie eine besondere Form des Immobilienverkaufs, bei der das Eigenheim als Altersvorsorge genutzt wird. Die eigene Immobilie wird verkauft, im Gegenzug erhalten Sie regelmäßige Rentenzahlungen sowie ein lebenslanges Wohnrecht. Wer also als Immobilienbesitzer im eigenen Heim wohnen bleiben möchte, sich aber mehr finanzielle Freiheit wünscht, kann über eine Immobilienrente nachdenken.

Welche Arten der Immobilienrente gibt es?

Wer sich für die Immobilienverrentung interessiert, kann zwischen 3 Modellen wählen:

- Leibrente

- Umkehrhypothek

- Teilverkauf

1. Leibrente

Bei der Leibrente handelt sich um die klassische Form der Immobilienverrentung: Das Haus wird gegen eine Rentenzahlung verkauft. Üblicherweise bleibt der Verkäufer im Gegensatz zum herkömmlichen Verkauf dennoch in der Immobilie wohnen. Er behält also das Wohnrecht an seinem Haus, ist aber gleichzeitig liquider.

2. Umkehrhypothek

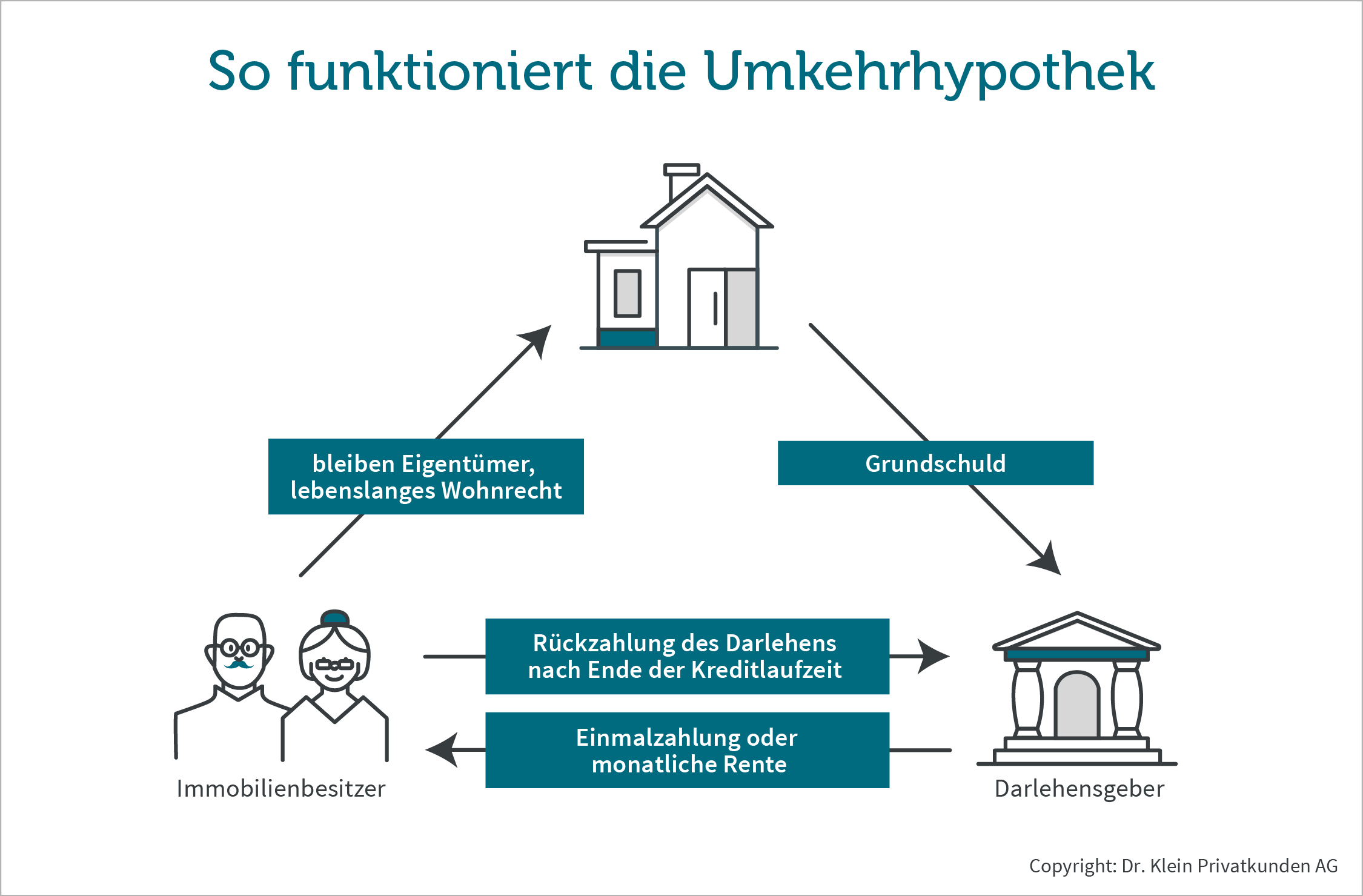

Im Unterschied zur Leibrente ist die Umkehrhypothek ein Kreditprodukt. Die Immobilie wird beliehen, im Gegenzug erhält der Eigentümer eine Einmalzahlung oder regelmäßige monatliche Zahlungen. Es fallen weder Zins- noch Tilgungszahlungen an.

3. Teilverkauf

Bei einem Teilverkauf wird ein Teil der Immobilie veräußert, dafür zahlt der Käufer einen vereinbarten Preis an den Eigentümer. Das Geld kann frei verwendet werden. Für den verkauften Teil muss der Eigentümer wiederum ein Nutzungsentgelt an den Käufer zahlen. Der veräußerte Immobilienteil kann später zurückgekauft werden.

Alle 3 Modelle der Immobilienrente haben die Gemeinsamkeit des lebenslangen Wohnrechts. Das heißt, dass der (bisherige) Eigentümer der Immobilie diese weiter bewohnen und nutzen kann. Dazu erhält er regelmäßige Zahlungen, die je nach Vereinbarung monatlich, quartalsweise, halbjährlich oder jährlich ausgezahlt werden. Auch eine Einmalzahlung ist möglich. Die Höhe der Rentenzahlung kalkuliert sich unterschiedlich, je nachdem welches Prinzip der Immobilienverrentung gewählt wird.

An wen richtet sich die Immobilienrente?

Die Immobilienverrentung richtet sich vor allem an ältere Eigentümer, die Kapital benötigen, aber gern in ihrer Immobilie wohnen bleiben möchten. Meist beträgt das Mindestalter 60 bis 70 Jahre. Infrage kommen Ein- und Mehrfamilienhäuser sowie Eigentumswohnungen. Das Grundstück sollte lastenfrei oder nur geringfügig belastet sein.

Was ist die Umkehrhypothek?

Die Umkehrhypothek, auch Rückwärtshypothek genannt, ist ein Kreditprodukt, bei dem die Immobilie als Sicherheit dient. Der Eigentümer erhält von der Bank ein Darlehen, welches als Grundschuld in das Grundbuch eingetragen wird. Dieser Kredit wird in monatlichen Raten ausgezahlt. Allerdings wird das Darlehen im Gegensatz zu einem herkömmlichen Hauskredit nicht kleiner, sondern größer. Das liegt daran, dass keine monatlichen Zinsen gezahlt werden müssen, sondern diese bis zum Laufzeitende aufgeschoben und auf das Darlehen aufgeschlagen werden.

Für die Rückzahlung der Umkehrhypothek wird ein fester Zeitpunkt vereinbart. Verstirbt der Kreditnehmer vor diesem Datum, fällt die Immobilie entweder an die Bank oder die Erben können das Haus durch die Begleichung des Darlehens auslösen. Erzielt die Bank durch den Verkauf des Eigenheims nicht genug, um die Kreditschuld auszugleichen, muss der restliche Betrag aus dem Vermögen der Erben getilgt werden.

Bei dieser Form der Immobilienverrentung findet kein Eigentümerwechsel statt. Alle Pflichten rund um die Immobilie bleiben beim aktuellen Eigentümer, der lediglich ein ganz normaler Kreditnehmer ist. Anbieter für Umkehrhypotheken sind unter anderem wenige Sparkassen, Banken oder Versicherungen. Häufig werden diese Produkte in Kombination mit einer privaten Rentenversicherung angeboten.

Wie funktioniert die Umkehrhypothek?

Die Umkehrhypothek funktioniert nach einem einfachen Prinzip: Immobilieneigentümer nehmen bei der Bank einen Kredit auf. Die Immobilie wird mit einer hohen Grundschuld belastet, die als Sicherheit in das Grundbuch eingetragen, wird. Im Gegenzug erhält der Kreditnehmer entweder eine Einmalzahlung oder eine monatliche Rente. Auf die Rentenzahlung fallen weder Steuern noch Zinsen an. Die Zinsen werden stattdessen gestundet und auf den Darlehensbetrag aufgeschlagen. Zu einem vertraglich vereinbarten Zeitpunkt muss das Darlehen samt Zinsen vom Eigentümer wieder getilgt werden – entweder aus eigenen Mitteln oder durch den Verkauf der Immobilie.

Vor- und Nachteile der Umkehrhypothek

Die Umkehrhypothek als Immobilienrente ist in Deutschland bisher noch nicht so bekannt, kann jedoch für Eigentümer eine Lösung sein, um finanziell liquider zu werden. Dennoch sollten die Risiken einer Umkehrhypothek nicht außer Acht gelassen werden:

- Lebenslanges Wohnrecht

- Steuerfreie Darlehensauszahlung

- Einmalzahlung oder lebenslange Rente möglich

- Keine monatlichen Zins- oder Tilgungskosten

- Verkauf der Immobilie ist jederzeit möglich

- Planungssicherheit

- Teuer, da oft hoher Zinssatz und eventuelle Abschläge und Gebühren

- Hoher Rückzahlungsbetrag durch ansteigende Schuldenlast

- Geringerer Auszahlungsbetrag als bei einem Verkauf

- Zusätzliche Kosten für Gutachter, Notar und Grundbucheintrag

- Eigentümer müssen selbst für Instandhaltung und Versicherungen aufkommen

- Immobilie kann nicht mehr anderweitig als Sicherheit genutzt werden

- Erben müssen Darlehenssumme, oder bei Verkauf eventuellen Restbetrag, begleichen

Voraussetzungen für eine Umkehrhypothek

Die Voraussetzungen, um eine Umkehrhypothek zu erhalten, sind nicht bei allen Anbietern gleich. Häufig werden aber folgende Bedingungen gestellt:

- Die Immobilie sollte vollständig abbezahlt sein.

- Die Immobilie darf nur in geringem Maß belastet sein.

- Der Kreditnehmer sollte mindestens 65 Jahre alt sein.

- Der Immobilienwert beträgt mindestens 100.000 €.

Wichtig ist auch eine ausreichende Liquidität des Kreditnehmers: „Die Banken nehmen eine umfassende Bonitätsprüfung vor, bei der die gesamte Haushaltsrechnung auf den Prüfstand kommt. Unter dem Strich muss der Haushalt mit der Rente den Lebensunterhalt und die Annuität der Hypothek bedienen können.“, erklärt Dr. Klein Berater Sven Günther aus Köln.

Welche Auszahlungsmöglichkeiten gibt es?

Es gibt verschiedene Auszahlungsmodelle, für die sich Kreditnehmer einer Umkehrhypothek entscheiden können:

- Einmalzahlung: Hierbei wird das gesamte Darlehen mit einer Summe ausgezahlt. Die Tilgung des Kreditbetrages plus Zinsen erfolgt zu einem vertraglich fixierten Zeitpunkt.

- Monatliche Rente über einen bestimmten Zeitraum: Die Immobilienbesitzer erhalten jeden Monat bis zu einem festgelegten Enddatum eine fixe Rentenzahlung. Der Darlehensbetrag einschließlich Zinsen wird dann vom Kreditnehmer getilgt.

- Lebenslange monatliche Rente: Bei dieser Variante wird die Darlehensrate monatlich ausgezahlt, bis der Kreditnehmer verstirbt. Die Darlehenstilgung erfolgt durch die Erben oder den Verkauf der Immobilie.

Wie wird die Umkehrhypothek berechnet?

Entscheidend für den Auszahlungsbetrag des Darlehens ist der Verkehrswert Ihrer Immobilie. Von diesem errechnet die Bank den individuellen Beleihungswert. Grob gerechnet liegt der Kreditbetrag der Umkehrhypothek am Ende zwischen 50 und 80 % des Beleihungswerts.

Ein Rechenbeispiel: Ein 70-jähriger Immobilienbesitzer möchte eine Umkehrhypothek abschließen. Der Wert seiner Immobilie beträgt 350.000 €. Abzüglich der Risikoabschläge der Bank von beispielsweise 30 % ergibt sich ein Beleihungswert von 245.000 €. Diese Summe erhält er jedoch nicht als Kreditbetrag, da bei der Rückzahlung auch die angehäuften Zinszahlungen einzukalkulieren sind. Diese werden daher vom Beleihungswert abgezogen, so dass der gesamte Rückzahlungsbetrag insgesamt nicht mehr als 245.000 € beträgt. Bei einem Zinssatz von 5 % und einer Laufzeit von 15 Jahren erhält der Immobilieneigentümer somit entweder eine einmalige Zahlung von 110.000 € oder eine monatliche Rentenzahlung von rund 878 €.

| Verkehrswert der Immobilie | 350.000 € |

|---|---|

| Beleihungswert der Immobilie | 245.000 € |

| Laufzeit der Umkehrhypothek | 15 Jahre |

| Zinssatz | 5 % |

| Rentenzahlung pro Monat (oder Einmalzahlung) | 878 € (110.000 €) |

Zusätzliche Gebühren können den Auszahlungsbetrag noch einmal schmälern. Diese fallen beispielsweise für die Kreditabwicklung der Bank, den Gutachter, die Grundbucheintragung sowie den Notar an.

Was ist der Unterschied zwischen Umkehrhypothek und Leibrente?

Im Unterschied zur Leibrente handelt es sich bei der Umkehrhypothek um einen Kredit. Sie bleiben weiterhin Eigentümer mit allen Rechten und Pflichten. Den gesamten Kredit zahlen Sie endfällig – also am Ende der Darlehenslaufzeit – samt Zinsen an die Bank zurück. Bei der Leibrente verkaufen Sie dagegen Ihre Immobilie, sind also kein Eigentümer mehr. Im Gegenzug erhalten Sie den Kaufpreis als lebenslange Rente ausgezahlt. Der Verkäufer gewährt Ihnen ein lebenslanges Wohnrecht und ist für die Instandhaltung der Immobilie verantwortlich.

Für wen lohnt sich die Umkehrhypothek?

Ob sich eine Umkehrhypothek lohnt, lässt sich nicht pauschal sagen, sondern ist von Ihrer individuellen Situation abhängig. Infrage kommt die Umkehrhypothek in folgenden Fällen:

- Sie befinden sich im Rentenalter.

- Sie haben keine Erben.

- Sie möchten Ihre Rente aufbessern.

- Sie möchten weiterhin in Ihrer Immobilie wohnen, aber finanziell liquider sein.

Die Umkehrhypothek eignet sich dagegen nicht, um kurzfristige finanzielle Engpässe auszugleichen. Zudem ist diese Variante der Immobilienrente mit Kosten und Risiken behaftet, deshalb sollten Sie sich in jedem Fall von einem Experten beraten lassen.