Mieten oder kaufen 2026: Was lohnt sich mehr für Sie?

- Die Mieten bewegen sich in Deutschland im Durchschnitt zwischen 8,61 €/m² und 12,82 €/m².

- Eine Eigentumswohnung in einer deutschen Metropolregion kostet durchschnittlich 3.400 €/m², ein Ein- und Zweifamilienhaus rund 2.993 €/m².

- Ist die Immobilie nicht überteuert und sind steigende Mieten zu erwarten, lohnt es sich eher zu kaufen.

- Ist die Immobilie überteuert und die Miete bleibt langfristig relativ günstig, lohnt es sich eher zu mieten.

- Unser Miet-/Kaufrechner hilft bei der Entscheidung, was sich für Sie gerade lohnt

- Ist kaufen 2026 besser als mieten?

- Was passt besser zu Ihnen: mieten oder kaufen?

- Mieten oder kaufen: Welche Kosten entstehen beim Immobilienkauf?

- Mieten oder kaufen: Was lohnt sich finanziell eher?

- Mieten oder kaufen: Was verursacht langfristig weniger Wohnkosten?

- Lohnt sich mieten oder kaufen besser für den Vermögensaufbau?

- Wann lohnt es sich zu mieten oder zu kaufen?

Ist kaufen 2026 besser als mieten?

Ob es sich 2026 lohnt zu kaufen oder zu mieten, hängt von vielen Faktoren ab. Dazu gehören unter anderem:

- Eigene finanzielle Situation

- Höhe des Eigenkapitals

- Entwicklung der Bauzinsen

- Entwicklung am Immobilien- und Mietmarkt

Da ein Immobilienkauf mit hohen finanziellen Ausgaben verbunden ist, sollten Sie sich überlegen, was Ihnen langfristig wichtig ist:

- Geht es Ihnen um einen gewissen Lebensstil?

- Ist es Ihnen wichtig, langfristig weniger für Wohnkosten auszugeben?

- Wollen Sie langfristig Vermögen aufbauen?

Je nachdem, worauf Sie Ihren Fokus legen, kann es besser sein zu mieten oder zu kaufen. Denn ob es sinnvoll ist zu mieten oder zu kaufen, ist von Person zu Person unterschiedlich und kann sich auch im Laufe der Zeit ändern. Denn Rahmenbedingungen wie aktuelle Immobilienpreise, Mieten, Zinsen oder Erwerbsnebenkosten ändern sich und können entweder für die eine oder andere Entscheidung sprechen.

Unser Miet-/Kaufrechner kann Ihnen einen ersten Anhaltspunkt geben. Er vergleicht Ihre aktuelle Warmmiete mit den Gesamtkosten, die beim Kauf und der Finanzierung einer Immobilie entstehen.

Was passt besser zu Ihnen: mieten oder kaufen?

Mieten oder kaufen – diese Frage steht meistens im Raum, wenn Sie aktuell noch zur Miete wohnen. Welcher Weg für Sie der richtige ist, lässt sich nur aus Ihrer individuellen Situation heraus beantworten. Mit der folgenden Gegenüberstellung wollen wir das Ganze zu Beginn einmal aus den beiden verschiedenen Perspektiven beleuchten:

| Aspekt | Eigentümer | Mieter |

|---|---|---|

| Vermögensaufbau | Sie bauen Vermögen durch Immobilienbesitz auf und wirtschaften in die eigene Tasche. | Sie zahlen Miete an den Vermieter. Vermögen kann nur über alternative Geldanlagen aufgebaut werden. |

| Finanzierung | Sie sind über einen längeren Zeitraum der Bank zur Zahlung monatlicher Raten verpflichtet. | Sie bleiben schuldenfrei. |

| Umzug | Sie binden sich längerfristig an eine Immobilie. | Sie bleiben örtlich flexibel (ein Mietvertrag ist i.d.R. schneller gekündigt als ein Immobilienverkauf). |

| Reparaturen & Co. | Sie müssen für Instandhaltungen und Reparaturen selbst aufkommen und dafür Rücklagen schaffen. | Sie lassen den Vermieter Instandhaltungen und Reparaturen bezahlen. |

| Flexibilität | Sie sind unabhängig vom Vermieter bei Instandhaltungen und Reparaturen. | Sie sind abhängig davon, dass der Vermieter anfallende Arbeiten schnell erledigen lässt. |

| Gestaltungsfreiheit | Sie haben größeren Einfluss auf Ausstattung und Gestaltung der Immobilie. | Sie sind in Sachen Ausstattung und Gestaltung der Immobilie vom Vermieter abhängig. |

| Mietpreise | Sie müssen sich über steigende Mietpreise keine Sorgen mehr machen. | Steigende Mietpreise sind Ihr ständiger Begleiter. |

Mieten oder kaufen: Welche Kosten entstehen beim Immobilienkauf?

Wenn Sie eine Immobilie kaufen müssen Sie mit dreierlei Kosten rechnen:

- Kaufpreis für die Immobilie

- Einmalige Kosten beim Immobilienkauf

- Wiederkehrende Kosten nach dem Immobilienkauf

Es ist deshalb wichtig zu wissen, welche Kosten auf Sie zukommen, damit Sie Ihre Berechnung auch korrekt durchführen können.

1. Kaufpreis für die Immobilie

Die Immobilienpreise haben sich in den vergangenen Jahren stark nach oben entwickelt. Vor allem in den Metropolregionen müssen Sie mit hohen Quadratmeterpreisen rechnen.

| Quadratmeterpreis | Kosten für 100 m² | |

|---|---|---|

| Eigentumswohnung | 3.400 €/m² | 340.000 € |

| Ein- und Zweifamilienhäuser | 2.993 €/m² | 299.300 € |

Für 2026 geht Dr. Klein im Durchschnitt von einer leichten Aufwärtsbewegung im Korridor von 1 % bis 3 % bei den Kaufpreisen aus. Grund dafür sind Bevölkerungswachstum, Zuzug und der generelle Mangel an Wohnungen.

2. Einmalige Kosten für einen Immobilienkauf

Die folgenden Kosten kommen im Zuge des Immobilienkauf auf Sie zu:

- Grunderwerbsteuer

- Grundbuchkosten

- Notarkosten

- Ggf. Maklerprovision

Je nach Situation können die Kosten bis zu 15 % des Kaufpreises ausmachen.

Wollen Sie ein Haus für beispielsweise 300.000 € kaufen, zahlen Sie zusätzlich zum Kaufpreis 45.000 € an Erwerbsnebenkosten.

3. Wiederkehrende Kosten beim Immobilienkauf

Die nachfolgenden Kosten sind wiederkehrende Kosten, die nach dem Immobilienkauf zu zahlen bzw. zu berücksichtigen sind:

- Zinsen für die Baufinanzierung: Wenn Sie sich Geld von der Bank leihen, fordert diese dafür eine Leihgebühr, die sogenannten Bauzinsen. Je höher die Bauzinsen, desto höher die Zinskosten. Die aktuellen Bauzinsen für Immobiliendarlehen sind im historischen Vergleich immer noch verhältnismäßig günstig.

Mussten Sie im Februar 2022 für eine Baufinanzierung mit einer 10-jährigen Sollzinsbindung durchschnittlich noch rund 1,1 % Zinsen bezahlen, bekommen Sie aktuell beispielweise für eine Immobilie mit einem Beleihungswert von 432.000 €, einem Darlehen in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer anfänglichen Tilgung von 2 % einen effektiven Jahreszins ab 3,38 % (Repräsentatives Beispiel / Stand: 04.02.2026).

- Rücklagen für Reparaturen: Besitzen Sie ein Haus, zahlen Sie Reparaturen an der Immobilie selbst. Es empfiehlt sich daher jeden Monat eine Instandhaltungsrücklage anzusparen. Laut dem Verband Privater Bauherren (VPB) sollte die Instandhaltungsrücklage mindesten 1 €/m² und Monat betragen. Bei einem Haus mit einer Wohnfläche von 100 m² wären das mindestens 100 € im Monat beziehungsweise 1.200 € im Jahr, die als Instandhaltungsrücklage angespart werden müssten.

- Grundsteuer: Die Grundsteuer wird jedes Jahr meist in Abschlägen an die Stadt oder die Kommune gezahlt. Sie wird auf Basis des Einheitswerts des Grundstücks sowie eines Hebesatzes berechnet, der von den jeweiligen Gemeinden festgelegt wird.

Faustregel: Wann lohnt sich kaufen?

Das Kaufpreis-Miete-Verhältnis zeigt Ihnen, ob die von Ihnen gewünschte Immobilie besonders günstig oder eher teuer ist. Hierfür teilen Sie den Kaufpreis durch die potenzielle Jahreskaltmiete des Objekts. Suchen Sie hierzu beispielsweise in Immobilienanzeigen vergleichbare Mietobjekte heraus, die Ihrem Kaufobjekt in Sachen Wohnfläche, Ausstattung, Alter und Lage gleichen. Dann teilen Sie den Kaufpreis durch die Jahreskaltmiete. Liegt das Ergebnis bei etwa 20, können sie von einem günstigen Kaufpreis ausgehen. Werte von 25 und mehr weisen auf einen zu hohen Kaufpreis hin. Prüfen Sie mit unserem Budgetrechner, was Ihre Immobilie gemessen am Haushaltsnettoeinkommen kosten darf und wie viel Kredit Sie für Ihren Hauskauf bekommen.

Welche Kosten entstehen für eine Mietwohnung?

Laut der Plattform ImmoScout24 bewegten sich die Mieten in Deutschland in Q1 2025 im Durchschnitt zwischen 8,61 €/m² und 12,82 €/m². Eine genaue Übersicht zu den Mieten in den Großstädten finden Sie unten in der Grafik.

In den oben genannten Städte zahlen Sie im Durchschnitt für eine 100 m² große Wohnung zwischen 1.435 € und 1.833 € an Kaltmiete.

„Die Mietmärkte in den deutschen Metropolen zeigen auch zu Beginn des Jahres 2025 eine hohe Dynamik. Besonders auffällig ist der Anstieg der Angebotsmieten im Neubausegment in Städten wie Leipzig und Köln, die innerhalb eines Jahres Wachstumsraten im zweistelligen Bereich aufweisen," sagt die Geschäftsführerin von ImmoScout24, Dr. Gesa Crockford. „Diese Entwicklung unterstreicht den hohen Druck auf dem Wohnungsmarkt und die Notwendigkeit, das Angebot durch verstärkte Neubauaktivitäten zu erweitern. Besonders bezahlbare und kleinere Wohnungen werden gesucht.“

Vor allem in den Ballungsräumen muss man mit steigenden Mieten rechnen, was auch eine Studie des Deutschen Gewerkschaftsbundes und dem Mieterbund aus dem Jahr 2023 zeigt. Wenn Sie also vor der Frage stehen, ob Sie lieber mieten oder kaufen möchten, sind steigende Mieten definitiv ein wichtiger Faktor. Sie können Mieterhöhungen die monatlichen Kostenvorteile mit der Zeit aufzehren und das Mieten am Ende teurer machen als den Hauskauf oder den Kauf einer Eigentumswohnung.

Mieten oder kaufen: Was lohnt sich finanziell eher?

Um herauszufinden, was sich eher lohnt, müssen sie die oben genannten Kostenfaktoren in Ihre Berechnung einbeziehen. Nur so kommen Sie zu einem gesicherten Ergebnis. Zudem ist es wichtig, hier klar aufzuschlüsseln, welches Ziel sie verfolgen:

- Wollen Sie wissen, wie Sie langfristig weniger Wohnkosten verursachen?

- Wollen Sie wissen, ob es besser ist zu kaufen oder zu mieten, um langfristig Vermögen aufzubauen?

Im Folgenden beantworten wir beide Fragen und vergleichen mehrere Szenarien, um Ihnen eine bessere Entscheidungshilfe zu liefern.

Mieten oder kaufen: Was verursacht langfristig weniger Wohnkosten?

Wenn Sie wissen wollen, ob es sich langfristig eher lohnt, eine Immobilie zu kaufen oder zu mieten, müssen Sie wie folgt vorgehen:

Gesamtkosten Immobilienkauf / Jährliche Miete = Anzahl Jahre, ab denen sich der Kauf lohnt

Mit dieser Berechnung können Sie somit feststellen, wie viele Jahre Sie in einer Mietwohnung wohnen könnten, um genau so viel Geld auszugeben wie bei einem Immobilienkauf. Je länger der Zeitraum, desto eher lohnt es sich, eine Immobilie zu mieten.

Im Folgenden zeigen wir Ihnen diese Überlegung anhand eines Beispiels einer 100 m² großen Wohnung. Als Grundlage verwenden wir dabei die Durchschnittskosten in Deutschland, die laut Engel&Völkers für eine Mietwohnung bei 1.231 €/Monat und für eine Eigentumswohnung bei 3.910 €/m² liegen (Stand: Q1 2025) . Für die Baufinanzierung gehen wir davon aus, dass Sie die Erwerbsnebenkosten aus Eigenmitteln finanzieren. Den Kaufpreis finanzieren sie komplett über ein Darlehen. In der Tabelle finden Sie die Kosten für die Baufinanzierung mit einem Zins von 4,08 %, einer anfänglichen Tilgung von 2 % und einer Sollzinsbindung von 15 Jahren. Der Einfachheit halber gehen wir davon aus, dass Sie das Darlehen nach Ende der Sollzinsbindung zu den gleichen Konditionen fortführen.

Mit dieser Berechnung können Sie somit feststellen, wie viele Jahre Sie in einer Mietwohnung wohnen könnten, um genau so viel Geld auszugeben wie bei einem Immobilienkauf. Je länger der Zeitraum, desto eher lohnt es sich, eine Immobilie zu mieten.

| Ausgaben Kauf | Kosten |

|---|---|

| Darlehenshöhe | 391.000 € |

| Erwerbsnebenkosten = Eigenkapital | 48.000 € |

| Effektive Bauzinsen | 4,08 % |

| Instandhaltungsrücklage | 100 €/Monat |

| Gesamtlaufzeit | 27 Jahre, 4 Monate |

| Gesamtkosten Baufinanzierung (inkl. Erwerbsnebenkosten) | 729.742,85 € |

Würden Sie die Eigentumswohnung kaufen, müssten sie insgesamt 729.742,85 € aufbringen. Diese Kosten vergleichen wir mit den Ausgaben für eine Mietwohnung. Dabei gehen wir von einer anfänglichen Kaltmiete von 1.231 € und einer jährlichen Mietsteigerung von 1 % aus.

| Kosten Miete | |

|---|---|

| Kaltmiete | 1.100 €/ Monat bzw. 13.200 € / Jahr |

Vergleichen Sie die Kosten miteinander und berücksichtigen dabei auch die jährliche Mietsteigerung, hätten Sie nach ungefähr 41 Jahre für die Mietwohnung genau so viel Geld ausgegeben wie für Ihre Eigentumswohnung. Danach haben Sie in Ihrer Eigentumswohnung aber nur mehr die Rücklagen für Reparaturen von 100 € im Monat zu tragen. Durch die jährliche Steigerung der Kaltmiete um 1 % ist diese hingegen bis zu diesem Zeitpunkt auf 1.832,79 €/Monat angestiegen.

Wenn man sich nur die Wohnkosten anschaut, lohnt es sich langfristig eine Immobilie zu kaufen. Insbesondere dann, wenn Sie planen, länger am selben Ort zu wohnen. Zudem können Sie die Kosten für Ihr Darlehen senken, indem Sie mehr Eigenkapital in die Baufinanzierung einbringen oder zu günstigen Zinsen finanzieren. Dadurch verkürzt sich die Zeit, in der sich Mieten eher lohnt als Kaufen. Gleichzeitig gilt aber auch: Schließen Sie eine teure Baufinanzierung ab oder ist die Immobilie überteuert, dauert es dementsprechend länger, bis sich der Immobilienkauf lohnt.

Lohnt sich mieten oder kaufen besser für den Vermögensaufbau?

Ein Haus galt lange als eine gute Möglichkeit, um Vermögen aufzubauen. Doch ist das immer noch aktuell? Was wäre, wenn man sein Geld statt in eine Immobilie in den Aktienmarkt oder eine andere Anlageklasse investiert? Was ist also langfristig besser, um Vermögen aufzubauen?

Im Folgenden vergleichen wir verschiedene Szenarien miteinander, um zu sehen, ob es sich für den Vermögensaufbau lohnt, in eine Immobilie zu investieren oder zu mieten und das übrige Geld zu investieren. Die Voraussetzungen:

| Kaufen | Mieten | |

|---|---|---|

| Eigenkapital | 48.000 € | 48.000 € |

| Kaufpreis Immobilie | 391.000 € | 0 € |

| Erwerbsnebenkosten | 48.000 € | 0 € |

| Instandhaltungsrücklage | 100 €/Monat | 0 € |

| Monatliche Rate | 1.981,07 € | 0 € |

| Kaltmiete | 0 € | 1.231 €/Monat |

| Wohnfläche | 100 m² | 100 m² |

| Zinssatz der Baufinanzierung | 4,08 % | 0 % |

In unserem Beispiel haben Sie jeweils ein Budget von 2.100 € für Wohnausgaben. Diese setzen sich in diesem Fall wie folgt zusammen.

Kaufen:

- Monatliche Darlehensrate = 1.981,07 €

- Monatliche Instandhaltungsrücklagen = 100 €

Mieten:

- Monatliche Miete = 1.231 €

- Monatliche Investitionen = 869 €

Wenn Sie in unserem Beispiel also eine Immobilie kaufen, verwenden Sie Ihr gesamtes Budget für den Immobilienkauf. Bei der Mietoption zahlen Sie 1.231 € für Ihre Miete und können die restlichen 869 € anlegen. Zusätzlich können Sie als Mieter auch Ihr vorhandenes Eigenkapital am Markt investieren und dafür Zinsen erhalten.

| Szenarien | Miete | Immobilienwert | Geldanlage | Lohnt sich für |

|---|---|---|---|---|

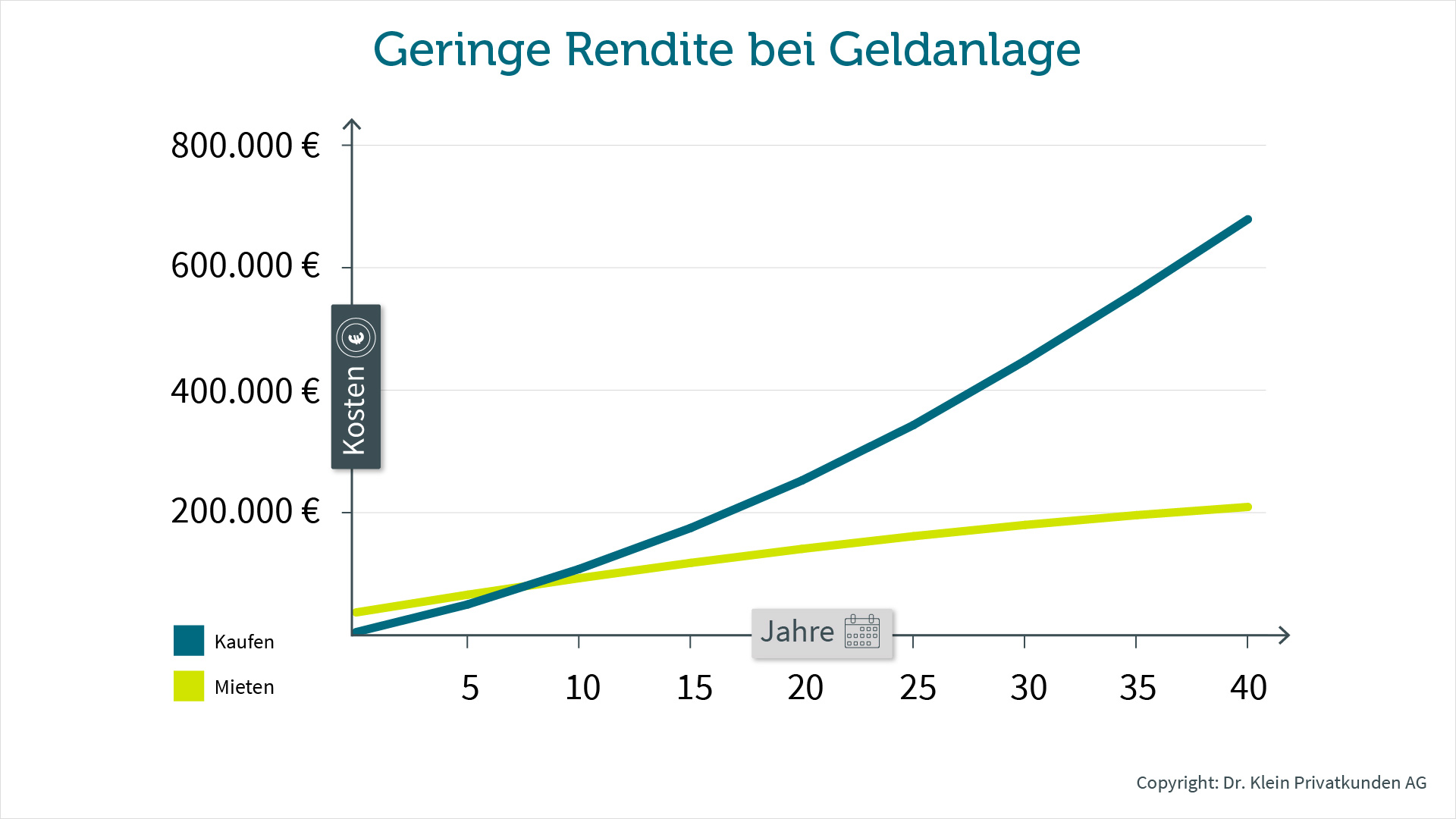

| 1. Moderate Steigerung | +1% /Jahr | +1% /Jahr | +1% /Jahr | Käufer |

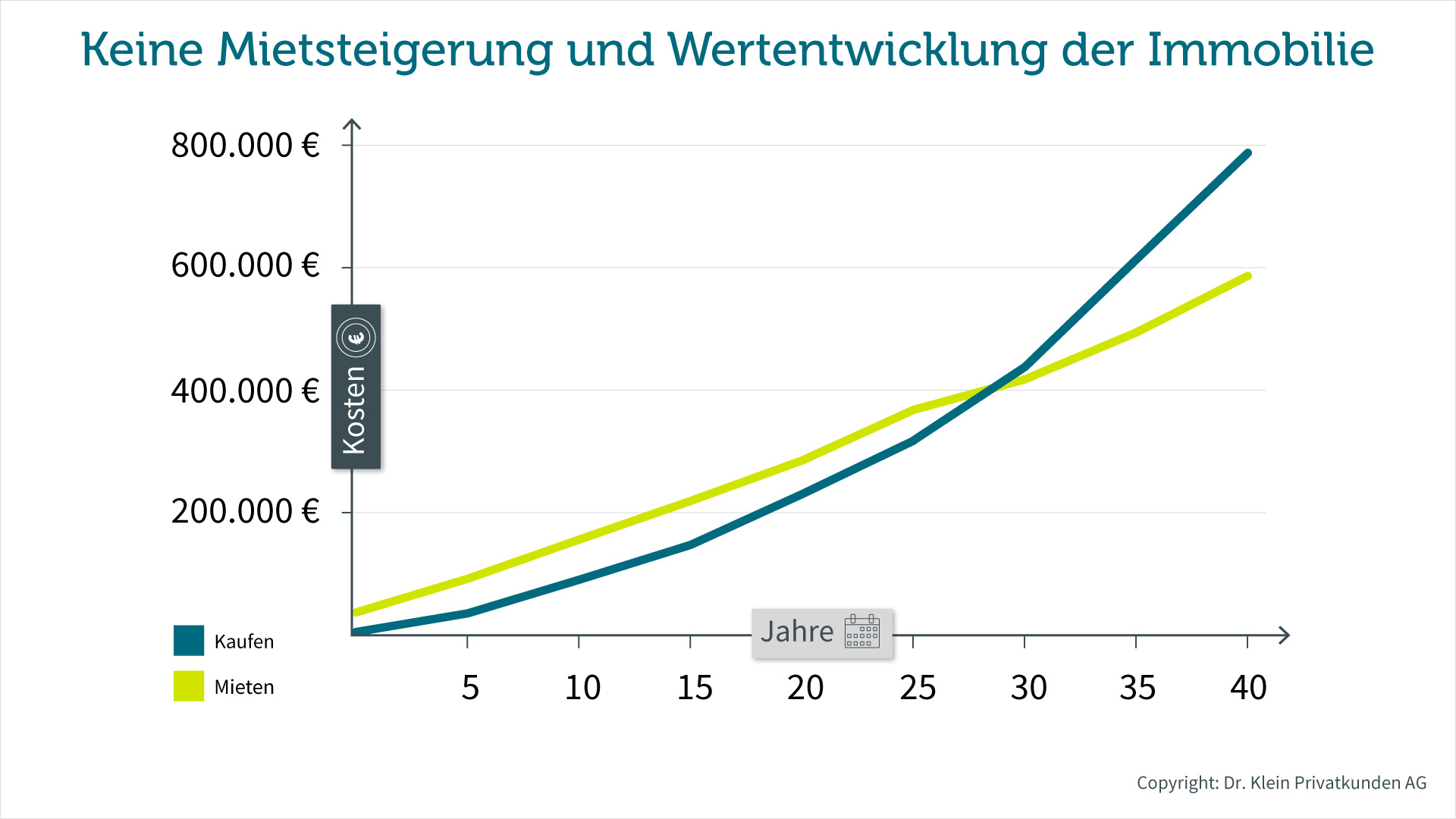

| 2. Keine Wertentwicklung Immobilie und keine Mietsteigerung | +0% /Jahr | +0% /Jahr | +1% /Jahr | Käufer |

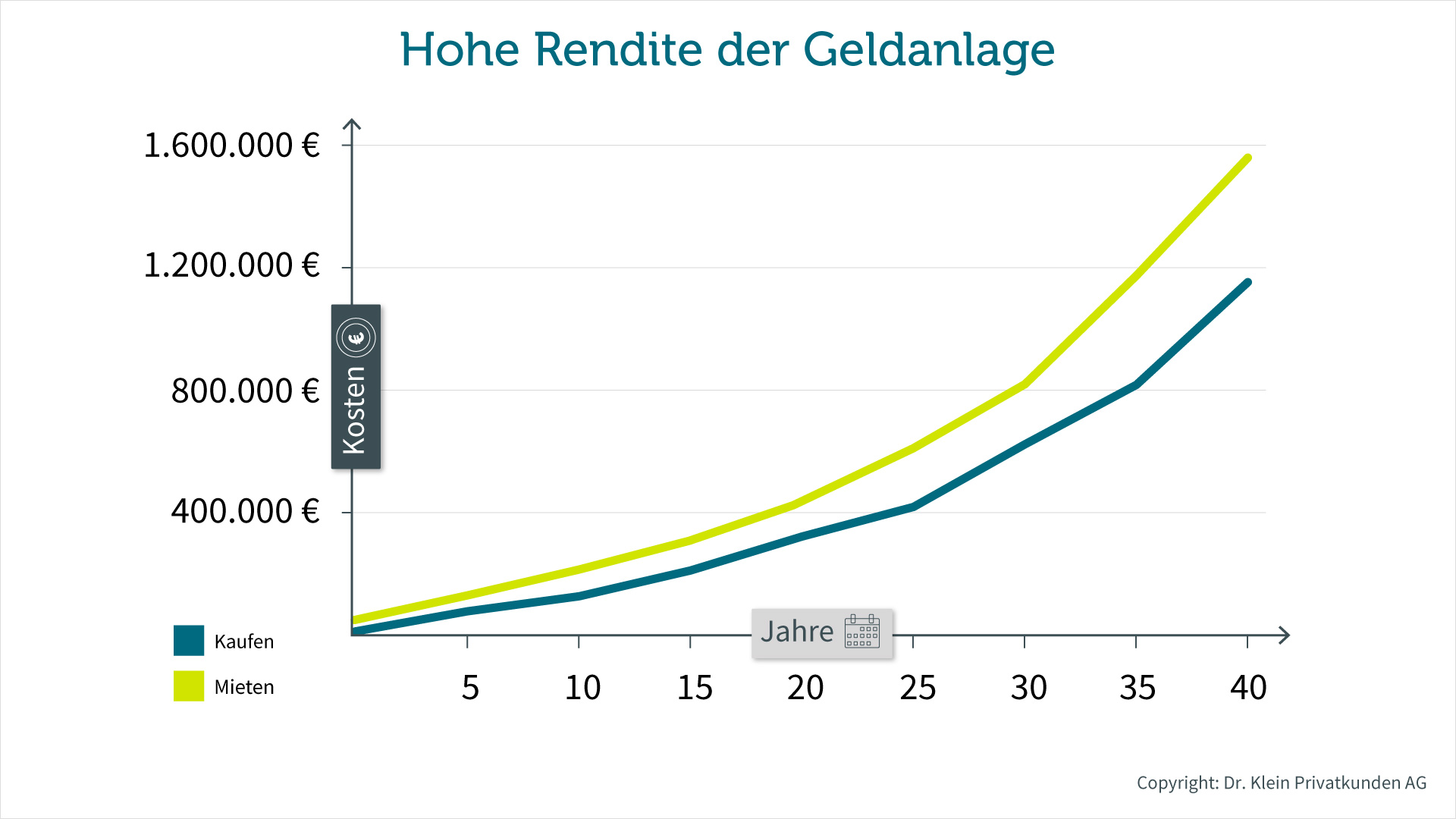

| 3. Hohe Rendite Geldanlage | +1% /Jahr | +1% /Jahr | +5% /Jahr | Mieter |

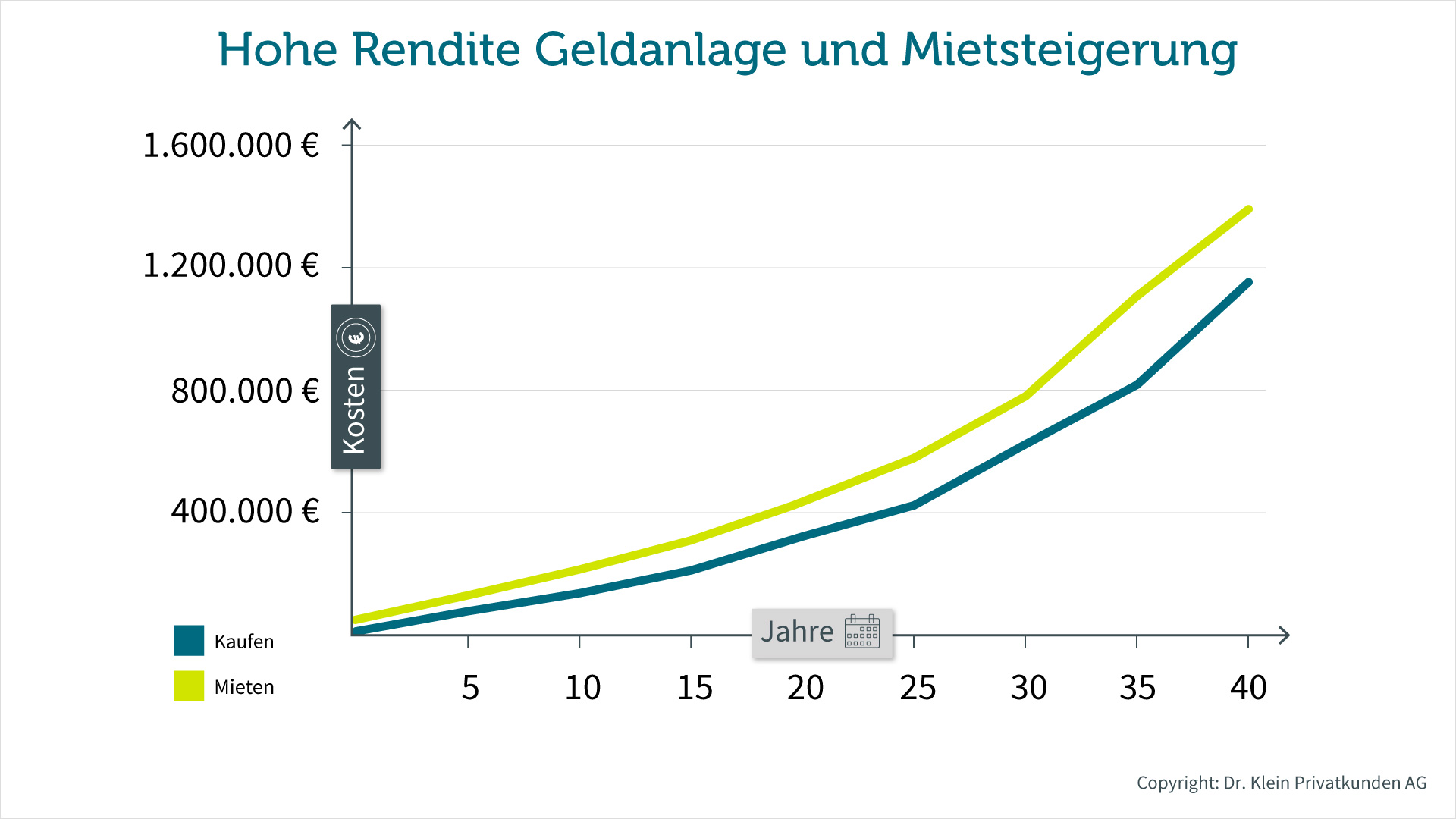

| 4. Hohe Rendite Geldanlage, hohe Mietsteigerung | +2% /Jahr | +1% /Jahr | +5% /Jahr | Mieter |

Im Folgenden vergleichen wir die 4 Szenarien, um zu klären, wann es sich für den Vermögensaufbau lohnt, eine Immobilie zu kaufen oder doch besser zu mieten:

Im ersten Fall steigen die Miete, der Wert der Immobilie und der Wert der Geldanlage jeweils um 1 % pro Jahr. Zunächst liegen Sie als Mieter vorne, da Sie noch über Ihr Eigenkapital verfügen und monatlich Geld investieren. Als Hauskäufer machen Sie zunächst Schulden und stecken Ihr komplettes Eigenkapital in die Baufinanzierung.

Doch bereits nach ungefähr 10 Jahren hat sich das Verhältnis gedreht. Durch die Mietsteigerung wird der Anteil, den Sie monatlich sparen können, immer kleiner und zehrt an Ihren Anlagenrenditen. Gleichzeitig bauen Sie mit jeder Ratenzahlung Vermögen auf und profitieren auch vom Wertzuwachs der Immobilie. Zusätzlich ist das Darlehen in unserem Beispiel nach ungefähr 27 Jahren abbezahlt. Sie könnten ab dann theoretisch Ihre bisherige Ratenhöhe komplett investieren und so noch mehr Vermögen aufbauen. Eine Immobilie als Renditeobjekt lohnt sich in diesem Szenario besonders, da sie schnell Wert generiert. Zusätzlich können Sie in diesem Fall von den anfallenden Mieteinnahmen profitieren.

In dieser Situation gehen wir davon aus, dass Sie in einer wenig attraktiven Lage wohnen. Dementsprechend steigen die Mieten und der Wert Ihrer Immobilie nicht. Hier profitieren Sie eher davon, als Mieter Ihr Geld anzulegen. Denn da es zu keiner Mietsteigerung kommt, reduzieren sich die Renditen aus der Geldanlage nicht. Gleichzeitig haben Sie als Käufer durch Ihre Immobilie keinen Wertgewinn.

Langfristig lohnt sich Kaufen aber auch in diesem Fall. Im Vergleich zu Fall 1 müssen Sie jedoch länger warten, bis Sie als Käufer mehr Vermögen aufgebaut haben. Zudem ist der Unterschied zum Vermögen des Mieters geringer.

Hier gehen wir davon aus, dass Sie Ihr Geld zum Beispiel in einen nicht gemanagte Aktienfonds, einem sogenannten ETF, investieren. Gerne wird dabei der MSCI World als sichere Geldanlage empfohlen, da er wegen seiner breiten Streuung an Aktien relativ risikoarm ist. Tatsächlich konnte dieser ETF in den vergangenen 30 Jahren eine durchschnittliche Rendite von ungefähr 8 % pro Jahr generieren.

In Fall 3 nehmen wir an, dass sich dieser positive Trend fortsetzt, gehen aber vorsichtig von einer durchschnittlichen Rendite von 5 % aus. Tatsächlich ist es in diesem Fall besser zu mieten, als zu kaufen. Denn wegen der guten Rendite der Geldanlage können Sie deutlich mehr Vermögen erwirtschaften als durch den Kauf einer Immobilie.

Trotzdem ist hier Vorsicht geboten. Die Kurse an den Börsen sind sehr schwankungsanfällig. Es ist also nicht garantiert, dass Investitionen in Wertpapiere oder Fonds auch die erhofften Gewinne ausschütten. Informieren Sie sich deshalb vorab über verschiedene Anlagestrategien und ziehen Sie einen Anlageberater zurate.

In diesem Fall gehen wir davon aus, dass Sie als Mieter hohe Gewinne aus Ihrer Geldanlage erwirtschaften. Gleichzeitig steigt aber die Miete ebenfalls stark an. Das kann zum Beispiel der Fall sein, wenn Sie eine Wohnung in einer beliebten Metropolregion mieten. In diesem Beispiel können Sie als Mieter zunächst mehr Vermögen aufbauen. Langfristig reduzieren die hohen Mietkosten zwar Ihre Gewinne. Gleichzeitig drücken die erhöhten Bauzinsen die Vermögensbildung beim Hauskauf, sodass Sie als Mieter in diesem Fall dennoch die Nase vorne haben.

Am Beispiel zeigt sich aber auch, dass beide Kurven nahe beieinander liegen. Erwirtschaften Sie also weniger als 5 % Rendite oder ist Ihre Miete teurer als unsere Ausgangsmiete, kann sich das Verhältnis wieder ändern.

Beobachten Sie, wie sich die Immobilienpreise und Mieten in Ihrer Region entwickeln. Ebenso wichtig ist der Blick auf die künftige Wohnungsmarktsituation und die Bevölkerungsentwicklung. Diese Punkte haben einen wesentlichen Einfluss darauf, wie sich der Wert einer Immobilie beziehungsweise die Mieten entwickeln.

Wann lohnt es sich zu mieten oder zu kaufen?

In unserem Beispiel lohnt es sich in den meisten Fällen eine Immobilie für den Vermögensaufbau zu kaufen. Dafür müssen aber folgende Rahmenbedingungen gegeben sein:

- Das Kauf-Mietverhältnis liegt nicht über 25. Die Immobilie ist also nicht überteuert.

- Sie investieren nicht in eine renditestarke Geldanlage.

- Sie wollen einen langen Zeitraum berücksichtigen.

- Die Mieten steigen weiter an.

Mieten lohnt sich dementsprechend, wenn folgende Voraussetzungen gegeben sind:

- Der Kaufpreis der Immobilie ist überteuert.

- Sie können regelmäßig und über einen langen Zeitraum Geld in ein renditestarkes Produkt investieren.

- Die Mieten steigen nur leicht an bzw. Ihre Miete ist relativ günstig.

Der Einfachheit halber haben wir in unserem Beispiel nur die Parameter Miete, Geldanlage und Immobilienwert berücksichtigt. Aber auch die Höhe des Eigenkapitals oder der Zinsen können die Kosten für eine Baufinanzierung und somit die Gesamtrechnung beeinflussen. Zu guter Letzt sollten Sie auch Ihre eigene Lebenssituation berücksichtigen. Denn ob Sie eine Immobilie kaufen oder mieten ist auch immer eine Frage des eigenen Lebensstils. Überlegen Sie sich also, welche Wohnform am besten zu Ihnen passt.