Immobilienmarkt 2026: jetzt kaufen oder doch lieber warten?

- Dr. Klein erwartet in 2026 keinen bundesweiten Einbruch bei den Immobilienpreisen.

- Das wahrscheinlichste Szenario für 2026 lautet: Die Bauzinsen und die Immobilienpreise steigen leicht.

- Im Immobilienmarkt gibt es je nach Lage einen Spielraum für Preisverhandlungen nach unten.

- Unsere Empfehlung lautet: Passt die Immobilie, ist die Finanzierung solide und nachhaltig, dann schlagen Sie jetzt zu.

- Sprechen Sie uns an, um Ihre Finanzierung bestmöglich an die Zinswende anzupassen und nachhaltig zu gestalten.

Wie entwickeln sich die Immobilienpreise 2026?

„Ich gehe für 2026 von einer durchschnittlichen Steigerung von ungefähr 3 % bei den Immobilienpreisen aus. Das Angebot in Deutschland bleibt sehr gering und es gibt keine Anzeichen, dass die Nachfrage nachlässt“, schätzt Michael Neumann – Mitglied im Expertenrat von Dr. Klein. Das ist ein Gremium, in dem sich regelmäßig Spezialisten von Dr. Klein treffen, um sich über aktuelle Trends im Baufinanzierungsmarkt auszutauschen. Dazu gehört auch der Ausblick auf die mittelfristige Preisentwicklung.

Der Hintergrund: In den vergangenen Monaten hat die Nachfrage nach Immobilien wieder zugenommen. Möglich gemacht hat das eine Kombination aus stabilen Bauzinsen, steigenden Einkommen und einer moderaten Inflation. Gleichzeitig bleibt der Wohnungsbau weiterhin hinter den Erwartungen zurück, sodass sich das Angebot weiterhin in Grenzen hält.

Aber es gibt auch einen positiven Ausblick für das Jahr 2026. „Wir haben dieses Jahr gesehen, dass es einen leichten Aufwärtstrend bei den Baugenehmigungen für Einfamilienhäuser gibt. Auch innerhalb der Baubranche sind mehr und mehr Unternehmen positiver gestimmt. Für 2026 gehe ich deshalb davon aus, dass wir erstmals wieder einen leichten Anstieg der Bauaktivität bei Einfamilienhäusern sehen werden“, so Neumann.

Wie entwickeln sich die Zinsen?

Die langfristige Bauzinsentwicklung zeigt: Die Bauzinsen sind seit Anfang 2022 stark gestiegen. In 2024 und bis Ende Februar 2025 bewegten sie sich im Großen und Ganzen eher seitwärts. Dagegen sind die aktuellen Bauzinsen im März 2025 regelrecht explodiert, also gestiegen. Seit Sommer 2025 gab es dagegen keine großen Ausschläge mehr - weder nach oben noch nach unten.

Aktuell können wir Ihnen beispielsweise einen effektiven Topzins ab 3,35 % anbieten: für eine Immobilie mit einem Beleihungswert von 432.000 €, einem Darlehen in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer anfänglichen Tilgung von 2 % (Repräsentatives Beispiel / Stand: 02.03.2026). In diesem Musterfall liegt die Monatsrate bei 1.540 €. Für das erste Halbjahr 2026 erwartet der Dr. Klein Expertenrat stabile bis leicht steigende Bauzinsen.

Neben den Immobilienpreisen sind auch die Zinsen ein wichtiger Faktor, den Sie bei der Frage „Jetzt kaufen oder lieber warten“ berücksichtigen müssen. Wie sich die aktuellen Zinsen entwickeln, können Sie auch in unseren monatlich erscheinenden Zinskommentar nachlesen.

Die Sollzinsbindung gibt vor, wie lange Sie sich den aktuellen Zinssatz für das eigene Darlehen sichern. Sie zahlen in diesem Zeitraum den festgelegten Zins, egal ob die Bauzinsen in diesem Zeitraum steigen oder fallen. Sind die Zinsen also niedrig, sollten Sie sich eine möglichst lange Zinsbindung sichern. Sind Sie hingegen hoch und könnten eher sinken, lohnt es sich, eine kürzere Zinsbindung abzuschließen und dann später zu einem günstigeren Zinssatz weiter zu finanzieren.

Beispielrechnung: Jetzt kaufen oder lieber warten?

Viele Menschen warten aktuell ab, dass durch die steigenden Zinsen die Immobilienpreise wieder sinken. Denn durch die höheren Zinsen werden Darlehen teurer, was wiederum bedeutet, dass weniger Menschen sich ein Darlehen leisten können und somit die Nachfrage nach Immobilien sinkt. Die theoretische Folge: Die Immobilienpreise sinken.

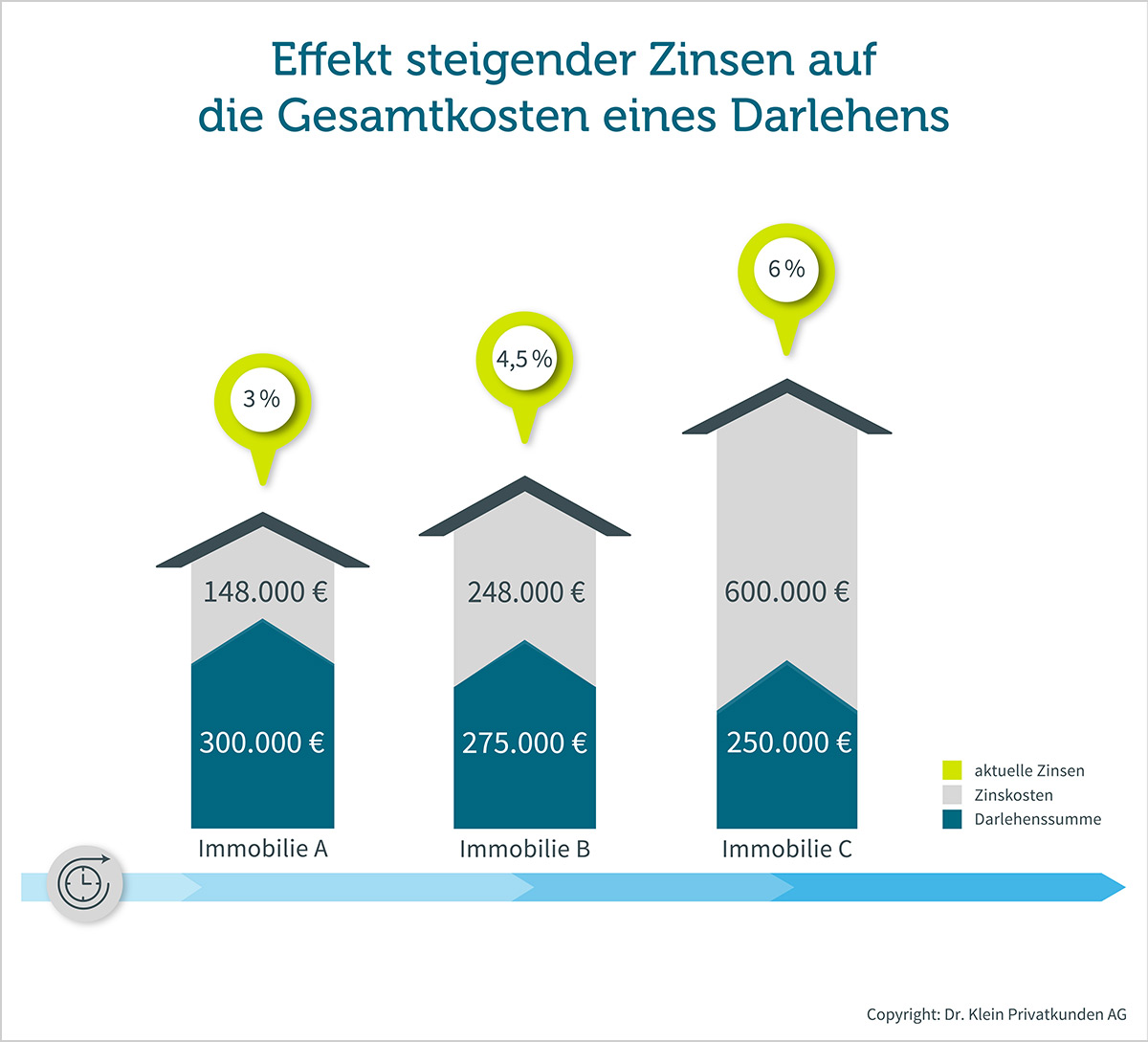

Die Frage ist also, ob es sinnvoll ist, auf niedrigere Preise zu warten und dafür eventuell höhere Zinsen in Kauf zu nehmen oder jetzt zu kaufen und dafür auf steigende Zinsen zu verzichten. Um diese Entscheidung besser nachvollziehen zu können, finden Sie unten eine Gegenüberstellung verschiedener Szenarien. Dabei starten wir mit einer Immobilie, für die Sie ein Darlehen von 300.000 € aufnehmen müssen und dafür 3 % Zinsen zahlen. In der Folge schauen wir uns an, was passieren würde, wenn Sie abwarten und die Immobilie zu einem günstigeren Preis, aber höheren Zinsen kaufen. Zudem gehen wir im Beispiel davon aus, dass Sie in allen drei Szenarien ein Budget von 1.300 € für die monatliche Ratenzahlung haben.

| Immobilie A | Immobilie B | Immobilie C | |

|---|---|---|---|

| Darlehenssumme | 300.000 € | 275.000 € | 250.000 € |

| Monatliche Tilgung | 1.300 € | 1.300 € | 1.300 € |

| Sollzinsbindung | 10 Jahre | 10 Jahre | 10 Jahre |

| Zinssatz | 3,04 % | 4,59 % | 6,17 % |

| Zinszahlung nach Zinsbindung | 79.142,19 € | 115.365,47 € | 156.000,00 € |

| Restschuld nach Zinsbindung | 223.142,19 € | 234.365,47 € | 241.806,07 € |

| Gesamtlaufzeit der Baufinanzierung | 28 Jahre 9 Monate | 35 Jahre 2 Monate | 54 Jahre 6 Monate |

| Gesamtkosten Baufinanzierung (Tilgung + Zinsen) | 447.863,88 € | 547.487,81 € | 849.222,22 € |

| Anteil Zinskosten an Gesamtkosten | 147.863,88 € | 272.487,81 € | 599.222,22 € |

Das Beispiel zeigt, wie sich die Sollzinsen auf die Gesamtkosten auswirken. Dabei wird deutlich, dass die niedrigeren Immobilienpreise die Kosten für die höheren Zinsen nicht ausgleichen können. Bei Immobilie C müssen Sie zwar 50.000 € weniger Schulden aufnehmen als bei Immobilie A. Insgesamt ist die Baufinanzierung wegen der höheren Zinsen aber fast 401.358,34 € teurer. Oder anders ausgedrückt: Bei Immobilie A betragen die Kosten für die Sollzinsen fast 50 % der Darlehenssumme, bei Immobilie C sind es fast 200 % der Darlehenssumme.

Steigen die Zinsen also um ein paar Prozentpunkte, müssen die Immobilienpreise im Gegenzug um mehrere 10.000 € fallen, um den Preisanstieg beim Darlehen auszugleichen. Zudem ist zu beachten, dass höhere Zinsen auch eine höhere monatliche Rate mit sich bringen. In unserem Beispiel sind es ungefähr 460 € mehr, die Sie für Immobilie C im Vergleich zu Immobilie A zahlen müssen.

Entscheidungshilfen: Soll ich jetzt die Immobilie kaufen?

Die Antwort auf die Frage, ob Sie jetzt kaufen oder warten sollen, können wir Ihnen nicht abnehmen, aber wir können Ihnen ein paar Ratschläge geben, um die Entscheidung für Sie zu erleichtern. Denn jede Baufinanzierung ist anders. Deshalb kommt es darauf an, was Ihnen wichtig ist. Wollen Sie einen möglichst niedrigen Sollzins? Hoffen Sie auf ein Schnäppchen am Immobilienmarkt? Wollen Sie eine möglichst niedrige Monatsrate? Wollen Sie das Haus schnell abzahlen?

Wir wollen keinesfalls, dass Sie sich finanziell etwas zumuten, das Sie gar nicht tragen können. Gleichzeitig möchten wir nicht, dass Sie sich die Chance auf ein Eigenheim entgehen lassen. Wir können Ihnen aber 3 Entscheidungshilfen geben, damit Sie keinen Fehler bei der Baufinanzierung begehen.

1. Wie viel darf Ihre Immobilie kosten?

Machen Sie sich zunächst einen Überblick über Ihr Budget. So haben Sie eine Vorstellung, wie viel Geld Sie für eine Immobilie ausgeben können und ob es sinnvoll ist, jetzt zu kaufen oder zu warten. Nutzen Sie dazu auch unseren Budgetrechner. Damit erfahren Sie sofort, wie viel Geld Sie sich von der Bank leihen können.

Ihre Wunschimmobilie sollte also zu ihrem Budget passen. Beachten Sie dabei, dass zusätzlich zu den Kaufkosten auch Nebenkosten sowie Modernisierungskosten auf Sie zukommen können. Zu den Nebenkosten gehören:

Die Nebenkosten betragen zwischen 10-15 % der Kaufkosten. Diese müssen Sie oft aus eigenen Mitteln bezahlen. Planen Sie diese Kosten deshalb in Ihr Budget mit ein.

Wenn es sich bei Ihrem Traumhaus um ein altes Haus handelt, kann ein Gutachter oder ein versierter Handwerkermeister klären, welche Modernisierungen vorgenommen werden müssen und wie viel diese voraussichtlich kosten. Ohnehin ist es bei älteren Bestandsimmobilien immer ratsam, Fachexpertise bei der Besichtigung dabei zu haben.

Unsere Spezialisten für Baufinanzierung helfen Ihnen gerne dabei, Ihr Budget zu berechnen. So können Sie erkennen, ob Sie sich jetzt eine Immobilie kaufen können oder doch etwas warten sollten, um zum Beispiel mehr Eigenkapital anzusparen.

2. Wie viel Eigenkapital haben Sie?

Je mehr Eigenkapital Sie haben und je mehr Sie davon in Ihre Baufinanzierung einbringen, umso besser. Wie bereits oben erwähnt, sollten Sie mindestens die Kaufnebenkosten aus eigener Tasche zahlen können.

Durch viel Eigenkapital müssen Sie weniger Fremdkapital, also Darlehen von der Bank, aufnehmen. Das bedeutet wiederum, dass Sie nicht zu hoch verschuldet sind, eine niedrigere Rate zahlen, einen besseren Zinssatz bekommen und womöglich relativ zügig wieder schuldenfrei werden. In der Tabelle zeigen wir Ihnen, wie sich Eigenkapital auf Ihre Baufinanzierung auswirken kann. Wir vergleichen dabei eine Baufinanzierung einmal mit und einmal ohne Eigenkapital (jeweils Tilgung 2 % und 15 Jahre Sollzinsbindung)

| Darlehen A | Darlehen B | |

|---|---|---|

| Kaufpreis | 300.000 € | 300.000 € |

| Darlehenssumme | 250.000 € | 300.000 € |

| Sollzinsbindung | 15 Jahre | 15 Jahre |

| Anfängliche Tilgung | 2 % | 2 % |

| Effektiver Jahreszins | 4,17 % | 4,55 % |

| Monatliche Rate | 1.264,58 % | 1.607,50 % |

| Restschuld nach Sollzinsbindung | 147.638,02 % | 173.498,57 % |

Wie das Beispiel zeigt, machen bereits 50.000 € Eigenkapital einen großen Unterschied. Ohne Eigenkapital müssen Sie einen höheren Zinssatz zahlen und somit eine höhere monatliche Rate. In unserem Beispiel sind es rund 400 €, die Sie monatlich mehr für das Darlehen zahlen müssen.

Am Ende der Sollzinsbindung haben Sie ohne Eigenkapital zudem eine höhere Restschuld. Dafür müssen Sie eine Anschlussfinanzierung abschließen, zu einem bis dahin eventuell gestiegenen Zinssatz. Je geringer somit Ihre Restschuld am Ende der Sollzinsbindung ist, desto weniger müssen Sie sich für die Anschlussfinanzierung leihen.

Haben Sie aktuell keinerlei Eigenkapital, ist es eher ratsam, zu warten und in den kommenden Jahren Eigenkapital anzusparen. Haben Sie hingegen die nötigen finanziellen Mittel bereits auf der hohen Kante, spricht nichts dagegen, sich zeitnah ernsthaft mit einem Hauskauf zu befassen. So betont Thorsten Lange, Analyst der DZ Bank: „Für eigenkapitalstarke Käufer bietet das Marktumfeld Chancen“.

3. Sind Sie mit der Finanzierung bis zur Rente durch?

Ein weiterer und überaus wichtiger Entscheidungsgrund bei der Frage „jetzt kaufen oder warten“ ist Ihr Alter. Sind Sie bis zum Renteneintritt mit der Ratenzahlung für Ihr Haus durch, starten Sie finanziell sorgloser in den Ruhestand.

Sind Sie bereits Best-Ager und denken über eine Baufinanzierung über 50 nach und haben Sie genügend Eigenkapital, ist jetzt vermutlich der richtige Zeitpunkt für Sie. Je älter Sie sind, umso wichtiger ist ein großer Anteil Eigenkapital. Denn dadurch verringern sich die benötigte Kreditsumme und somit auch die Verschuldung. Sind Sie hingegen vielleicht Ende 20 und haben keine Ersparnisse, sollten und können Sie sich noch etwas Zeit lassen.

Jetzt kaufen oder warten: Fazit

Sollen Sie also jetzt kaufen oder warten? Wenn Sie schon länger nach einer Immobilie suchen und das nötige Eigenkapital haben, spricht nichts gegen einen Immobilienkauf 2026. Denn die Zinsen werden sich in naher Zukunft seitwärts bewegen und bei den Immobilienpreisen wird es flächendeckend nicht zu einem Preisverfall kommen. Achten Sie bei der Finanzierung zudem auf eine lange Sollzinsbindung, um sich die historisch noch niedrigen Zinsen zu sichern. Dadurch schützen Sie sich vor zukünftigen Zinsanstiegen und bringen mehr Planbarkeit und Stabilität in Ihre Baufinanzierung.

Wenn Sie zudem flexibel bei der Standortwahl und handwerklich begabt sind, können Bestandsimmobilien im ländlichen Raum oder mit einem gewissen Sanierungsaufwand für Sie interessant werden. Wegen der gestiegenen Zinsen ist die Nachfrage für solche Immobilien gesunken und die Preise dafür stark zurückgegangen.