Kreditsumme bei Baufinanzierungen sinkt

Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) April 2023

Lübeck, 23. Mai 2023. Anhand des Dr. Klein Trendindikators Baufinanzierung (DTB) berichtet Michael Neumann, Vorstandsvorsitzender der Dr. Klein Privatkunden AG, über aktuelle Entwicklungen bei Baufinanzierungen in Deutschland.

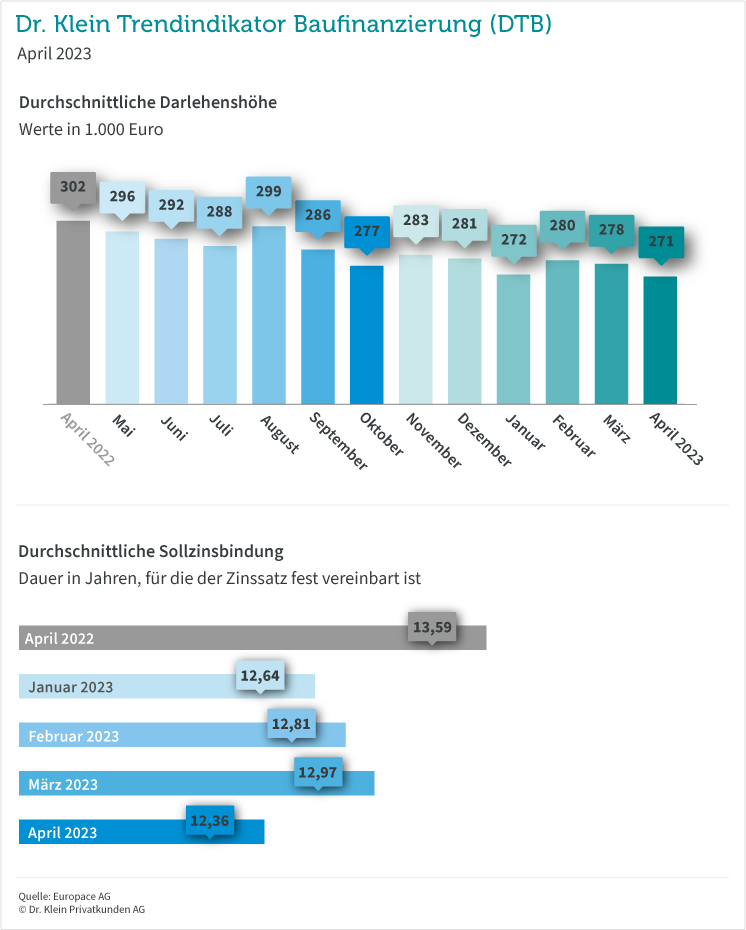

Darlehenssumme rückläufig

Das Zinsniveau ist im historischen Vergleich momentan zwar nicht besonders hoch, aber eine Immobilienfinanzierung ist teurer als in den letzten Jahren. In vielen Fällen schrumpft damit der maximal mögliche Kreditrahmen und Kaufinteressenten müssen sich nach günstigeren Immobilien umsehen als zu Zeiten der extrem niedrigen Zinsen. Im April sinkt die durchschnittliche Darlehenshöhe für Baukredite: Sie beträgt nur noch 271.000 Euro – die geringste Summe seit rund drei Jahren. Ende 2021 nahmen Käufer und Bauherren noch fast 50.000 Euro mehr für ihre Immobilie auf (319.000 Euro).

Monatsrate etwas niedriger

Mit höheren Finanzierungszinsen sind auch höhere Monatsraten verbunden. Aktuell pendelt sich die Standardrate, ermittelt für eine Finanzierung von 300.000 Euro mit 10 Jahren Zinsbindung, 2 Prozent Tilgung und 80 Prozent Beleihungsauslauf, um 1.500 Euro ein. Im Vergleich zum März haben die Zinsen im April – unter anderem in Folge der Bankenkrise in den USA – etwas nachgegeben und die monatliche Kreditrate ist von 1.503 Euro auf 1.495 Euro leicht gesunken. Dennoch bleibt das Niveau oben: Die Standardrate ist aktuell ungefähr doppelt so hoch wie Ende 2020 und Anfang 2021. Bei der Frage, wie hoch die Rate sein darf, gilt nach wie vor, dass nicht mehr als ein Drittel des Nettohaushaltseinkommens für die Rückzahlung des Kredits aufgewendet werden sollte. Je nach individuellen Rahmenbedingungen kann dies auch variieren.

Beleihungsauslauf steigt an

Der durchschnittliche Beleihungsauslauf nimmt im April leicht zu: Der Anteil des Darlehens im Verhältnis zum Beleihungswert der Immobilie beträgt aktuell 83,07 Prozent. Der Beleihungswert entspricht nicht unbedingt dem Kaufpreis, Banken berechnen oft noch einen Sicherheitsabschlag. Ein niedriger Beleihungsauslauf, also ein geringer fremdfinanzierter Anteil, wirkt sich positiv auf den individuellen Zinssatz aus, da damit das Finanzierungsrisiko für die Bank abnimmt. Neben eigenem Kapital können auch KfW-Darlehen oder Programme von Landesbanken, die nachrangig im Grundbuch eingetragen werden, den Beleihungsauslauf drücken. Denn zum Teil betrachten Banken diese Nachrangdarlehen als Eigenkapitalersatz und bieten günstigere Konditionen für die Hauptfinanzierung an.

Tilgung unter 2 Prozent

Der Wunsch nach den eigenen vier Wänden trifft derzeit auf einen Immobilienmarkt, der wieder mehr Spielraum zulässt: Die Zurückhaltung potenzieller Käufer in den vergangenen Monaten – aufgrund gestiegener Bauzinsen und anhaltender Inflation – führt inzwischen zu einem größeren Angebot auf dem Markt. Folglich sind Verkäufer vermehrt zu Preisverhandlungen bereit, woraus sich Chancen für Käufer ergeben können. Um dann im Rahmen einer Baufinanzierung die Monatsrate erschwinglich zu gestalten, nutzen viele Darlehensnehmer eine niedrige Tilgung. Sie beträgt im April 1,89 Prozent und ist im Vergleich zum Vormonat unverändert. Damit liegt die anfängliche Tilgungsrate inzwischen seit einem halben Jahr unter 2 Prozent.

Zinsbindung sinkt

Im April legen sich Darlehensnehmer weniger lang auf ihren Zins fest als im März: Die durchschnittliche Zinsbindung beträgt zwölf Jahre und vier Monate und ist damit acht Monate kürzer als im Vormonat. Mit einer geringeren Laufzeit lässt sich der Zins oft positiv beeinflussen – er ist in der Regel niedriger als bei langen Festschreibungen. Dennoch zeigt die durchschnittliche Zinsbindung, dass Immobilienkäufer nach wie vor auf Planungssicherheit setzen und sich Zeit für die Tilgung ihres Darlehens nehmen. Und sich Flexibilität verschaffen: Zehn Jahre nach Vollauszahlung des Darlehens können sie kündigen, wenn das Zinsniveau dann günstiger ist.

Kaum Nachfrage nach Forward-Darlehen

Die Nachfrage nach Forward-Darlehen sinkt im April erneut: Sie liegt bei 3,03 Prozent und fällt damit den dritten Monat in Folge. Mit einem Forward-Darlehen und einem Zinsaufschlag sichern sich Anschlussfinanzierer die aktuellen Konditionen für bis zu fünfeinhalb Jahre im Voraus – sie schließen sozusagen eine Wette gegen die Zinsentwicklung ab. Besonders sicherheitsorientierte Eigentümer profitieren davon, weil damit schon jetzt die Monatsraten bis weit in die Zukunft feststehen. Wenn keine größeren Zinsanstiege erwartet werden und die Zinsen sich wie zurzeit eher seitwärts bewegen, warten Kreditnehmer tendenziell eher ab und behalten den Markt für ihre Anschlussfinanzierung im Blick.

Die Förderprogramme der Kreditanstalt für Wiederaufbau (KfW) werden hingegen wieder mehr in Anspruch genommen als noch in den Vormonaten: Mit 6,18 Prozent ist ihr Anteil am Gesamtvolumen zwar nach wie vor gering, beträgt jedoch erstmals seit knapp zwei Jahren wieder mehr als 6 Prozent.

Pressekontakte

E-Mail: presse@drklein.de

Telefon: 0451 14089676

Gern nehmen wir Sie in unseren Presseverteiler auf. Senden Sie uns dazu einfach eine E-Mail.

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählen die Darlehenssumme, die durchschnittliche Rate, der Tilgungssatz, der Beleihungsauslauf, die Dauer der Zinsbindung und quartalsweise die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 300.000 Euro monatlich kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate einen Vergleich der tatsächlichen Kosten für die Finanzierung einer Immobilie. Alle Daten beruhen auf den abgeschlossenen Finanzierungsvorgängen auf der Europace Plattform. Europace ist die führende Transaktionsplattform für Immobilienfinanzierungen und Bausparprodukte in Deutschland. Das Unternehmen deckt über 20 Prozent des Immobilienfinanzierungsmarktes ab. Entsprechend umfangreich ist die zugrundeliegende Datenbasis.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 600 Beraterinnen und Beratern in deutschlandweit rund 240 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialistinnen und Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit.

Dr. Klein arbeitet mit rund 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kundinnen und Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür erhält das Unternehmen immer wieder Auszeichnungen, zuletzt zum zwölften Mal in Folge beim „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des technologiebasierten Finanzdienstleisters Hypoport SE, dessen Aktien an der Deutschen Börse im Prime Standard gelistet und seit 2015 im Auswahlindex SDAX oder MDAX vertreten sind.