Teure Baufinanzierungen: So finanzieren die Deutschen jetzt ihr Eigenheim

Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) Mai 2022

Lübeck, 15. Juni 2022. Anhand des Dr. Klein Trendindikators Baufinanzierung (DTB) berichtet Michael Neumann, Vorstandsvorsitzender der Dr. Klein Privatkunden AG, über aktuelle Entwicklungen bei Baufinanzierungen in Deutschland.

Niedrigere Tilgungen, bessere Beleihungsausläufe

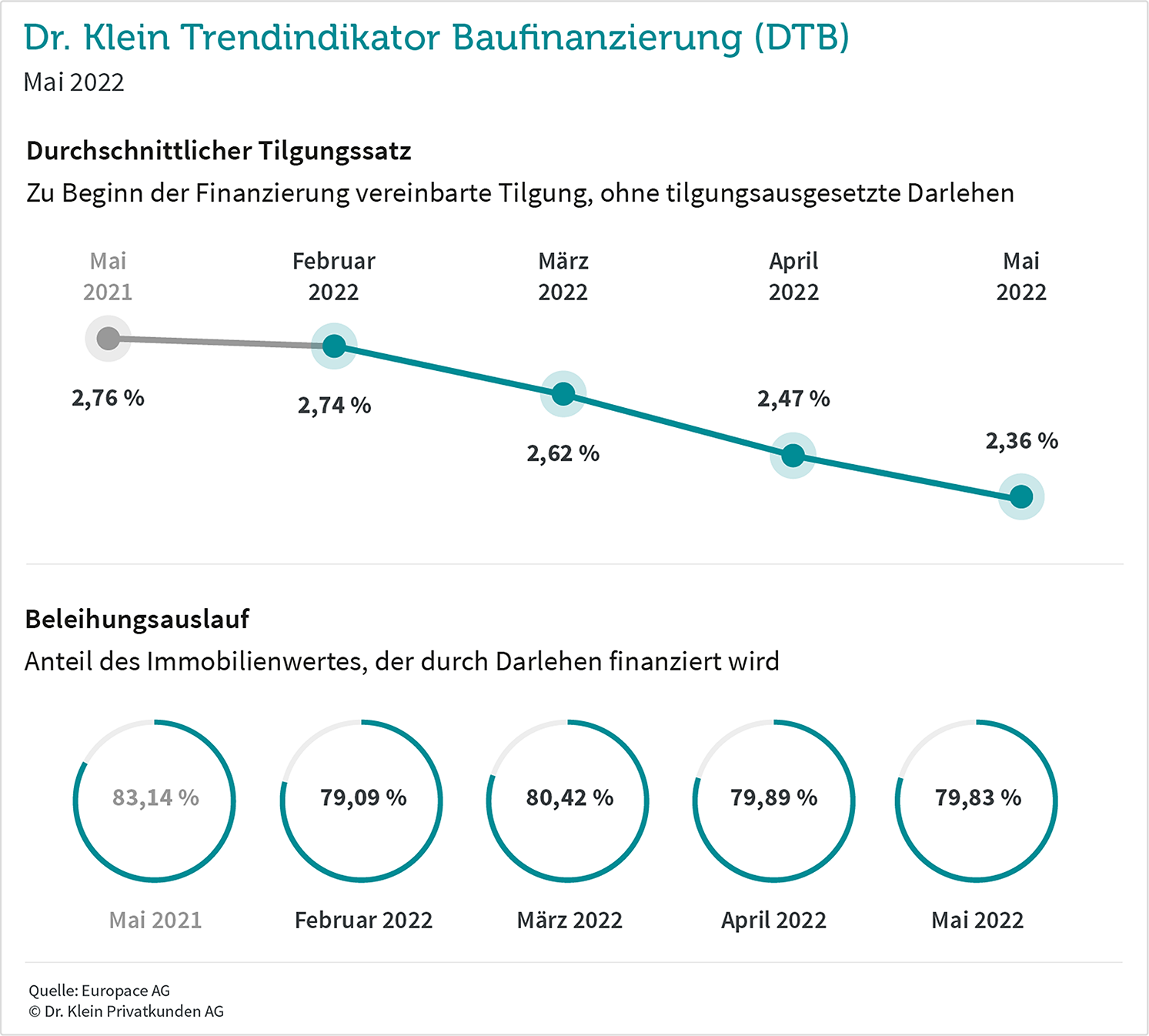

Alles neu macht der Mai? Bei Baufinanzierungen gilt das nur bedingt, sie verteuern sich weiter. Das wiederum hat aber Einfluss auf die Art und Weise, wie Kreditnehmer ihre Finanzierung aufstellen. Der durchschnittliche Tilgungssatz, mit dem Erst- und Anschlussfinanzierer in ihre Finanzierung starten, sinkt im Mai auf 2,36 Prozent und ist damit so niedrig wie seit Anfang 2014 nicht mehr. Der Tilgungssatz ist eine Schraube, an der man drehen kann, um die monatliche Rate zu reduzieren – allerdings ist hier Vorsicht geboten: Denn je niedriger die Tilgung ist, desto länger dauert es, bis das Darlehen zurückgezahlt ist. Grundsätzlich gilt: Die anfängliche Tilgung sollte zwischen zwei und drei Prozent betragen – und je höher, desto besser.

Der Beleihungsauslauf sinkt auf 79,83 Prozent. Der Beleihungsauslauf ist der fremdfinanzierte Teil am Beleihungswert der Immobilie. Dieser ist aufgrund von Sicherheitsabschlägen seitens der Bank nicht identisch mit dem Kaufpreis. Je niedriger der Beleihungswert ist, desto mehr Eigenkapital steckt in der Finanzierung der Immobilie – und desto günstiger ist der Zinssatz, den Banken anbieten. Es lohnt sich daher, auch im familiären Umfeld nach Unterstützung zu fragen – zum Beispiel in Form eins privaten Darlehens oder eines vorzeitigen Erbes. So können Darlehensnehmer die Konditionen ihrer Finanzierung verbessern.

Hohe Standardrate, kleinere Darlehenssummen

Wie teuer es geworden ist, sich Geld von der Bank zu leihen, zeigt die Standardrate. Sie macht Zinsänderungen vergleichbar anhand einer Musterfinanzierung eines Darlehens über 300.000 Euro mit zwei Prozent Tilgung, 80 Prozent Beleihungsauslauf und zehn Jahren Zinsbindung. Im Mai steigt sie auf 1.190 Euro. Zum Vergleich: Vor einem Jahr waren es noch 793 Euro.

Gleichzeitig sinkt die durchschnittliche Darlehenssumme. Darlehensnehmer leihen sich derweil weniger Geld von der Bank, durchschnittlich 296.000 Euro. Vor einem Jahr waren es noch 303.000 Euro. Viele Käufer machen aufgrund des höheren Zinsniveaus mittlerweile Abstriche in Bezug auf die Lage oder auch die Größe der Immobilie, da höhere Zinsen die Finanzierung großer Kreditsummen erschweren.

Kürzere Zinsbindungen, Nachfrage nach Forward-Darlehen geht leicht zurück

Im Mai sichern sich Erst- und Anschlussfinanzierer die Zinsen für durchschnittlich 13 Jahre und rund vier Monate. Seit Beginn des Jahres ist die durchschnittliche Zinsbindung leicht gesunken, aktuell ist sie jedoch gleichauf mit dem Mittel des Vorjahres. Gegen einen Zinsaufschlag können sich Darlehensnehmer eine lange Zinsgarantie und damit Sicherheit und Planbarkeit erkaufen. Verpflichtet sind sie aber grundsätzlich nicht, die Zinsbindung auszuschöpfen. Denn nach zehn Jahren können sie von ihrem gesetzlichen Sonderkündigungsrecht Gebrauch machen und den Kredit bereits vor Ablauf der Zinsfestschreibung kündigen.

Forward-Darlehen sind im Mai zwar weiterhin gefragt und machen mit knapp acht Prozent immer noch einen deutlich größeren Anteil aus als noch vor einem Jahr (6,33 Prozent). Das Hoch vom Jahresanfang scheint jedoch vorerst überwunden zu sein. Mit einem Forward-Darlehen können sich Immobilienbesitzer, deren reguläre Anschlussfinanzierung noch nicht möglich ist, das aktuelle Zinsniveau bis zu fünf Jahre im Voraus festschreiben. Je nach Bank wird dafür ein Zinsaufschlag von 0,015 bis 0,02 Prozentpunkten pro Monat fällig.

Pressekontakte

E-Mail: presse@drklein.de

Telefon: 0451 14089633

Gern nehmen wir Sie in unseren Presseverteiler auf. Senden Sie uns dazu einfach eine E-Mail.

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählen die Darlehenssumme, die durchschnittliche Rate, der Tilgungssatz, der Beleihungsauslauf, die Dauer der Zinsbindung und quartalsweise die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 300.000 Euro monatlich kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate einen Vergleich der tatsächlichen Kosten für die Finanzierung einer Immobilie. Alle Daten beruhen auf den abgeschlossenen Finanzierungsvorgängen auf der Europace Plattform. Europace ist die führende Transaktionsplattform für Immobilienfinanzierungen und Bausparprodukte in Deutschland. Das Unternehmen deckt über 20 Prozent des Immobilienfinanzierungsmarktes ab. Entsprechend umfangreich ist die zugrundeliegende Datenbasis.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 600 Beraterinnen und Beratern in deutschlandweit rund 240 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialistinnen und Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit.

Dr. Klein arbeitet mit rund 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kundinnen und Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür erhält das Unternehmen immer wieder Auszeichnungen, zuletzt zum zwölften Mal in Folge beim „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des technologiebasierten Finanzdienstleisters Hypoport SE, dessen Aktien an der Deutschen Börse im Prime Standard gelistet und seit 2015 im Auswahlindex SDAX oder MDAX vertreten sind.